Как торговать опционами. Продажа вертикального спреда

Выбор инструментов для торговли может занять много времени, особенно, когда речь идет об опционах. Учитывая это, мы создали скринер акций для торговли ванильными опционами, который экономит время и генерирует новые торговые идеи, основанные на простом принципе — покупать дешевые опционы и продавать дорогие. Читайте описание скринера акций здесь.

В этой статье мы поговорим о том, как торговать биржевыми опционами, и разберем одну из стратегий торговли вертикальными спредами. Вертикальный спред – это одна из базовых разновидностей опционных спредов, которая является основой для большинства более сложных опционных стратегий. Понимание вертикальных спредов является ключом к пониманию целой линейки опционных стратегий.

Содержание

- Что такое вертикальный спред?

- Продажа вертикального спреда

- Сценарии развития событий при торговле вертикальными спредами

- Точка безубыточности вертикального спреда

- Пример продажи вертикального спреда

Что такое вертикальный спред?

Вертикальный спред – это комбинация покупки и продажи опционов с разными страйками, но одной датой экспирации. Таким образом, когда мы торгуем вертикальный спред, то просто держим позицию в двух опционах одновременно.

Продажа вертикального спреда

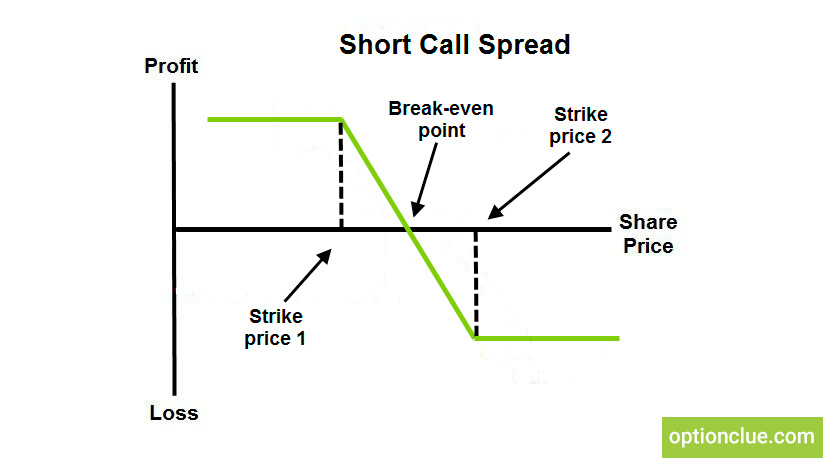

Вертикальные спреды можно покупать или продавать. Давайте поговорим о продаже вертикального спреда (рисунок 1). Ранее мы говорили о том, как продавать опционы. Напомню, что главная цель продавца — получить премию, то есть чем дороже опцион тем лучше. Также мы знаем, что если опцион находится вне денег на момент экспирации, его стоимость будет практически равна 0.

Рассмотрим пример. Акции XYZ торгуются по цене $98. Мы предполагаем, что она не превысит $100. Мы можем продать 110-й колл опцион, скажем, за $3,5. Если этот опцион останется без денег до даты экспирации, а это означает, что цена акции будет где-то ниже уровня $110, то мы получим всю сумму премии в качестве прибыли.

Казалось бы все просто, однако есть несколько нюансов:

- Неопределенный риск: мы не знаем, каким будет максимальный риск в данной позиции, так как цена XYZ может выстрелить вверх после выхода какой-либо позитивной для компании новости и быстро преодолеть страйк в $110.

- Высокие маржинальные требования: по причине описанных выше условно неограниченных рисков для непокрытой продажи опциона может потребоваться много средств. Брокеры устанавливают высокие требования по отношению к капиталу, необходимому для входа в такую позицию.

Как можно решить эти две проблемы? В дополнение к продаже 110-го колла за $3,5 мы также могли бы одновременно купить 115-й колл за $1,30. Такая опционная комбинация называется короткий вертикальный спред. Торгуя вертикальный спред, вместо непокрытой продажи опциона колл, мы точно также можем собрать премию и получить временную стоимость проданного опциона колл, но при небольших затратах капитала и с заранее известным и ограниченным риском.

Сценарии развития событий при торговле вертикальными спредами

Сценарий 1. Цена XYZ остается ниже $110. Как мы знаем, если на дату экспирации опцион находится вне денег, его рыночная стоимость будет находиться около нуля. В нашем примере, если цена акции остаётся ниже $110, это означает, что оба наших опциона, формирующие вертикальный спред (проданный 110-й колл и купленный 115-й колл), будут классифицированы как опционы без денег. Их цена не будет равна нулю, они будут стоить один-два цента даже за минуту до экспирации, тем не менее, для упрощения примера, предположим что их рыночная стоимость равна нулю. Соответственно, мы заработали $350 (100 * $3,5) на продаже опциона, но потеряли $130 (100*$1,30) на покупке. Таким образом, наша чистая прибыль, полученная от продажи вертикального спреда, составит $220 ($350-$130).

На самом деле нам не важна каждая сторона этой сделки в отдельности, их нужно рассматривать как единое целое. Все, что нас волнует – это чистая прибыль, полученная от вертикального спреда. Как только вы разберетесь в вертикальных спредах и начнете торговать ими, то, скорее всего, даже не будете смотреть на цены отдельных опционов из которых состоит спред. Можно следить за ценой всей опционной комбинации прямо в торговой платформе.

Сценарий 2. Предположим, цена акции XYZ начинает резко расти и рынок укрепляется до значения $140. Наш короткий 110-й колл, который мы продали за $3,5, теперь находится на $30 ($140 – $110) в деньгах. Если бы мы ранее не покрыли этот колл покупкой 115-го колла, это означало бы, что мы потеряли $2650 ($350 – $3000).

К счастью, мы торговали вертикальный спред, а не продавали непокрытый колл. Наш 115-й колл, который мы купили за $1,30, теперь находится на $25 ($140 – $115) в деньгах. Хоть мы и потеряли $2650 на продаже, но получили $2370 ($2500 – $130) на покупке. Таким образом, наш чистый убыток составит всего $280 ($2370 – $2650).

Еще раз отметим, что нас не особо интересует каждая сторона сделки в отдельности. Убыток в $280 будет иметь место независимо от того, равна ли цена акции $140, $190 или любому другому значению, превышающему $115. Если цена акции будет выше $115, чистая цена вертикального спреда будет примерно равна разнице страйков, которые мы выбрали при открытии позиции.

Разница между страйками в этом примере составляет $5 ($115 – $110). Разница между ценами опционов, из которых состоит вертикальный спред на момент входа в позицию, составляла $2,2 ($3,5 – $1,3). Поэтому в любой ситуации, когда цена акции находится выше данных отметок, наша максимальная прибыль равна $220, а риск — $280.

Сценарий 3. Что произойдет, если цена акции окажется между ценами наших страйков в $110 и $115? В этом случае 115-й колл будет без денег, а 110-й колл будет в деньгах. Таким образом, 115-й колл не будет иметь стоимости, а стоимость 110-го колла будет примерно равняться разнице между ценой акции и страйком.

Например, если цена акции вырастет до $111, то вертикальный спред в целом будет стоить $1 ($111 – $110). И если бы мы продали его в момент входа в позицию по $2,20 ($3,5 – $1,3) и затем закрыли по $1, то заработали бы $120 ($220-$100).

Точка безубыточности вертикального спреда

Рассмотрим, где находится точка безубыточности. Мы продали вертикальный спред за $2,20. Соответственно, наша точка безубыточности составляет $112,20 ($2,20 + $110 – страйк проданного опциона колл). Отсюда следует, что если цена акции будет ниже $112,20, позиция будет приносить прибыль, а если она будет выше $112,20, мы будем терять деньги.

При продаже вертикального спреда наша максимальная прибыль равна чистой цене продажи вертикального спреда. В нашем случае мы продали вертикальный спред за $220, поэтому наша максимальная потенциальная прибыль составляет $220. Как мы помним, наш максимальный убыток в примере составляет $280.

Стоит отметить, что недостаток этой опционной стратегии заключается в низком отношении прибыль/риск, что обязывает инвестора оказываться правым более чем в 50% сделок.

Пример продажи вертикального спреда

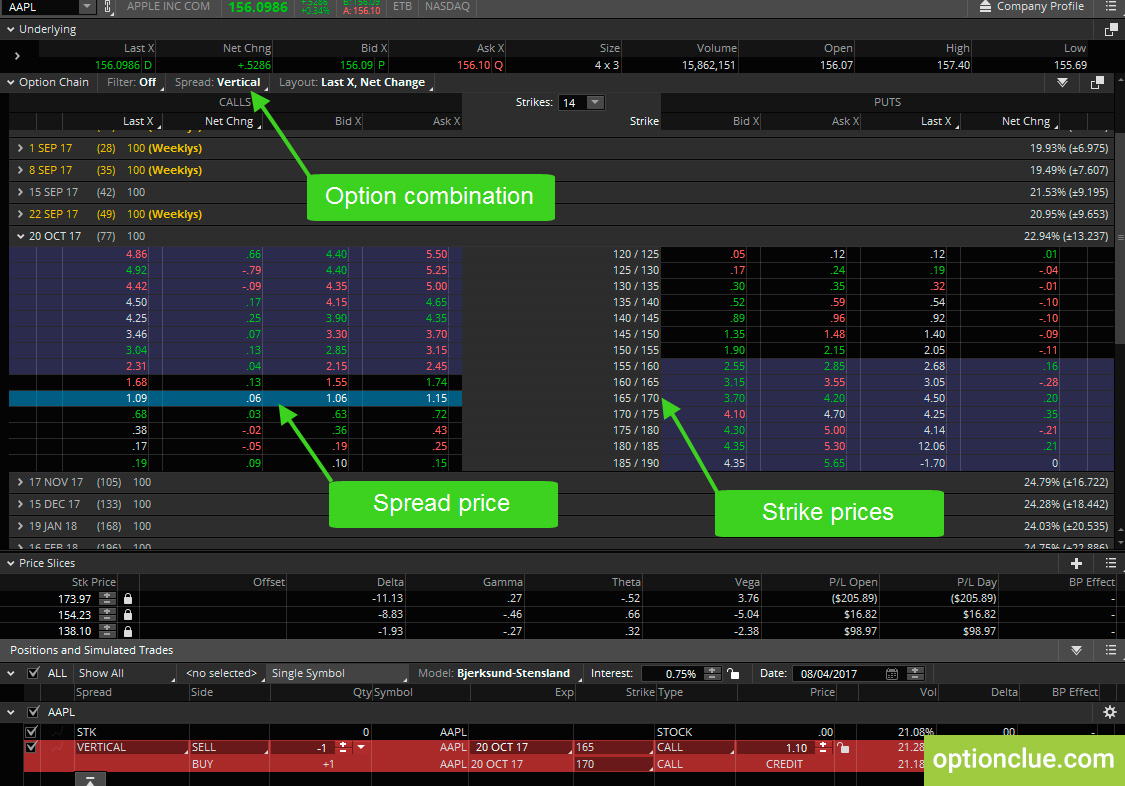

Рассмотрим несколько реальных примеров в торговой платформе thinkorswim. Хорошей новостью при торговле спредами является то, что торговые платформы обладают достаточно прогрессивным инструментарием, позволяющими видеть сформированный несколькими опционами спред как один ордер.

Итак, мы смотрим на доску опционов Apple. Для формирования этой комбинации опционов мы должны кликнуть sell vertical, и выбрать опцион колл вне денег (рисунок 2). Мы продаем вертикальный спред со страйками 165 и 170.

Наш пример предполагает продажу вертикального колл-спреда, и мы заинтересованы в том, чтобы цена акции оставалась ниже страйка короткого колла (уровень $165) (рисунок 3). В этом случае мы сохраняем премию, полученную от продажи опциона.

Мы могли бы также проделать это и с путом – продавать пут, а затем покупать более дальний опцион пут вне денег в качестве защиты. В этом случае наш интерес заключался бы в том, чтобы цена акции оставалась выше страйка нашего короткого пута.

Короткий пут-спред может рассматриваться как стратегия, ориентированная на рост рынка, или как нейтральная стратегия, рассчитанная на то, что рынок будут стоять примерно на текущих отметках. Короткий колл-спред – как стратегия, рассчитанная на снижение цен, или как нейтральная стратегия.

Необходимо также помнить, что при продаже вертикального спреда, будь то колл или пут, мы должны убедиться, что продаем более дорогой опцион ближе к деньгам и покупаем более дальний дешевый опцион вне денег.

Также нужно помнить о влиянии подразумеваемой волатильности на спреды и знать, как эта опционная комбинация реагирует на рост или снижение показателя. Это позволит торговать ещё более эффективно.

Успехов в торговле!