Использование покрытых коллов для получения дополнительного дохода

Выбор инструментов для торговли может занять много времени, особенно, когда речь идет об опционах. Учитывая это, мы создали скринер акций для торговли ванильными опционами, который экономит время и генерирует новые торговые идеи, основанные на простом принципе — покупать дешевые опционы и продавать дорогие. Читайте описание скринера акций здесь.

В этой статье мы рассмотрим одну из самых популярных опционных стратегий, которая называется покрытый колл. Проанализируем особенности ее применения в определенных рыночных условиях и приведем примеры. Этот материал будет полезен как трейдерам и инвесторам, у которых уже есть некоторый опыт, так и новичкам, поскольку содержит простые примеры торговли акциями и опционами.

Содержание

Покрытый колл. Суть стратегии

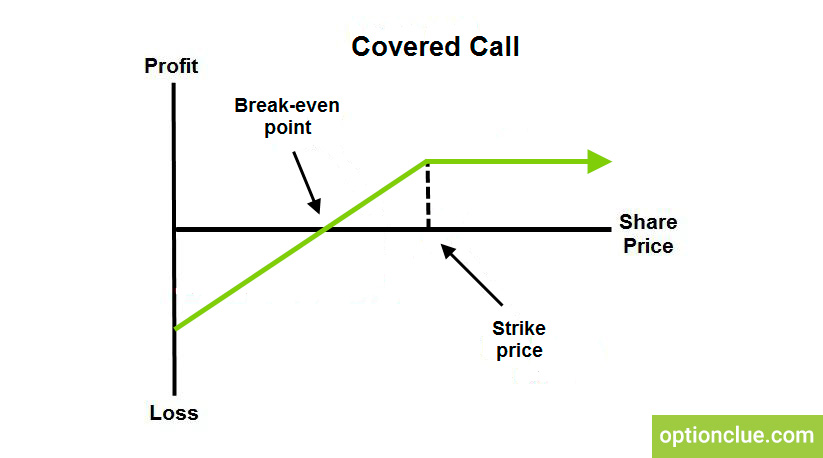

Покрытый колл является опционной стратегией, которая дает возможность инвесторам получить дополнительный доход от купленных ранее акций или ETF (рисунок 1).

Она используется для максимизации прибыли и в некотором роде создания подушки безопасности при долгосрочной торговле на рынке. В среднесрочной торговле этот подход применяется на порядок реже. Понимание данного симбиоза торговли акциями и опционами позволит вам стать на порядок более эффективным трейдером или инвестором.

Рисунок 1. Покрытый колл

Покрытый колл подразумевает продажу опциона колл выше текущей цены акции («вне денег» (OTM) или «около денег» (ATM), для того чтобы получить премию данного опциона. Мы можем использовать покрытые коллы, для того чтобы получить дополнительный доход, увеличить денежный поток и снизить рыночные риски. Один опцион колл соответствует ста акциям.

Если цена акции превышает цену исполнения (страйк) покрытого колла, опцион исполняется, и мы обязаны продать акцию по цене исполнения. Пока цена акций остается ниже цены исполнения, мы получаем дополнительный доход за счет полученной премии.

Покрытый колл. Пример

Рассмотрим в качестве примере акции компании Apple. Мы покупаем сто акций по $155,3 за акцию и платим за это $15,530 (100*$155.3).

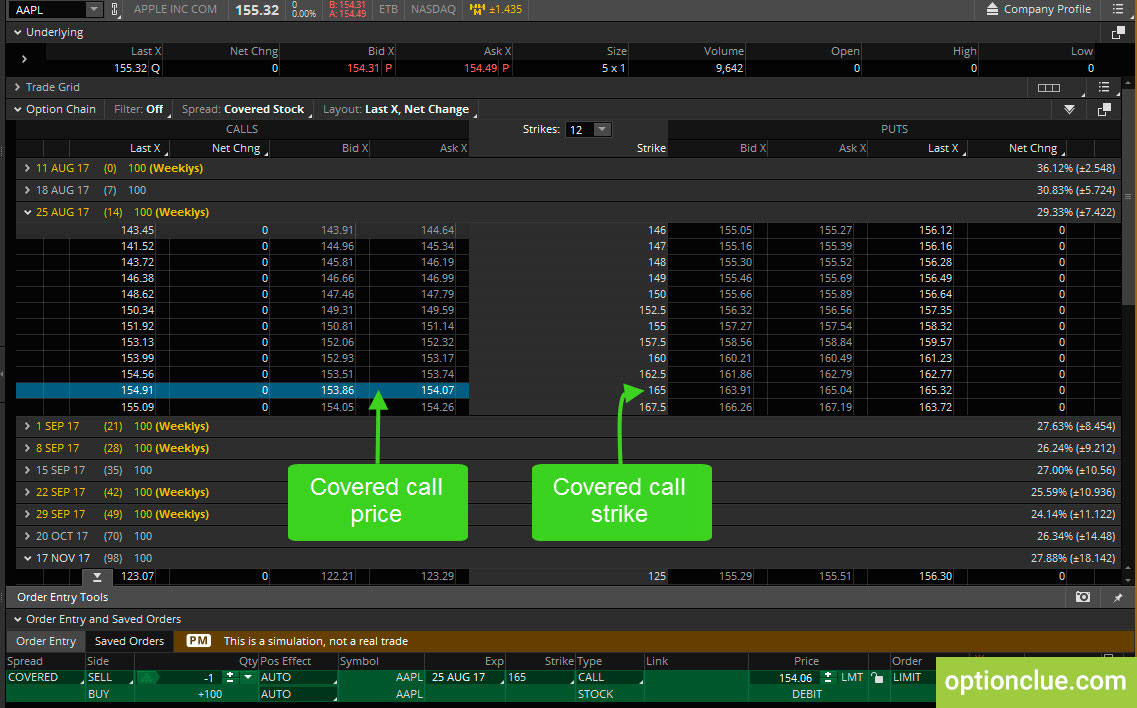

Спустя некоторое время после покупки акций, проанализировав график цены акций Apple и дневной тренд, мы предполагаем, что цена в ближайшее время не будет активно расти или перейдёт в боковой тренд. Поэтому, не закрывая нашу позицию в акциях, мы решаем продать 165-й опцион колл с экспирацией 25 августа за $154 (рисунок 2).

Теперь рассчитаем потенциал прибыли.

В числителе $154 – это сумма премии, которую мы получаем за продажу 165-го опциона колл. Выбранный опцион будет существовать 14 дней. При этом все нормы доходности рассчитываются исходя из периода 12 месяцев. Вот почему необходимо умножить наше окончательное значение на 26 (365/14).

Знаменатель составляет $15530 (общая стоимость покупки 100 акций). Таким образом, возможная годовая норма прибыли в этом случае составляет 25,7% (154/15530 * 26).

Теперь предположим, что компания Apple выплачивает дивиденды в размере, скажем, 4,5%. Мы складываем эти два значения и получаем 30,2% годовых без учета возможного роста рынка (на который мы также рассчитываем: ведь покупка ценной бумаги, от которой мы можем ожидать снижение — далеко не самая лучшая идея).

Мы должны понимать, что на рынках всегда происходит движение, существует волатильность. Акции, как и рынок, могут двигаться в трех направлениях: вверх, вниз и могут стоять во флете, то есть в узком ценовом диапазоне.

При условии, что цена акции не вырастет выше $165, опцион распадётся, полностью потеряет свою стоимость при экспирации, а мы получим премию от проданного опциона колл и будем и далее удерживать купленные акции (или продадим, если посчитаем нужным). Если цена Apple немного вырастет или будет стоять на месте, то наш доход от торговли данной ценной бумагой может существенно вырасти.

Но если цена акций пойдет выше $165, опцион, скорее всего, будет исполнен, и нам придется продать наши акции. Тем не менее в дополнение к опционной премии мы по-прежнему получаем прибыль на акцию в размере $9.7 ($165-$155.3), это разница между ценой входа в акцию и страйком проданного опциона колл.

Если же рынок снизится, наш доход также будет меньше, поскольку мы потеряем деньги за счет снижения курса акций. При этом подобные потери могут быть частично компенсированы премией проданного опциона колл. Но если цена акции будет активно снижаться и далее, мы, вероятно, понесём существенные убытки. То есть данная стратегия лучше всего подходит для вялотекущего бычьего или бокового рынка.

Если бы мы выписывали тот же 154-й покрытый колл каждые 2 недели в течение 12 месяцев, и цена акции оставалась бы ниже страйка покрытого колла, то премия, которую мы дополнительно получим (26*$154=$4,004), принесла бы значительно больше прибыли по стратегии и создала бы дополнительный денежный поток.

Потенциал прибыли стратегии может быть представлен следующим образом: цена премии — цена актива + цена исполнения.

Продажа покрытых опционов колл помогает снизить риски снижения курса акции, но не может их полностью исключить. Однако, когда вы держите акцию долгосрочно и в дополнение к этому используете эту опционную стратегию, вы можете заработать на порядок больше.

Деньги, вырученные от продажи покрытых опционов, можно использовать для покупки других акций, увеличения позиции или покупки защитных опционов пут. У нас появляются дополнительные ресурсы для защиты имеющихся позиций или входа в новые. При этом мы не теряем позиции в акции и всегда можем закрыть опционную часть покрытого колла — выкупить опцион, если видим, что наш прогноз по рынку изменился и он может начать активный рост. Также мы всегда можем откупить проданный опцион колл в том случае, если подразумеваемая волатильность существенно и неестественно снизилась и проданный опцион колл стал значительно дешевле, чем был ранее — это более спекулятивный вариант работы с покрытыми коллами, но он также имеет право на существование.