Эмоциональный водоворот. Психологические ловушки в трейдинге

Даже самые дисциплинированные трейдеры и инвесторы не свободны от поведенческих предубеждений, которые заставляют принимать эмоциональные нелогичные решения.

Изучением подобных явлений занимается поведенческая экономика — сравнительно новая наука, сочетающая традиционную экономику с психологической теорией. Поведенческая экономика помогает глубже понять причины, заставляющие нас принимать нелогичные и часто нерациональные финансовые решения.

В этой статье мы рассмотрим примеры предубеждений, распространенных среди частных трейдеров и инвесторов.

Ключевые темы

- Психология инвестиционных предубеждений

- Когнитивные искажения в трейдинге

- Эмоциональные искажения в трейдинге

- Неприятие потерь и ложная надежда

- Иррациональность и Non-Farm Payrolls

- Эффект привязки или предвзятость подтверждения

- Ошибка игрока

- Беспокойство

- Делегирование ответственности (эгоцентрическая атрибуция)

- Сверхуверенность

- Стадный инстинкт

- Рецепт от предубеждений

- Резюме

Психология инвестиционных предубеждений

Каждый день мы делаем выводы о перспективах рынков, инвестиционных возможностях, политике и людях. При этом наше мнение формируется на основании ряда фильтров, которые способны искажать наши решения. Когда мы анализируем мир, не зная о своих предубеждениях, вероятность принятия эмоциональных торговых и инвестиционных решений увеличивается.

Поведенческие предубеждения в той или иной форме встречаются у всех инвесторов и трейдеров и варьируются в зависимости от типа личности. Они могут быть когнитивными, выраженными в склонности думать и действовать определенным образом, или же эмоциональными, выраженными в склонности руководиться не фактами, но чувствами.

Когнитивные искажения в трейдинге

Когнитивные искажения — устоявшиеся мнения, которые далеко не всегда основаны на логике и фактах. Яркий пример — Проблема Линды.

Проблема Линды наглядно проявляется в эксперименте, участникам которого дали описание женщины по имени Линда. Упоминалось, что Линда может быть феминисткой, поскольку интересуется вопросами дискриминации и социальной справедливости.

После этого участников спросили, кем скорее они считают Линду — кассиром банка (вариант А) или кассиром банка и активисткой феминистского движения (вариант Б)? Опрошенные чаще давали ответ Б.

Пионеры когнитивной науки, Тверски и Канеман называют сделанный участниками эксперимента выбор «навязанным заблуждением». С точки зрения логики кассиров больше чем кассиров-феминисток, а выбор второго варианта является примером когнитивного искажения.

Что общего у Проблемы Линды с инвестиционными решениями? Трейдеры и инвесторы точно так же делают допущения, которые не всегда основаны на фактах и логике, но на мнениях и подсказках других людей.

Материалы по теме

- Торговый план и его роль в трейдинге

- Можно ли «слить» торговый счет, следуя правилам управления капиталом и рисками

Эмоциональные искажения в трейдинге

Когнитивные и эмоциональные искажения во многом перекликаются. Одной из причин неверия в прочность любого тренда и чрезмерно быстрой фиксации прибыли является фокусировка на прошлом. «Месяц назад я пытался держать позицию до take profit, но рынок развернулся и я потерял деньги. В этот раз буду фиксировать прибыль сразу после ее появления», — это пример эмоционального искажения, который ведет к игнорированию правил риск-менеджмента и потере средств. Проще говоря, это поведение, основанное не на фактах, длительной истории тестирования или торговли, а на эмоциях.

Разберем несколько примеров когнитивных и эмоциональных предубеждений, часто встречающихся среди трейдеров и инвесторов .

Неприятие потерь и ложная надежда

Это желание избежать чувства разочарования, возникающего в ситуации, когда многообещающая сделка становится убыточной. В трейдинге и инвестировании это чаще всего проявляется как удерживание позиций, которые являются убыточными и не имеют никакого смысла, но мысль об их ликвидации кажется невыносимой, поэтому они остаются на балансе торгового счета.

Отказ от эмоциональной привязанности, выход из данных позиций часто может быть великолепным решением, поскольку на счете будет больше свободного капитала, который можно использовать во благо. Но поскольку трейдер не готов признать свою ошибку и факт потерь, он зачастую предпочитает пропускать благоприятные возможности и продолжать надеяться и верить, что когда-нибудь цена вернется к прежним отметкам.

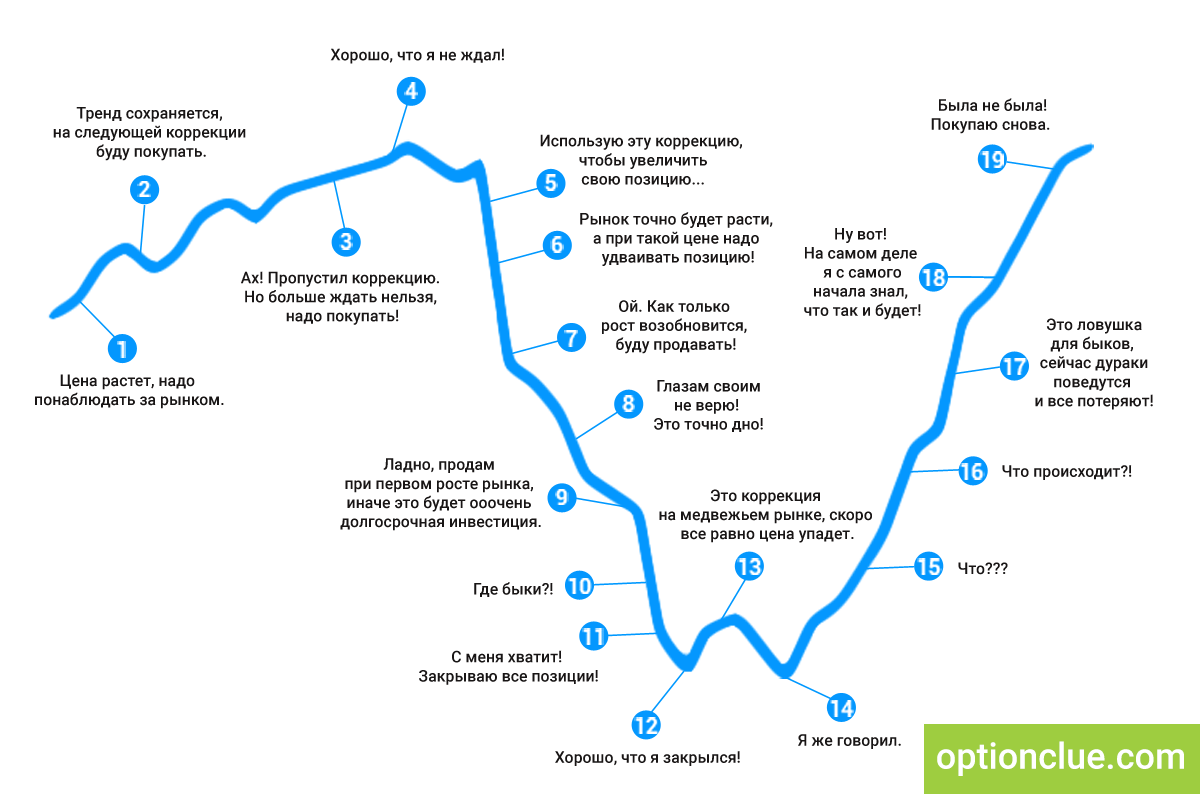

Эмоции в трейдинге. Иллюстрация к ответу на вопрос: «Почему начинающие трейдеры и инвесторы покупают на максимумах, а продают на минимумах?»

Эта модель поведения знакома каждому трейдеру. Проявляется она следующим образом: трейдер уверен, что цены на некий актив, например акции Apple, полностью оправданы и не могут снизиться, а рынок «должен» расти. Трейдер покупает, но цена движется в нежелательном направлении. Потери пока небольшие, но они никак не ограничиваются, плана выхода из такой позиции у трейдера как правило нет и он не продает, по-прежнему чувствуя свою правоту.

Цена продолжает снижаться, но трейдер ничего не предпринимает, ведь пока позиция не закрыта, потери не фиксируются. Даже если давно понятно, что вход был плохой идеей, а рынок линейно снижается, трейдер часто отказываетесь принимать реальность до тех пор, пока потери не станут катастрофическими.

Человеку свойственно стремиться избегать чувства разочарования, пока это возможно, и мы часто прикладываем большие усилия, иногда противоречащие всякой логике, лишь бы не признавать, что были не правы.

Пока трейдер держит позицию, не принимая тот факт, что ситуация на рынке изменилась, а «пересиживание» в убыточных позициях противоречит торговому плану, ему не о чем сожалеть. Это одна из причин, по которым начинающие трейдеры закрывают прибыльные позиции слишком рано, а убыточные — слишком поздно.

Материалы по теме

- Основные методы управления капиталом. Их слабые и сильные стороны

- Money-management и его влияние на результаты трейдера

Иррациональность и Non-Farm Payrolls

Существуют тысячи финансовых инструментов, при этом у частных трейдеров и инвесторов нет ни времени, ни желания изучать все. В таких условиях решения ограничены тем, что экономист и психолог Герберт Саймон назвал «ограниченной рациональностью». Согласно данной теории, люди принимают решения, исходя из доступной им ограниченной информации. Вместо наиболее эффективных решений они принимают наиболее удовлетворительные.

Ввиду этих ограничений трейдеры и инвесторы склонны рассматривать только те финансовые инструменты, на которые указывают финансовые аналитики, социальные сети и знакомые. Такие решения часто принимаются не на основании собственного исследования наиболее привлекательных вариантов, но мнения толпы.

Цитата из «Воспоминания биржевого спекулянта»

Цены на соевые бобы резко скакнули вверх. В районе соевого пояса в штате Иллинойс свирепствовала засуха. Если она не закончится в ближайшее время, произойдет резкое сокращение поставок бобов. Внезапно в оконное стекло ударили несколько капель дождя. «Посмотрите!» — закричал кто-то: «Дождь!» Более 500 пар глаз уставились на окна. Дождь стучал по стеклам все сильнее и. наконец, превратился в ливень. В Чикаго шел дождь. Продаю. Покупаю. Покупаю. Продаю. Рев трейдеров сливался с раскатами грома за окнами. И цены на бобы медленно поползли вниз, а затем, как тропический ливень, обрушились на землю. В Чикаго был ливень, но ведь никто не выращивает сою в Чикаго. В сердце соевого пояса, в 300-х милях к югу от Чикаго, небо было синим, сияло солнце и по-прежнему свирепствовала засуха. Но никого не волновало то, что дождь не орошает соевые поля, дождь шел в голове у трейдеров. И это решило дело. Для рынка имеет значение только то, на что рынок реагирует. В трейдинге участвуют только мысль и эмоции.

Эдвин Лефевр — американский журналист, писатель

Это одна из основных причин, по которой рынки активно движутся во время выхода Non-Farm Payrolls, показателя занятости в США. Как правило, в первые минуты после выхода этой новости происходят существенные ценовые движения на низких таймфреймах.

При этом направление движения рынка далеко не всегда определяется значением показателя, цена движется разнонаправленно (как минимум на валютном рынке). То есть в момент выхода новости происходит активное ценовое движение, но его направление далеко не всегда соответствует логике и здравому смыслу.

С точки зрения долгосрочной торговли отдельно взятый макроэкономический показатель не представляет интерес, важна динамика, тенденция его изменения на длинной дистанции. Вполне очевидно, что 30 тысяч новых рабочих мест сверх прогноза в отдельно взятом периоде не окажут существенного влияния на экономику США, тем не менее из месяца в месяц цены начинают активно колебаться после выхода NFP.

Цитата из «Эссе об инвестициях, корпоративных финансах и управлении компаниями»

Аллегория с господином Рынком, предложенная Беном, может показаться устаревшей в сегодняшнем мире инвестиций, когда многочисленные профессионалы и теоретики рассуждают об эффективных рынках, динамическом хеджировании и коэффициентах бета. Их интерес в этих вопросах понятен, такие таинственные методы просто необходимы для инвестиционных советчиков. В конце концов, разве смог бы какой-нибудь колдун добиться известности и богатства, если бы вместо магических снадобий раздавал банальный совет «принимать по две таблетки аспирина»?

Уоррен Баффетт — предприниматель, инвестор

Причина проста — к этой новости всегда приковано внимание СМИ, из года в год она активно обсуждается в социальных медиа, аналитики пытаются предугадать насколько высоким или низким будет число новых рабочих мест, а начинающие трейдеры копируют их поведение и зачастую считают своим обязательством необходимость угадать значение данного показателя. Трейдеры верят, что ценовое движение обязательно должно произойти, и данное пророчество сбывается.

Торговать NFP и пытаться предугадать значение данного показателя — многолетняя традиция, следуя которой начинающие трейдеры тратят время и деньги. При наличии упорства и желания преуспеть можно в чем угодно, но торговля на новостях на рынке Forex — неоправданно сложный вариант становления в качестве трейдера.

Эффект привязки или предвзятость подтверждения

Приходилось ли вам замечать, как мнение тех, кто с вами согласен, казалось более весомым, нежели альтернативная позиция? Инвесторы и трейдеры в этом ничем не отличаются от остальных людей.

Как часто после входа в рынок вы «гуглите» финансовую аналитику, в которой подтверждаются ваши выводы, вместо того, чтобы поискать информацию, способную указать на слабые места в вашем мнении?

Мы склонны избирательно фильтровать информацию, уделяя большее внимание тому, что подтверждает наше мнение, и пренебрегая всем остальным. Точно так же, когда мы сталкиваемся с чем-то новым, то обращаемся к устоявшимся мнениям по данному вопросу.

Инвестор, чье мышление подвержено находится под влиянием эффекта привязки, вместо поиска объективной истины, склонен воспринимать лишь ту информацию, которая подтверждает его изначальное мнение об инвестиции.

Материалы по теме

- Как рассчитать оптимальный объем позиции при торговле со стоп-лосс?

- Аксиомы трейдинга. Риск-менеджмент

Ошибка игрока

Представьте, что индекс S&P500 растет пять дней подряд. При этом недавно, листая график движения цен, вы заметили, что после формирования пяти бычьих свечей, рынок снижался. Руководствуясь этим знанием, вы открываете медвежью позицию, поскольку убеждены в высокой вероятности снижения рынка на шестой день.

Падение цены на шестой день может иметь место, но может быть вызвано иными причинами. Сам по себе факт роста в течение пяти дней подряд еще ни о чем не говорит. Две-три отработки таких сценариев в прошлом — недостаточный объем наблюдений для принятия торговых решений на их основании. Хотя это и может произойти, прошлые события не связаны с будущими настолько жесткими причинно-следственными связями.

Попытки искать причинно-следственные связи там, где их нет, являются гэмблингом, аналогом игры в рулетку и перекликается с ретроспективным искажением, при котором инвестор считает, что состоявшееся событие было предсказуемым и очевидным, тогда как на самом деле никаким рациональным образом спрогнозировать его было невозможно.

Беспокойство

Беспокойство — это естественная и распространенная человеческая эмоция, которая пробуждает воспоминания и порождает видения возможных сценариев дальнейшего развития событий. Это может влиять на оценку открытых в настоящий момент позиций. Беспокойство об инвестициях снижает уровень толерантности к риску.

Это перекликается с теорией перспектив, согласно которой эмоциональная реакция человека на потери и получение прибыли не одинакова. Согласно теории перспектив, ощущаемая инвестором горечь от потери примерно в два раза сильнее радости от получения прибыли.

Такое мышление ведет к неоправданно быстрой фиксации прибыльных сделок из-за страха, связанного с возможной скорой коррекцией рынка. На длинной дистанции это приводит к ухудшению среднего соотношения прибыль/риск по торговому счету и как минимум ухудшает торговые результаты, как максимум — ведет к уничтожению торговой статистики и потерям.

Материалы по теме

- Хорошие примеры плохого риск-менеджмента

- Опцион или стоп-лосс? Расчёт объема позиции при торговле опционами

Эгоцентрическая атрибуция (делегирование ответственности)

Это коварный враг трейдеров, которые приходят в данный бизнес с устойчивой привычкой делегировать ответственность за свои решения. В этом случае человеку свойственно приписывать себе результаты какой-либо деятельности, когда все идет по плану, но обвинять окружающих и делегировать ответственность в случае получения негативного результата.

Цитата из «Воспоминания биржевого спекулянта»

Все клиенты питали склонность к тому, чтобы ими руководили и направляли, так чтобы в случае неудачи было кого винить.

Эдвин Лефевр — американский журналист, писатель

Благодаря делегированию ответственности трейдеры вместо анализа своих собственных ошибок ищут причину неудач во внешних факторах. Это искажение часто выступает средством для самозащиты или повышения самооценки. Благодаря этому трейдер может искать «Грааль», идеальную торговую систему, но игнорировать правила управления капиталом и рисками и уничтожать счет за счетом. Делегирование ответственности способствует распространению легенд и мифов о «кукловодах» — крупных манипуляторах, которые влияют на цены, чтобы забирать деньги у новичков.

Бесспорно — участники торгов заинтересованы в получении прибыли, на рынке существует «проскальзывание», а брокеры на нерегулируемых рынках иногда и в самом деле действуют против своих клиентов. И несмотря на это именно трейдер несет ответственность за все свои решения, и только его собственные навыки и личные качества являются доминирующим фактором успеха или поражения в торговле. Если этот факт сложно принять, лучше вовсе не начинать торговать на финансовых рынках.

Эгоцентрическая атрибуция может вести к сверхуверенности.

Сверхуверенность

«У меня есть преимущества, которых нет у других». Сверхуверенный трейдер убежден, что обладает секретной уникальной торговой концепцией или, несмотря на незначительный опыт, верит, что его навыки на порядок лучше, чем у других трейдеров.

Цитата из «Сила воли. Как развить и укрепить»

По результатам исследований, люди, которые думают, будто у них крепкая воля, в действительности гораздо чаще теряют самообладание при искушении. Например, курильщики, особенно радужно оценивающие свою способность воздержаться от сигареты, с гораздо большей вероятностью принимаются за старое четыре месяца спустя, а у чрезмерно оптимистичных худеющих минимальная вероятность сбросить вес. Почему? Им не удается предсказать, когда, где и почему они поддадутся искушению. Они подвергают себя большим соблазнам, например зависают в курящих компаниях или расставляют по дому вазы с печеньем. Срывы их искренне изумляют, и они сдаются при малейшей трудности.

Келли Макгонигал — доктор философии, психолог и профессор Стэнфордского университета

Такое поведение как правило порождает игнорирование правил управления капиталом и рисками: «Зачем эти правила такому матерому профессионалу, как я? Я за 1 месяц получил прибыль, равную X!». Такая модель поведения ведет к быстрой потере средств на рынке и разочарованию.

Стадный инстинкт

Уоррен Баффетт стал одним из самых успешных инвесторов в мире благодаря способности противостоять стадному инстинкту. Он разоблачил данное искажение в своем известном совете: будь алчным, когда другие осторожны, и осторожным, когда другие алчны.

Цитата из «Эссе об инвестициях, корпоративных финансах и управлении компаниями»

Успех инвестора скорее зависит от того, может ли он сочетать в своей деятельности анализ авторитетных деловых оценок со способностью не подчинять свои суждения и действия влиянию крайне заразных настроений, витающих на рынке.

Уоррен Баффетт — предприниматель, инвестор

Инвесторы чувствуют себя комфортно, подражая поведению толпы, что также перекликается с предвзятостью подтверждения. Но как доказал Баффетт, обоснованное собственное мнение может быть отличным союзником, тогда как рыночный конформизм выливается в покупки на ценовых максимумах и продажи на минимумах (иллюстрация — в начале статьи).

Рецепт от предубеждений

Формируйте собственное мнение, изучайте рынки. Составьте торговый лист — список финансовых инструментов, с которыми вы планируете работать в ближайшее время. Проанализируйте ваши торговые решения, если социальные сети или СМИ оказывают негативное влияние на ваши сделки, читайте их меньше, закрывайте браузер перед входом в рынок. На первых порах изучайте чужие мнения, но лишь для того, чтобы выработать свое собственное.

Составьте торговый план, опишите в нем принципы принятия торговых решений. Установите для себя жесткие правила входа в рынок и выхода из него и каждый раз, принимая торговое решение, сверяйтесь с планом, чтобы убедиться в том, что ваши действия оправданы. Держать позиции длительное время можно, но такое поведение должно быть частью торговой стратегии, а не эмоциональной реакцией на движения рынка.

Не позволяйте информационному шуму влиять на ваши решения. Пусть СМИ и социальные медиа будут лишь одним из возможных источников данных. Не забывайте, что цели аналитиков и трейдеров разнятся. Первые обязаны давать прогнозы вне зависимости от состояния рынка, поскольку это их работа. Вторые заинтересованы в максимизации прибыли на инвестированный капитал при ограниченных рисках. Если аналитик будет много писать или говорить о рынках, его ждет повышение. Если трейдер будет торговать абсолютно всегда без оглядки на состояние рынка и потенциал сделок, его ждет дефолт.

Наиболее эффективными способами борьбы с эмоциональной торговлей являются простые методики, которые за прошедшие пятьдесят лет были неоднократно описаны в литературе, посвященной психологии трейдинга. Составьте собственный торговый план, готовьтесь к торговый неделе, наполняя торговый лист, анализируйте свои торговые решения при помощи торгового дневника.

Это не дает гарантии защиты торгового счёта от эмоций трейдера, но максимизирует вероятность принятия взвешенных торговых и инвестиционных решений.

Материалы по теме

Выводы

Одним из главных препятствий на пути к успеху могут стать ваши инстинктивные поведенческие искажения.

Устранить все предубеждения невозможно, поскольку они являются частью человеческой природы. Тем не менее, профессиональные трейдеры и инвесторы знают об их существовании и предпринимают шаги по минимизации их влияния на процесс принятия решений. Исключить предвзятость при принятии торговых решений невозможно, но свести их влияние к минимуму реально.

Самый простой способ минимизировать их влияние на торговую статистику — составить торговый план, торговый дневник и торговый лист, определить подходящие именно вам правила поведения на рынке и воспитывать в себе дисциплину, дабы не отклоняться от них.

Изучать технический анализ или правила управления капиталом и рисками можно за несколько недель, самая трудная задача в трейдинге и инвестировании — неуклонное следование собственному торговому плану вопреки эмоциям и информационному шуму.

Детально вопросы психологии трейдинга рассматриваются в рамках курса «Трейдинг. Успешный старт 2.0», а также в формате индивидуальных консультаций.

Попутного тренда!

Дополнительные материалы

- Опцион или стоп-лосс? Расчёт объема позиции при торговле опционами

- Индикаторы — верные помощники или злейшие враги?

- Почему объем позиции должен меняться в каждой сделке?