Хорошие примеры плохого риск-менеджмента

В предыдущей статье мы обсуждали причины чрезвычайной важности использования правил управления рисками в трейдинге. Это аксиомы, которые желательно усвоить до совершения первой сделки на финансовых рынках.

Продолжая развивать данную тему, разберем несколько примеров плохого риск-менеджмента, когда правила управления рисками игнорируются, а предсказуемые последствия не заставляют себя долго ждать.

Содержание

- Обратная сторона медали

- Пример 1. Вероятность получения прибыли 99,3%

- Признаки плохого риск-менеджмента

- Пример 2. Последствия игнорирования правил риск-менеджмента

- Пример 3. Ошибки в риск-менеджменте

- Резюме

Обратная сторона медали

Если вы используете правила риск-менеджмента и ищете сделки, в которых отношение прибыль/риск равняется 2:1 или более, то ваш капитал может расти даже в периоды, когда убыточных сделок больше, чем прибыльных.

Если же торговля ведется с отношением прибыль/риск 1:1 или ниже, торговать будет намного сложнее, поскольку в этом случае вы принимаете на себя обязательство торговать чаще прибыльно, чем убыточно, что, согласитесь, является не самой лучшей идеей.

Разберем примеры трейдинга с крайне низким отношением потенциальной прибыли к рискам. Такие варианты управления рисками часто встречаются в торговой практике новичков, а также ситуациях, когда применяются стратегии мартингейл или усреднение.

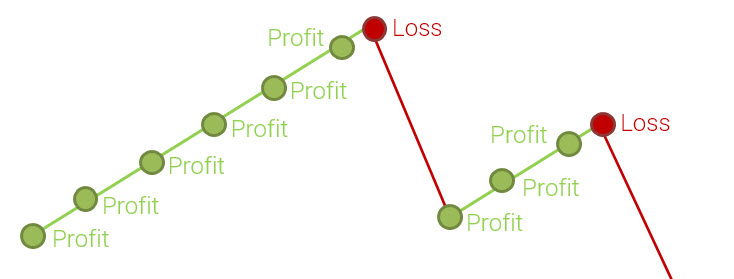

Если вы посмотрите на статистику торговли трейдеров, которые совершают операции на финансовых рынках, ориентируясь на схожие методы управления рисками, то чаще всего увидите график доходности, схожий с представленным на рис. 1.

Рис. 1. Плохой риск-менеджмент. Отношение прибыль риск равняется 1:5 — счет медленно растет, но быстро у глубоко “проседает” при совершении убыточной сделки.

Чем ниже прибыль на сделку и чем выше риск, тем больше будет закрываться прибыльных сделок (причина тому — статистика, а не профессионализм). Поэтому в начале у трейдера на счете появляется масса прибыльных сделок, а кривая доходности стремится к вертикали.

Почему в этом случае регулярно закрываются прибыльные сделки? Цена меняется каждую секунду и, если прибыль на сделку минимальна, а риски несопоставимо велики, то благодаря постоянным колебаниям цен на счете будет фиксироваться много прибыльных сделок.

При этом, как только появится убыточная сделка, весь положительный результат предыдущих периодов может быть уничтожен, а трейдер вынужден вновь тратить свое время для того, чтобы по крохам восстанавливать торговой счет, надеясь на то, что убыточных сделок больше не будет. По этой причине трейдинг с игнорированием правил риск-менеджмента истощает эмоционально.

Напомню, чем больше отношение прибыль/риск, тем быстрее растет торговый капитал. Верно и обратное утверждение: чем меньше отношение прибыли к рискам, тем быстрее капитал теряется и тем сложнее его восстановить.

В самых высокорискованных торговых стратегиях (мартингейл, усреднение) число прибыльных сделок может приближаться к 100%, чаще всего в этом случае одна-две убыточные сделки полностью уничтожают торговый счет.

Цитата из «Новые маги рынка»

— Если бы вы стали трейдером сегодня, уже зная то, что знаете теперь, что бы вы изменили в своей торговой карьере?

— Раньше, в первую очередь, я беспокоился из-за системы, которую собирался использовать для торговли. Вторым фактором, над которым я работал, было управление риском и контроль за волатильностью. Третьей областью, на которой я сосредоточился, была психология торговли. Если бы мне пришлось делать все заново, я бы полностью изменил порядок этого процесса. Я считаю, что самым важным элементом является психология инвестирования. За ней по важности идет контроль за риском. И, наконец, наименее важным обстоятельством является вопрос о том, где покупать и где продавать.Томас Бассо — инвестиционный управляющий, основатель Trendstat Capital Management Inc.

Трейдинг с низкими отношением прибыль/риск очень коварен, поскольку длительное время на торговом счете могут появляться лишь прибыльные сделки. Как следствие, оценить реальные риски, заложенные в данный торговый стиль, не представляется возможным.

По этой причине торговля с отношением прибыль/риск меньше, чем 1:1 распространена среди новичков — она генерирует обманчиво привлекательные графики доходности (и количество прибыльных сделок) на исторических данных.

Трейдеры, которые следуют данным принципам, часто встречаются в сервисах доверительного управления небольшими капиталами. Благодаря игнорированию правил управления капиталом и рисками они бессознательно уничтожают свои средства и капиталы инвесторов (на рынке Forex подобные принципы управления рисками очень часто используется в памм-счетах, сервисах торговых сигналов и копирования сделок).

Чем меньше прибыль в каждой сделке и чем больше риск, тем выше будет доля прибыльных сделок. В таких случаях создается вводящая в заблуждение видимость вертикального роста торгового счета, когда почти 100% сделок на торговом счете являются прибыльными.

В заблуждение трейдера или инвестора вводит число таких сделок, их может быть не одна сотня. Эйфория быстро проходит после первой убыточной сделки, которая, как правило, обнуляет торговый счет или создает настолько глубокую просадку, что делает трейдинг на данном счете бессмысленным.

Разберем подробно, что происходит с торговым счетом в случае полного игнорирования правил управления рисками.

Материалы по теме

Пример 1. Вероятность получения прибыли 99,3%

Предположим, что риск на сделку составляет 500$, а прибыль на сделку, 2$. Таким образом, отношение прибыль/риск составляет 1:250. Убыточные сделки — очень редкое явление. Достоин ли подобный трейдинг внимания?

На счете трейдера будет формироваться огромное количество прибыльных сделок. Но причина этого будет заключаться не в чрезвычайном профессионализме, а в теории вероятности: чем больше риск и чем меньше прибыль на сделку, тем выше вероятность срабатывания take profit.

На что похожа подобная торговля? Представьте себе, что вы открываете позицию, и как только рынок проходит в нужном направлении 1-2 пункта, позиция закрывается. При этом если цена идет против вас, сделка «пересиживается» и закрывается лишь в случае, когда убыток по ней становится критическим (иногда трейдер по мере роста убытков усредняется в направлении входа — открывает все новые и новые позиции).

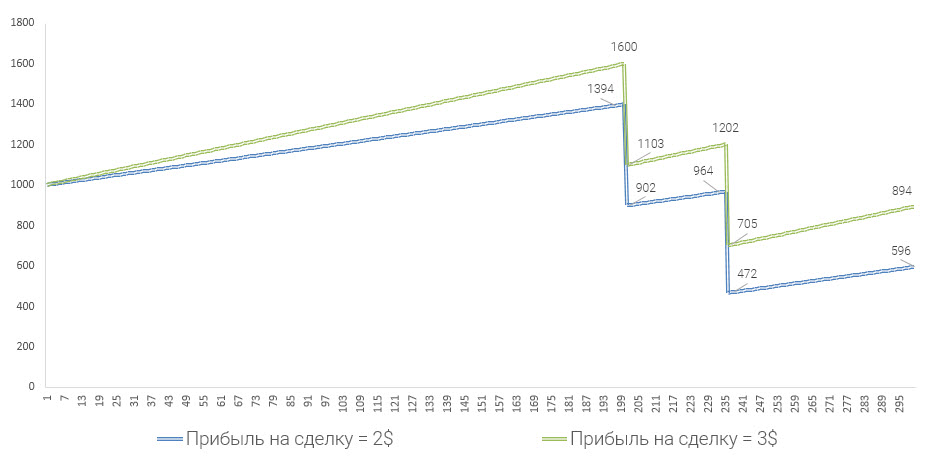

Рис. 2. Плохой риск-менеджмент. Вероятность получения прибыли = 99,3%. Риск на сделку = 500$, прибыль на сделку = 2$ (синий график) и 3$ (зеленый график). Счет очень медленно растет, но быстро и глубоко «проседает» при совершении убыточных сделок.

Как правило, в случае «пересиживания» трейдер утверждает, что знает куда «должен» пойти рынок. Это классическая модель поведения, предшествующая скорому уничтожению торгового капитала.

Даже если получение прибыли в этом случае приближается к 100%, результат предсказуем.

В модели, представленной на рис. 2, вероятность получения прибыли составляет 99,3% (!), прибыль на сделку равна 2$ (голубой график), риск на трейд = 500$.

Математическое ожидание равно:

Если вероятность получения прибыли равное 99,3%, а прибыль на сделку равна 3$ (зеленый график), риск на трейд = 500$, то математическое ожидание будет равно:

Оба случая генерируют отрицательное математическое ожидание. Это означает, что такой торговый подход не имеет смысла, поскольку на достаточно длинном временном отрезке в среднем на каждой сделке трейдер будет терять 1,51$ и 0,52$ соответственно.

Основная проблема заключается в том, что, в случае использования такого подхода в трейдинге, реальные риски скрыты. Перед дефолтом счета будут формироваться десятки (или сотни) прибыльных сделок, кривая доходности будет близка к вертикали, что может ввести в заблуждение как трейдера, который тестирует торговую стратегию на истории, так и инвестора, который доверяет свои средства, ориентируясь на график доходности.

На выходе после массы прибыльных сделок появятся 1-2 убыточные, которые уничтожат не только предыдущие прибыльные результаты, но и капитал, который был в управлении.

Число прибыльных сделок само по себе ничего не говорит о качестве торговой системы. Необходимо понимать среднее соотношение прибыль/риск в каждой сделке, желательно — среднюю частоту прибыльных и убыточных сделок. Отношение прибыли к рискам в каждой сделке на порядок важнее числа прибыльных или убыточных сделок.

Цитата из «Новые маги рынка»

Было бы неправильным полагать, что трейдеру, который потерял все деньги из-за неожиданно крупного неблагоприятного движения цены, просто не повезло. Такие события происходят достаточно часто, чтобы можно было к ним подготовиться.

Джек Швагер — автор, инвестиционный управляющий

Если вы видите графики доходности, где за одну сделку теряется существенная часть капитала, когда график доходности медленно растет, но быстро снижается, это означает, что трейдер в каждой сделке получает небольшую прибыль, но рискует большим объемом средств. Риск-менеджмент игнорируется, а долгосрочный результат такого торгового подхода вероятнее всего будет отрицательным. Такое отношение к рискам и прибыли чаще всего недостойно внимания.

Материалы по теме

Признаки плохого риск-менеджмента

В торговой системе с игнорированием правил управления рисками:

- капитал быстро и глубоко проседает при совершении убыточных сделок;

- счет медленно растет, когда закрываются прибыльные сделки;

- доля прибыльных сделок в долгосрочной перспективе может стремиться к 100%;

- трейдер, как правило, акцентирует внимание на доле прибыльных сделок (важно лишь отчасти), а не доходности (это важно) или отношении прибыли к рискам (это самое важное);

- риск-менеджмент (важность высокого отношения прибыль/риск) часто высмеивается;

- ответственность делегируется (в обнулении баланса торгового счета виноват чиновник ФРС, отчет по занятости в США, статистика денежных потоков компании и т.п.).

В торговой системе с использованием правил риск-менеджмента:

- при получении убыточных сделок капитал проседает медленно, умеренно и предсказуемо;

- счет быстро растет, когда закрываются прибыльные сделки;

- число прибыльных и убыточных сделок будет колебаться, иногда убыточных сделок будет больше, чем прибыльных;

- трейдер, как правило, будет акцентировать внимание на доходности и отношении прибыль/риск, а не на доле прибыльных сделок.

Торговля с чрезвычайно низкими отношениями прибыль/риск в большинстве случаев не имеет ничего общего с профессиональным трейдингом.

Рассмотрим еще несколько примеров.

Пример 2. Последствия игнорирования правил риск-менеджмента

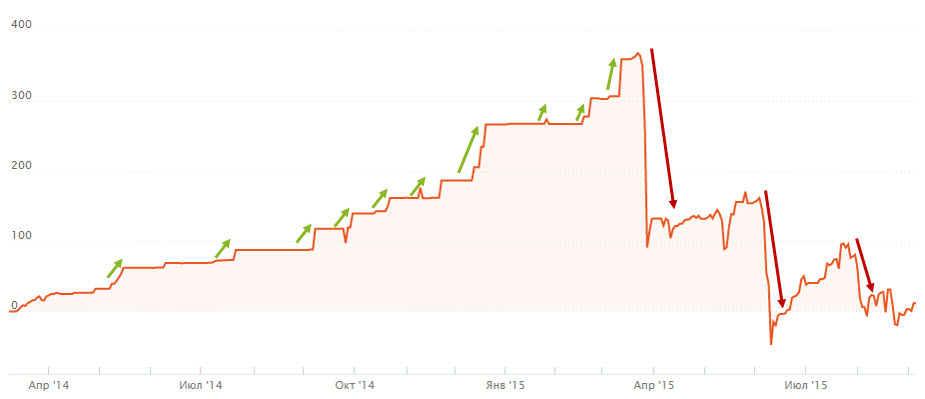

На слайде вы видите график доходности трейдера (реальный пример), у которого в управлении находилось порядка 52000$. Доходность в самой верхней точке составляла 363%.

Рис. 3. Пример доходности торгового счета с крайне низким соотношением прибыль/риск. Достаточно нескольких убыточных сделоку для уничтожения статистики и капитала инвесторов, которые присоединялись во время роста доходности.

До максимума на графике доходности счет существовал примерно 10 месяцев. Вы можете заметить, что график доходности напоминает примеры, которые мы рассматривали ранее: график растет медленно, большая часть сделок являются прибыльными. Трейдер в каждой отдельной сделке зарабатывает немного, и доходность постепенно движется вверх.

Реальных рисков, заложенных в подобную торговую концепцию, не видно до самого последнего момента, прибыльные сделки маскируют эту «бомбу замедленного действия».

Этот график дополняет идею, которая озвучивалась ранее: трейдер, который не следует правилам управления рисками и торгует с отрицательным математическим ожиданием, быстро уничтожает свой капитал и средства инвесторов.

Обратите внимание, что постфактум видно, что рост счета в каждой отдельной сделке является ничтожным в сравнении с периодами падения доходности, то есть в каждой сделке трейдер зарабатывал мало, но очень много потерял, когда рынок двинулся против него.

Это классическое игнорирование правил управления рисками, которое столетиями приводит к одному и тому же результату – уничтожению торгового счета.

Материалы по теме

- Индикаторы — верные помощники или злейшие враги?

- Почему объем позиции должен меняться в каждой сделке?

Пример 3. Ошибки в риск-менеджменте

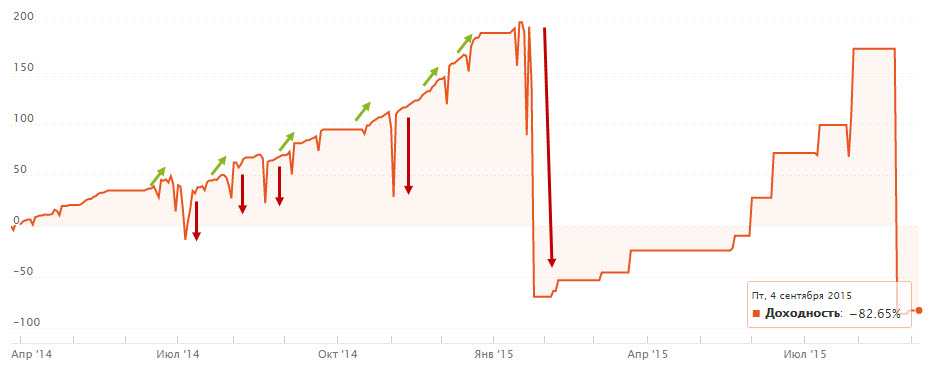

Разберем еще один реальный пример. На рис. 4. представлен график доходности трейдера, у которого на пике капитализации было порядка 3,5 млн рублей (примерно 50000$ на момент ведения торгов).

По графику доходности видно, что трейдер не скрывал принципы управления рисками: каждая новая сделка незначительно обновляла предыдущий максимум на графике доходности, при этом просадки были несопоставимо более высокими даже в период активного роста торгового счета. Это говорит о незначительном потенциале доходности на сделку и чрезвычайно высоких рисках. Такой график доходности характерен для высокорискованных стратегий, использующих в своей основе мартингейл и/или усреднение.

Рис. 4. Пример доходности торгового счета с крайне низким соотношением прибыль/риск. Достаточно нескольких убыточных сделоку для уничтожения статистики (и капитала инвесторов, которые присоединялись во время роста доходности).

Трейдер торговал несколько месяцев, затем за 1-2 сделки потерял большую часть торгового счета. После этого он начал рисковать еще сильнее, вывел капитал в небольшой плюс, а затем уничтожил торговый счет. Плохой риск-менеджмент вынуждает по крохам создавать доходность, надеясь и веря, что ни одной убыточной сделки не будет.

Цитата из «Черный лебедь. Под знаком непредсказуемости»

Верящим в безусловную полезность прошлого опыта полезно будет ознакомиться с ужасно мудрым высказыванием, якобы принадлежащим одному известному морскому волку (Э. Дж. Смит, капитан «Титаника», 1907 г.):

За всю свою профессиональную жизнь я ни разу не попадал ни в какую хоть сколько-нибудь серьезную аварию. За все свои годы на море я видел только одно судно, терпящее бедствие. Я никогда не видел крушения, не переживал крушения, не оказывался в ситуации, которая грозила катастрофой. В 1912 году судно капитана Смита потерпело самое знаменитое кораблекрушение в истории человечества.Нассим Талеб — трейдер, эссеист, статистик

Если вы используете правила управления капиталом и рисками, то потерять деньги на рынке будет сложно. Игнорирование данных принципов, максимизирует вероятность попадания вашего торгового счета в среднестатистическую выборку, согласно которой 95% трейдеров теряют деньги на финансовых рынках.

По моему опыту, многие трейдеры готовы терять счет за счетом, упорно не признавая тот факт, что они теряют деньги из-за игнорирования правила управления капиталом и рисками.

Резюме

Подавляющее большинство трейдеров теряют деньги на рынке. Подавляющее большинство трейдеров не используют правила управления капиталом и рисками в своей торговой практике. Первая тенденция является прямым следствием второй.

Умение игнорировать сделки с отношением прибыль/риск менее, чем 2:1 может стать вашим мощным конкурентным преимуществом, поскольку большинство трейдеров не способны следовать этому принципу.

Спрогнозировать число убыточных сделок в грядущем периоде невозможно, но защитить свой торговый счет от неопределенности будущего вполне реально. Для этого достаточно соблюдать правила риск-менеджмента и мани-менеджмента. Это не гарантирует получение прибыли, но дает возможность капиталу расти даже в том случае, когда убыточных сделок больше, чем прибыльных.

Сколько средств нужно потерять трейдеру для понимания этого принципа – вопрос индивидуальный. Я не встречал трейдеров, для которых это значение было бы равно 0$. Иногда трейдеры уходят из данного бизнеса, так и не узнав о том, что они не обязаны совершать более 50% прибыльных сделок, чтобы их капитал рос.

Хочу отметить, что успешные трейдеры, которые торгуют с отношением прибыль/риск ниже, чем 2:1, встречаются. Но это единичные случаи, и эти люди сделали осознанный выбор, изучив все альтернативы. В подавляющем большинстве случаев верно правило: если трейдер не использует правила управления капиталом и рисками, он теряет деньги. Применяя правила риск-менеджмента, трейдер получает возможность ошибаться чаще, чем быть правым. Если средняя убыточная сделка больше средней прибыльной, трейдер принимают на себя обязательство быть правым чаще, чем ошибаться. Зачем брать на себя такое обязательство?

Детально правила управления капиталом и рисками разбираются рамках курса «Трейдинг. Успешный старт 2.0». Одно из занятий, на котором обсуждается данная тема «Последствия игнорирования правил управления рисками. Живые примеры».

Попутного тренда!

Дополнительные материалы

- Как рассчитать оптимальный объем позиции при торговле со стоп-лосс?

- Опцион или стоп-лосс?

- Индикаторы — верные помощники или злейшие враги?

- Почему объем позиции должен меняться в каждой сделке?