Money-management и его влияние на результаты трейдера

В предыдущих статьях цикла «Аксиомы трейдинга» мы рассматривали варианты защиты торгового капитала от сильных просадок, а также преимущества применения данных принципов в ситуациях, когда рынок несколько сделок подряд движется в нужном направлении.

При этом все примеры были ограничены незначительным количеством сделок, тогда как наибольшее преимущество от применения риск-менеджмента и мани-менеджмента трейдер получает при использовании их на длительных отрезках времени.

В этой статье мы разберем примеры влияния правил управления капиталом и рисками на статистику доходности на длинных дистанциях, когда речь идет о сотнях сделок.

Содержание

- Влияние различных методов управления капиталом на торговую статистику

- Фиксированный риск на трейд vs динамический риск на трейд

- Эффективность методов управления капиталом в период просадок

- Резюме

Влияние различных методов управления капиталом на торговую статистику

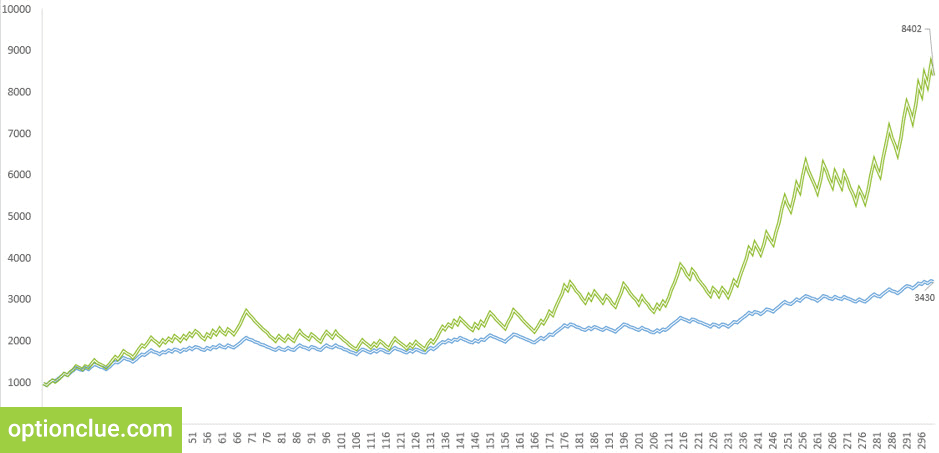

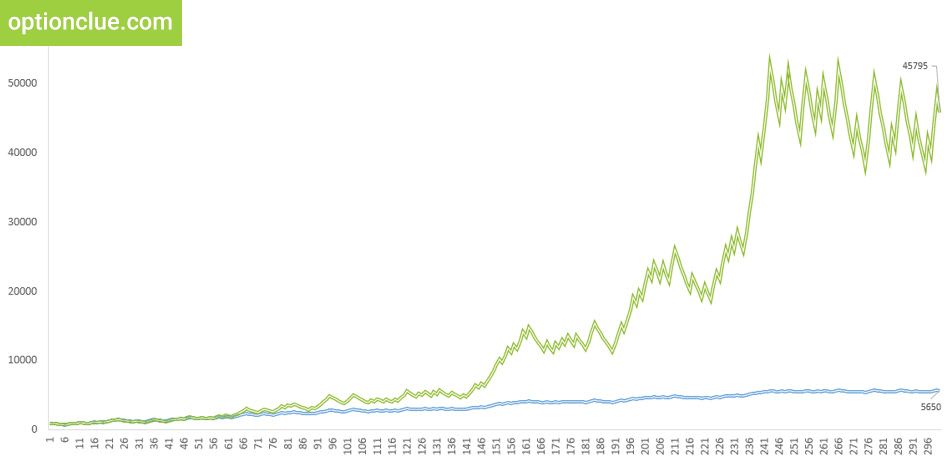

На рисунке 1 вы можете видеть два графика доходности, которые были смоделированы на основании следующих принципов: вероятность получения прибыли в каждой отдельной сделке составляет 42%, отношение прибыль/риск — 2:1.Стартовый капитал — 1000$.

Рис. 1. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли = 42%. P:L = 2:1.

Это стресс-тест, поэтому убыточных сделок больше, чем прибыльных. Если трейдер часто ошибается, но при этом упорно следует правилам управления капиталом и рисками, то его торговый счет все равно может расти.

В данном эксперименте мы в очередной раз сравним влияние на торговую статистику разных вариантов определения оптимального объема позиции. Синий график — риск на сделку фиксирован в валюте счета, зелёный — риск определяется как доля от капитала (динамический риск на сделку). По вертикали — капитал, по горизонтали — сделки.

На небольших дистанциях сложно по достоинству оценить преимущества использования правил управления капиталом и рисками. При этом если счет увеличивается как минимум на 50-70%, зазор между результатами становится существенным.

Цитата из «Маги рынка»

Основная ошибка новичков — стремление тратить время только на поиск условий успешного открытия позиций и пренебрежение риск-менеджментом. Ограничение убытков — это 90% успеха вне зависимости от того, какую стратегию вы выбрали.

Марк Минервини — трейдер

Если риск на сделку фиксируется как доля от торгового капитала, кривая доходности становится максимально близка к вертикали, когда рынок идёт в желаемом направлении. Эффект от использования этого принципа определения оптимального объема позиции сходен с использованием сложного процента, когда полученная прибыль реинвестируется. Другими словами, если трейдер некоторое время не выводит прибыль с торгового счёта, использование правил управления капиталом способствует активному росту торгового счета.

Это очень четко иллюстрируется следующим фактом: на трехсотой сделке при фиксированном в валюте счета риске на трейд капитал растет до отметки в 3430$, тогда как применение динамического риска на сделку дает результат, равный 8400$. Потенциал прибыли становится в три раза выше.

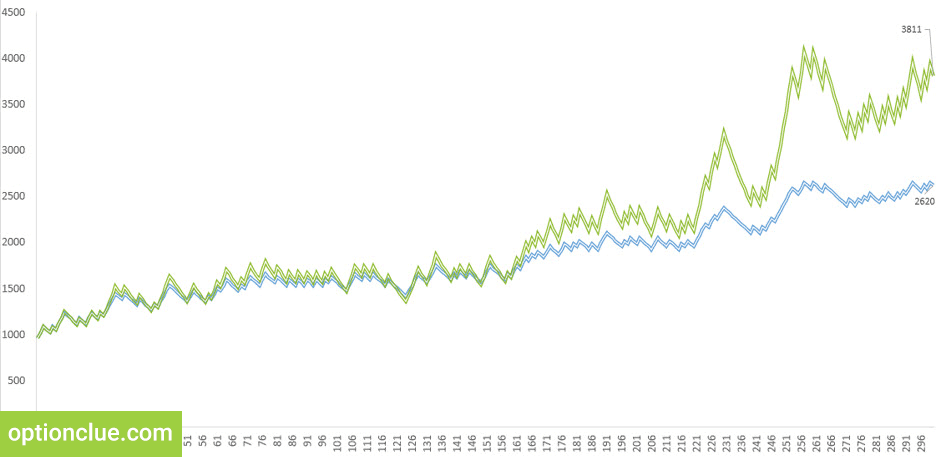

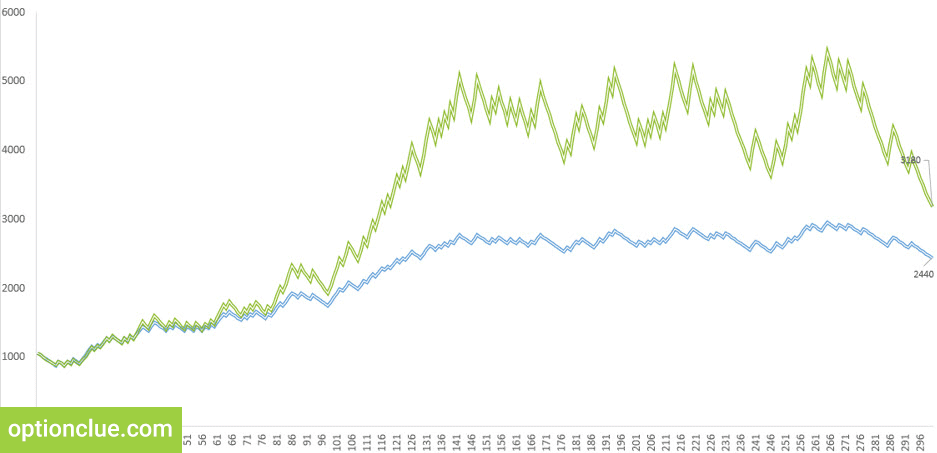

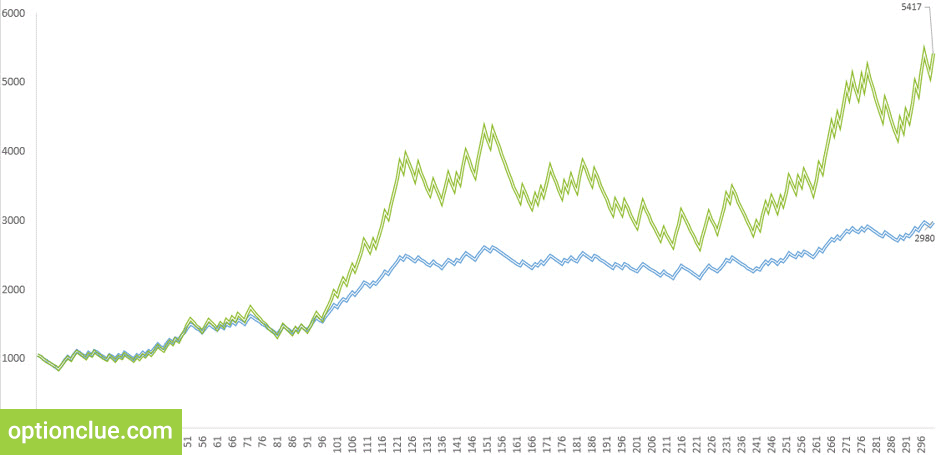

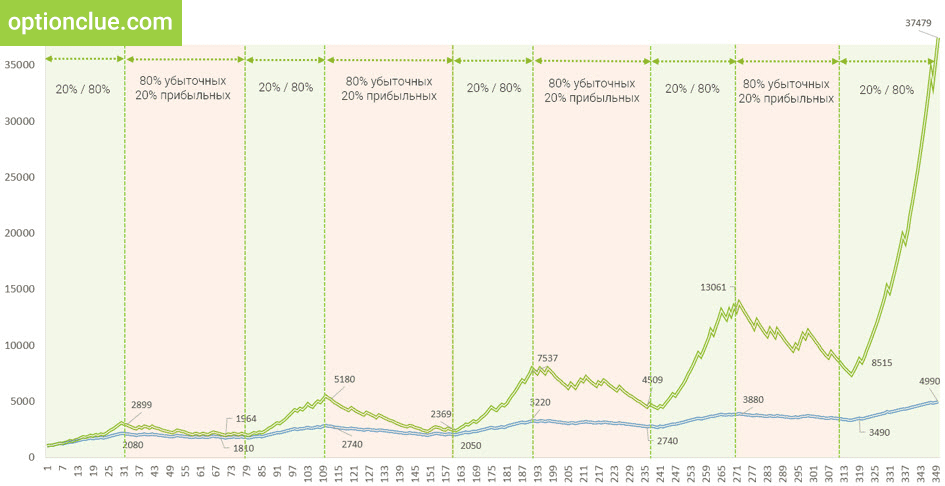

Я сгенерировал несколько подобных экспериментов (рисунки 2, 3 и 4). Условия не меняются: 300 сделок, стартовый капитал 1000$, вероятность получения прибыли 42%, отношение профит/лосс 2:1.

Рис. 2. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли = 42%. P:L = 2:1.

Когда счет практически не растет, результаты применения различных методов управления капиталом будут очень похожи. Но если трейдер определяет риск на сделку как долю от капитала, то в случае получения новых прибыльных сделок, влияние финансового результата этих торговых операций на общую статистику становится на порядок более существенным — зеленый график растет значительно быстрее синего.

Рис. 3. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли = 42%. P:L = 2:1.

Пока капитал существенно не увеличился, значительных отличий между различными методами управления капиталом не наблюдается, при этом по мере роста торгового счета доходности начинают существенно разниться.

Рис. 4. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли = 42%. P:L = 2:1.

Материалы по теме

- Торговый план и его роль в трейдинге

- Можно ли «слить» торговый счет, следуя правилам управления капиталом и рисками

Фиксированный риск на трейд vs динамический риск на трейд

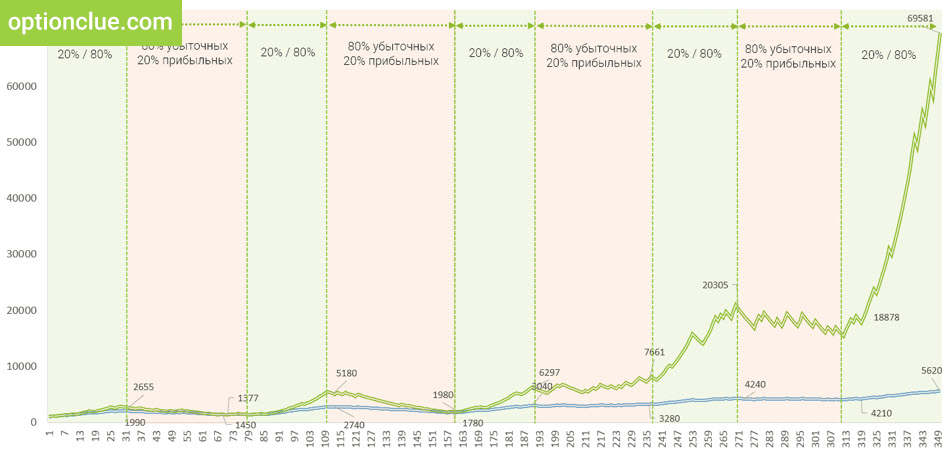

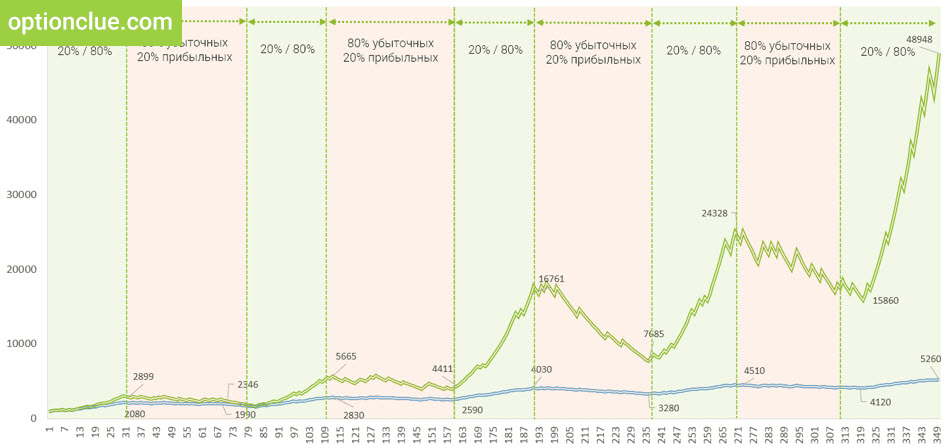

В следующем примере (рисунок 5) принципы управления рисками остаются неизменными: вероятность получения прибыли, как и ранее, равняется 42%, а отношение прибыли к риску равняется 2:1. Риск-менеджмент не менялся, но изменился мани-менеджмент, риск на сделку стал выше: 50$ (синий график) против 5% от капитала (зеленый график).

Рис. 5. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (5%). Синий график — риск фиксирован в валюте счета (50$). Вероятность получения прибыли = 42%. P:L = 2:1.

В данном примере риск на сделку велик (5% риска на сделку — крайне агрессивная торговля), что отражается на потенциале прибыли (+10% в каждой положительной сделке). По большому счету зеленый график отражает доходность с реинвестированием полученной прибыли, а синий — без реинвестирования.

В данном примере на длинной дистанции разница между доходностями становится еще более существенной. Львиная доля сделок убыточна, торговый счет растет вследствие применения правил управления капиталом и рисками. При использовании фиксированного в валюте счета риска на сделку капитал растет с 1000$ до 5650$, применение динамического риска на трейд генерирует результат, равный порядка 45000$.

Если риск на сделку фиксируется как доля от торгового капитала, а оптимальный объем позиции рассчитывается по формуле, то формируется положительный эффект от реинвестирования прибыли, каждый цент используется максимально эффективно.

Цитата из «Маги рынка»

Большинство трейдеров получает прибыль в 50-55% сделок. Моему лучшему трейдеру удается получить прибыль в 63% случаев. Таким образом, значительную часть времени трейдер ошибается. А значит, следует позаботиться о том, чтобы убытки оказались по возможности минимальными.

Стивен Коэн — трейдер, основатель Point72 Asset Management и S.A.C. Capital Advisors

Очевидно, что рисковать 5% от капитала на сделку, равно как оставлять всю полученную прибыль на торговом счете — далеко не самая лучшая идея. Цель данной иллюстрации — продемонстировать важность и преимущества использования правил риск-менеджмента и мани-менеджмента в повседневной торговой практике.

По моему мнению, приведенные выше примеры отлично отражают преимущества, которые получает трейдер, используя риск-менеджмент и мани-менеджмент. Эффективно используется каждый цент на торговом счете, капитал растет на порядок активнее, формируется эффект сложного процента. Если трейдер редко выводит прибыль со своего торгового счета, такой подход позволит использовать все доступные средства максимально эффективно.

Если вы используете правила управления капиталом и рисками, то получаете мощное конкурентное преимущество перед трейдерами, которые не используют их. Даже если вы ошибаетесь чаще, чем оказываетесь правы, ваш капитал может увеличиваться. Разберем еще одну иллюстрацию данной мысли.

Материалы по теме

- Как рассчитать оптимальный объем позиции при торговле со стоп-лосс?

- Аксиомы трейдинга. Риск-менеджмент

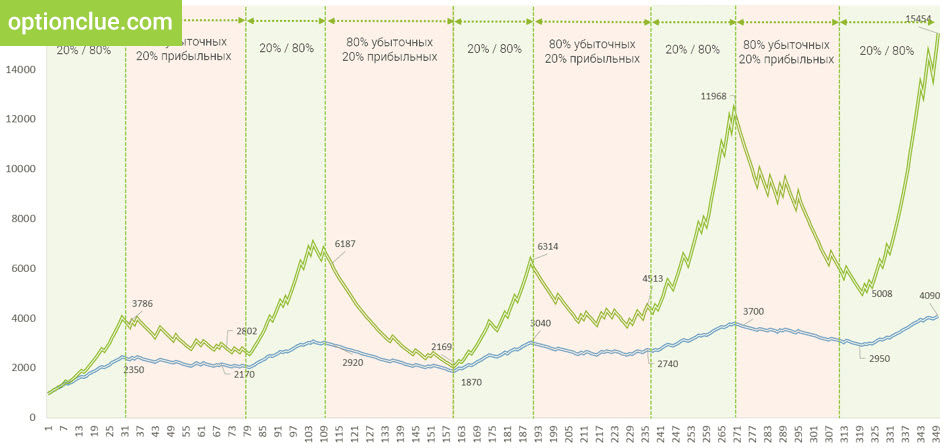

Эффективность методов управления капиталом в период просадок

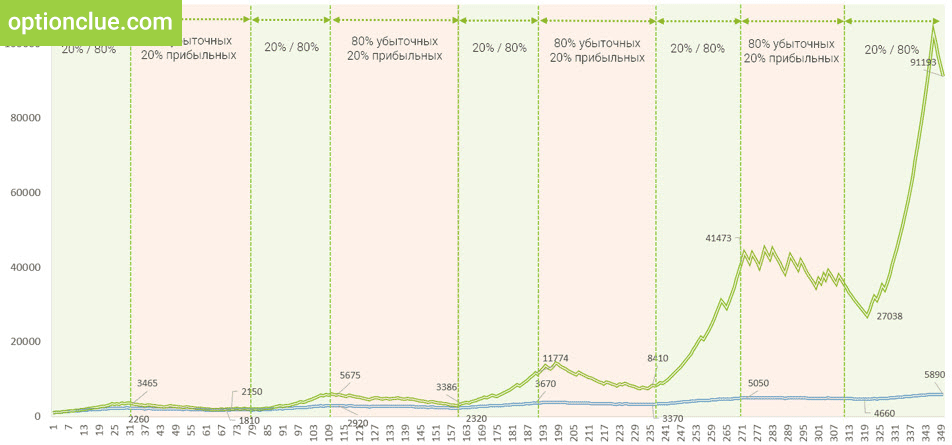

Для следующих слайдов было смоделировано 350 сделок. Статистика приближена к той, которую можно получить от реальной торговли на рынке. Вертикальные линии выделяют торговые периоды. «Зелёные» — временные отрезки, когда вероятность получить убыточную сделку равняется 20%, а прибыльную — 80%. «Красные» — периоды неудач, где вероятность получения убыточной сделки составляет 80%.

Такая иллюстрация достойна моделирования, поскольку она способна наглядно продемонстрировать, что происходит с торговым счетом, если трейдер торгует по одной и той же концепции и использует правила управления капиталом и рисками на длинной дистанции.

Рис. 6. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли в зеленом диапазоне — 80%, в красном — 20%.

Важно отметить, что для создания дополнительного эффекта стресс-теста, прибыльные периоды длятся всего 30 сделок, а неудачные — 50 сделок. Они чередуются: 30 сделок — удачный период, 50 — неудачный период, 30 — удачный период, 50 — неудачный. И так далее.

Резюмируем ключевые условия, заложенные в модель:

- Отношение прибыль/риск = 2:1

- Число сделок = 350

- Вероятность получения прибыли в «зеленом» периоде = 80%

- Вероятность получения прибыли в «красном» периоде = 20%

- Длительность «зеленого» периода = 30 сделок (150 сделок на каждый эксперимент)

- Длительность «красного» периода» = 50 сделок (200 сделок на каждый эксперимент)

Это непростое время, большая часть сделок — убыточны. Как это влияет на доходность? На иллюстрациях 6 — 10 смоделированы графики доходности, основанные на описанных выше принципах.

Рис. 7. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли в зеленом диапазоне — 80%, в красном — 20%.

Результат является положительным за счет применения правил управления капиталом и рисками — отношение прибыль/риск равняется 2:1, при этом зеленый график в удачных торговых периодах показывает на порядок более привлекательный результат. Использование динамического риска на сделку позволяет реинвестировать каждый цент прибыли, и при наличии ряда положительных сделок трейдер получает максимально положительный эффект.

Рис. 8. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли в зеленом диапазоне — 80%, в красном — 20%.

Если риск на сделку фиксирован в валюте счета, то капитал растет медленно, а снижается быстро (просадка в процентах от капитала в большинстве случаев будет на порядок глубже, этот вопрос детально рассматривается в статье «Основные методы управления капиталом. Их слабые и сильные стороны»). Кроме этого, если риск фиксируется в валюте счета, трейдер может уничтожить торговый капитал в случае появления нескольких убыточных сделок подряд.

Рис. 9. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли в зеленом диапазоне — 80%, в красном — 20%.

Эти иллюстрации отлично подчеркивают преимущества, которые получает трейдер, используя правила управления капиталом и рисками. Когда рынок сделка за сделкой идёт против трейдера, он получает возможность сохранить свой капитал, чтобы торговать далее. Когда рынок идёт в желаемом направлении, трейдер максимизирует получаемую прибыль. Если риск на сделку определяется как доля от капитала, кривая доходности стремится к вертикали. Или не становится таковой, если этот принцип не применяется.

Рис. 10. Эксперимент. Влияние различных методов money-management на торговую статистику. Зеленый график — риск определяется как доля от капитала (3%). Синий график — риск фиксирован в валюте счета (30$). Вероятность получения прибыли в зеленом диапазоне — 80%, в красном — 20%.

В описанных выше примерах подразумевается, что прибыль вообще не выводится. При этом очевидно, что в большинстве случаев не имеет смысла заниматься подобным накопительством. Но если счет растет, а полученный финансовый результат некоторое время остается в рамках торгового аккаунта, то каждый полученный доллар реинвестируется и используется максимально эффективно.

Трейдер получает неоспоримые преимущества как в «зелёной» зоне, когда рынок чаще движется в желаемом направлении, так и в «красной» зоне, когда отрицательные сделки встречаются чаще, чем положительные.

Вы можете заметить, что при применении динамического риска на трейд просадки (периодические снижения торгового счёта) в денежном выражении становятся значительнее. Реинвестируя каждый цент, трейдер получает возможность максимизировать прибыль, но рискует этим капиталом. Это решение должно быть осознанным.

Резюме

При торговле на финансовых рынках у трейдера всегда есть выбор. Использовать ли каждый цент максимально эффективно? Терять ли весь торговый счёт, когда рынок движется в неблагоприятном направлении десять или пятнадцать сделок подряд?

Ответы на эти вопросы, напрямую связаны с использованием правил управления капиталом и рисками, в частности, применением динамического риска на трейд, принципа, который сглаживает просадки торгового счета и создает максимальный положительный эффект, когда рынок идет в нужном направлении.

Большинство трейдеров теряют деньги на рынке, поскольку не используют правил управления капиталами и рисками в своей торговой практике. Поэтому, если данные принципы станут неотъемлемой частью вашей торговой стратегии, вы получите мощное конкурентное преимущество в данном виде бизнеса.

Схемы и примеры, приведенные в данной статье, взяты из курса «Трейдинг. Успешный старт 2.0», на котором детально рассматриваются правила управления капиталом и рисками и другие элементы торгового плана.

Попутного тренда!

Дополнительные материалы

- Как рассчитать оптимальный объем позиции при торговле со стоп-лосс?

- Опцион или стоп-лосс? Расчёт объема позиции при торговле опционами

- Хорошие примеры плохого риск-менеджмента

- Индикаторы — верные помощники или злейшие враги?

- Почему объем позиции должен меняться в каждой сделке?