Трейдинг на пробій з коротким стопом. Інтерв’ю з Деном Зангером

Інтерв’ю з Деном Зангером (Dan Zanger) провів Ларрі Джейкобс (Larry Jacobs).

Ден Зангер – трейдер, який став відомий після того, як збільшив свій торговий рахунок з $10,775 до $18,000,000 під час бичачого ринку в 1998-2000 роках.

В інтерв’ю Ден ділиться принципами прийняття торгових рішень, зокрема, розмірковує про торгівлю на пробій з коротким стоп-наказом, цінових патернах і ролі обсягів при визначенні точки входу до ринку, а також про використання опціонів глибоко в грошах в трейдингу.

Ларрі: Привіт, Ден! Як сьогодні йдуть ваші справи?

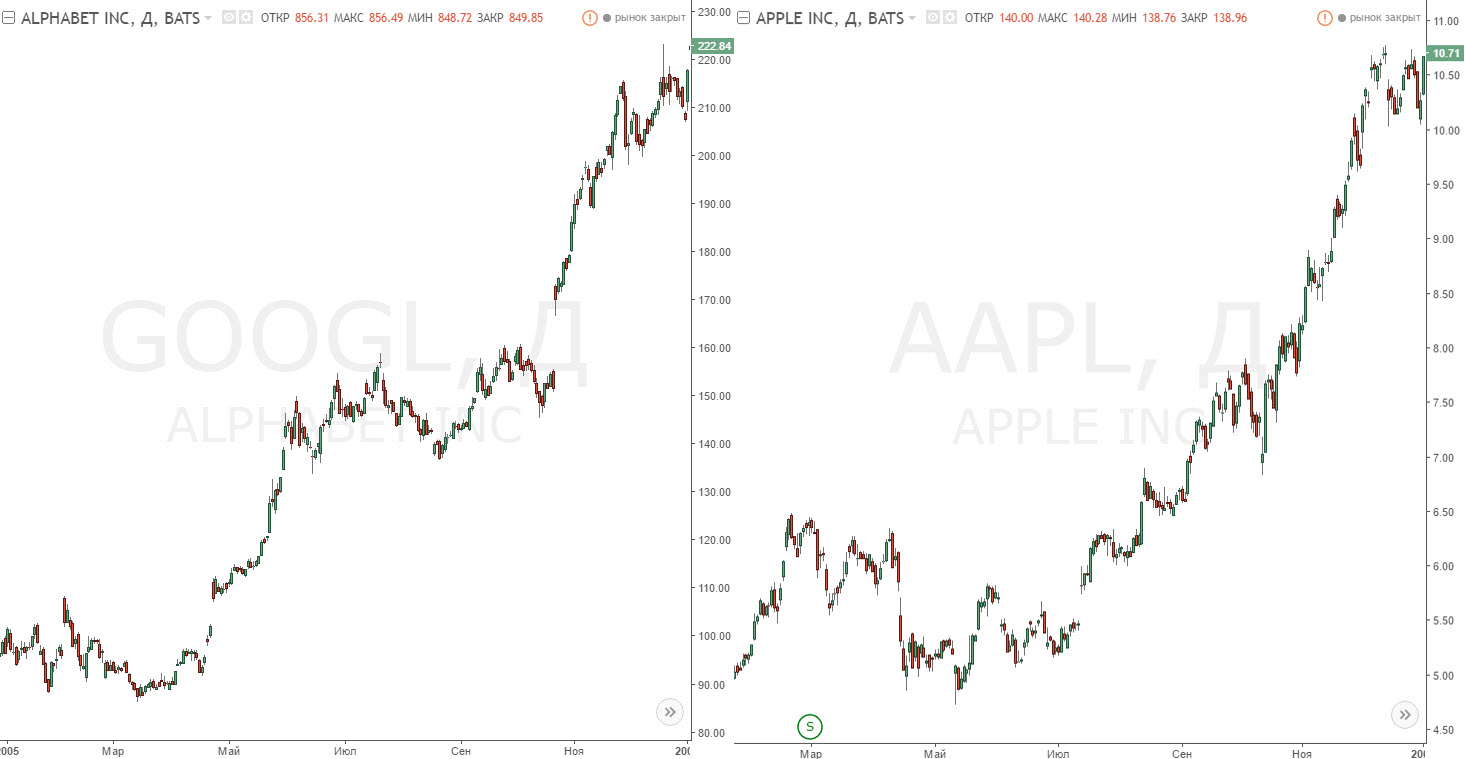

Ден: Справи йдуть дуже добре і продуктивно. Минулий рік (2005), мабуть, став для мене найприбутковішим за всю мою торгову кар’єру. У моєму портфелі виявився ряд успішних акцій (наприклад, Google і Apple), а також нерухомість і нафта. Найбільше я заробив на Google, потім на Apple, Sandisk і на нерухомості. Мені дійсно немає на що скаржитися, все склалося виключно вдало.

Ларрі: А якими були ваші фактичні показники в минулому році?

Ден: Мій особистий прибуток склав 180,6% або $22 мільйони.

Ларрі: Чи змінився ваш метод торгівлі з часу нашої останньої розмови?

Ден: Ні, мій метод все той же: я шукаю швидкозростаючі компанії, а також ті, які домінують в своїй ніші. Дотримуючись такого методу, можна знайти неймовірно прибуткові варіанти. Google створив рекламну модель «pay-per-click» і панує на цьому ринку. Це глобальні компанії, що працюють в лідируючій ніші. Вони домінують в своєму сегменті ринку і контролюють його. Якраз такі компанії я і шукаю.

Ларрі: Як саме ви шукаєте ці компанії? І як визначаєте, що варто купувати?

Ден: Як правило, для пошуку перспективних акцій я оцінюю графіки їх руху і фундаментальні показники. Протягом усього дня я щогодини шукаю акції, які перебувають в русі. Цю ж процедуру я повторюю в кінці дня.

Увечері, коли я готую огляд для свого сайту chartpattern.com, мені доводиться аналізувати 1300-1400 графіків. Я вручну прокручую цей список в пошуках найбільш перспективних акцій і висвітлюю їх на своєму сайті. Таких акцій-лідерів може бути 50-60.

Крім цього, я виділяю 2-3 найсильніші групи, по 6-10 компаній в кожній і постійно відстежую акції, які перебувають в русі. Мені потрібно бачити, як вони рухаються всередині дня, що показують графіки: чи спостерігається ведмежа або бичача формація, наскільки великий чи малий денний бар в порівнянні з попередніми. На підставі цього я можу збільшити або скоротити свої позиції або взагалі їх продати. Вдень і ввечері я постійно відстежую графіки, після чого пишу на своєму сайті про те, у яких акцій хороші перспективи і що, на мою думку, слід купувати або продавати.

Ларрі: Але як саме ви визначаєте, що слід купувати і продавати? По ціновим патернам?

Ден: Безумовно, я дивлюся на патерни і на денний бар. Однак часто буває, що на ринку формується хороший патерн, але акція не рухається. Люди надсилають мені посилання на різні програми розпізнавання патернів на базі таких платформ, як TradeStation – вони сканують графіки в пошуку патернів, але в підсумку ніякого руху не відбувається.

Потрібно спочатку знайти те, що рухається, а потім дивитися на патерни. Я можу пропустити перший рух тих чи інших акцій, але я буду стежити за ними місяць-другий, вичікуючи слушного шансу для купівлі на пробої вгору або продаж при появі ведмежого сигналу. Мабуть, 95% моїх угод – це довгі позиції. 99% прибутку мені приносять бичачі позиції, а той 1%, який доводиться на короткі позиції – просто для забави.

Ларрі: Як ви визначаєте, що лежить в основі цінового руху?

Ден: Я орієнтуюся на великі фонди. Якщо вони масово купують акції, я до них приєднуюся. Якщо ринок починає рухатися і це поєднується з високими обсягами, я буду покупцем разом з інституціоналами. Обсяг дуже важливий. По суті, він має визначальне значення.

Ларрі: Ви використовуєте якісь повідомлення, сигнали, пов’язані з досягненням певних обсягів?

Ден: Ні, я практично не використовую зумовлених сигналів. Завдяки виконаній напередодні роботі, я добре пам’ятаю стан найбільш важливих акцій. При відкритті ринку я знаю, що подає надії, що ледве рухається, що взагалі не рухається, що лише намагається почати рухатися, а що просто вводить в оману. Потрібно щодня проводити досить багато часу, аналізуючи ринки. Я щодня витрачаю близько 12 годин, вивчаючи графіки і відстежуючи поведінку цін і обсягів. Як тільки ринок відкрився – для мене більше нічого не існує. Мені потрібно бачити поведінку ринку – це головне.

Ларрі: Коли ви бачите сприятливий приплив обсягу, при формуванні яких патернів ви віддаєте перевагу купувати?

Ден: Буває по різному. Мені безумовно подобаються бичачі прапори. Вони у мене в фаворитах. Висхідні і горизонтальні канали також дуже хороші. Іноді ефективною може виявитися і «чашка з ручкою». «Чашка з ручкою» найкраще працює в тому випадку, якщо акції виходять з «ручки» в день публікації звітності компанії (earnings). Нерідко буває, що акції намагаються вийти з «ручки» до моменту публікації, але я зазвичай розглядаю це як сигнал на продаж, оскільки такі пробої рівнів часто виявляються помилковими.

Зараз багато нафтових активів намагаються піти на пробій з низхідних каналів. Деякий час на ринку буде спостерігатися корекція, після чого багато провідних активів підуть на пробій. Деякі активи при розвитку такого сценарію я можу купити. Такі патерни можуть закінчуватися як слабким, так і дуже активним рухом.

Формування пробою само по собі не гарантує отримання позитивного результату. У цьому полягає серйозна помилка тих, хто будує свою торгову стратегію на підставі патернів. Такі трейдери часто вважають, що патерни – це якась нова безвідмовна система. Насправді патерни просто вказують, які акції можуть почати рухатися.

Будьте готові до помилок. Вмійте вчасно скоротити втрати. При цьому, коли акція дійсно починає активно рухатися і це поєднується з великими обсягами, вам слід бути готовими відкрити позицію гідного обсягу.

Ларрі: Можете розповісти детальніше?

Ден: Мене приваблюють папери з денним оборотом в 2-3 мільйони акцій. Коли ціна починає пробивати рівень, я можу спочатку промацати грунт і купити 30-50% від того обсягу позиції, який мене цікавить насправді. Наприклад, якщо я хочу купити 200 тис. акцій Google, то спочатку куплю 70-100 тис. акцій і подивлюся на реакцію ринку. Я почекаю годину-другу, щоб побачити, як після цього буде рухатися ціна. Якщо ринок продовжує рости і це супроводжується високим обсягом торгів, я можу купити ще 30-40 тис. акцій, щоб наблизитися до 75% від бажаної позиції. Далі я спостерігатиму за рухом ціни ще 4-5 днів, після чого куплю решту 25%.

Ларрі: Як довго ви залишаєтеся в позиції?

Ден: Все залежить від ринку і від конкретних акцій. Якщо вхід був здійснений в момент, близький до верхньої точки цінового руху, я буду залишатися в позиції від 3-5 днів до 2 тижнів. Якщо ж вхід стався в момент завершення чергової корекції ринку, то я можу залишатися в позиції 10-15 тижнів. Для таких речей потрібний час і досвід, щоб набити руку.

Ларрі: А як ви застосовуєте стопи?

Ден: Якщо акції поводяться не так, як я очікував, і, наприклад, після пробою рухаються нестабільно, то я відразу ж їх продаю. Я навіть не чекаю, поки ціна знову опуститься до точки пробою. Якщо ви хочете робити гроші, торгуючи на ринку акцій, то вам слід тримати ті папери, які рухаються вгору. Чим довше вони рухаються вгору, тим більше буде прибуток. Якщо ціна пробила рівень, а потім завмерла, то я виходжу з позиції.

Я вважаю за краще тримати тільки ті акції, які активно ростуть. Це і є мій метод застосування стопів. Безумовно, якщо ціна опуститься нижче тієї, по якій я купував, то я просто вийду з позиції. Якщо ціна знову піде на пробій, то я знову куплю ті ж акції.

Наприклад, якщо ринки лихоманить через теракти або якісь інші новини, то ціна запросто може знову піти вгору. Я буду чекати поновлення того рівня, в районі якого раніше ринок почав знижуватися. Наприклад, якщо ціна пробила ціновий рівень на позначці $60 і на наступний день досягла $63, після чого вийшли погані новини і ринок знизився до $58, я продам акції. Якщо ціна знову подолає позначку $63 і досягне нового максимуму $63.10, то я куплю акції знову.

Ларрі: Як, на ваш погляд, трейдери можуть поліпшити свої навички?

Ден: Завзятість і робота над собою – ось ключ до успіху. Мені здається, багато трейдерів просто не приділяють цьому достатньо часу. Вони не хочуть вчитися. Вони не бажають по-справжньому розібратися, що і чому працює або не працює, і витратити роки на те, щоб дійсно навчитися цій справі.

Люди думають, що трейдинг – це просто. Але коли вони починають торгувати, то дуже скоро зазнають невдачі, після чого говорять, що більше ніколи не будуть цим займатися. Якщо після першої ж невдачі ви говорите, що більше ніколи не будете цим займатися, ви ніколи не будете мати успіх в трейдингу.

Ларрі: Скільки часу потрібно, щоб стати хорошим трейдером?

Ден: Буває по-різному, але в більшості випадків справжній успіх приходить як мінімум через 4-6 років.

Ларрі: Чи змінили ви що-небудь у своїй торгівлі з часу нашої розмови 2 роки тому?

Ден: Для таких активів, як Google, я почав використовувати опціони «глибоко в грошах», оскільки ці акції торгуються по $300, а я не хочу купувати їх за такою високою ціною. Я вважаю за краще купувати більш дешеві опціони. Якщо ціна акцій Google дорівнює $300, то я можу купити двомісячний контракт, наприклад, колл-опціон зі страйком $260 або $240. Контракт зі страйком $240 обійдеться мені в $65. Це означає, що я переплачую $5, при цьому мені не треба платити $300 за акцію. Натомість на ці $5 я заощаджу $240, що дозволить мені купити більше паперів. Це дозволило мені інвестувати в Google істотну суму, ціна акцій зросла, і, отже, я отримав прибуток більше того, який міг би отримати, купивши акції, а не опціони. Це єдине, що я змінив у своїй торгівлі – якщо актив дуже дорогий, я купую колл-опціони «глибоко в грошах», які закінчуються через 1-2 місяці.

Ларрі: Ви вважаєте, що ці опціони досить ліквідні, щоб використовувати їх?

Ден: В основному так, тому що я люблю торгувати активами з високим обсягом. Хоча мені також досить легко вдається торгувати опціонами на активи з низьким обсягом. Наприклад, щодобовий обсяг торгів акціями Чиказької товарної біржи (CME) може становити 500-800 тис. акцій при ціні $260. Припустимо, я купив опціони при ціні акцій в $250 або $260. Якщо ви купите 10 тис. акцій і захочете вийти з позиції, це займе 2-3 години. Якщо ви спробуєте продати 10 тис. акцій відразу по ринку, то можете збити ціну на 4-5 доларів.

Але якщо я куплю 400-500 або навіть 1000 колл-опціонів на ці акції, то я можу продати їх миттєво, без будь-якого очікування. Я переконався, що ринок опціонів часто набагато більш ліквідний, ніж акції, що особливо добре в тих випадках, коли ціна цінного паперу не рухається.

Але якщо ціна падає, це зовсім інша історія. Я тримав колл-опціони Google з різними страйками і датами експірації, коли ціна акцій піднялася до $440-445, а потім стала різко знижуватися, і поки я продавав свої опціони, вона встигла впасти на $20. Поки мої заявки на ліквідацію позицій виконувалися, гроші випаровувалися прямо на очах. Це падіння Google наочно показало мені, що у мене було дуже багато контрактів з різними страйками. Щоб продати всі опціони, мені довелося витратити багато часу, переходячи від страйку до страйку, від однієї дати експірації до іншої. Я зрозумів, що треба тримати опціони тільки з одним страйком і однією датою експірації. Тоді можна просто натиснути кнопку і вийти з позиції. Це був хороший урок. Та угода коштувала мені кількох мільйонів доларів, але в результаті я заробив набагато більше.

Я не фанат опціонів, але віддаю перевагу купувати їх, коли ринок рухається вниз під час корекції, а потім починає зростати.

Я купую колл-опціони «глибоко в грошах» тільки в таких випадках, інакше вони можуть мене погубити, оскільки створюють великий леверидж. Вам здається, що при русі ринку проти вас головна проблема – це леверидж, але тримати спрямовану опціонну позицію в такій ситуації ще складніше. По-перше – через фактор жадібності, а по-друге – через потужний леверидж, який може з’їсти вас живцем.

Ви можете думати, що перевага опціонів в тому, що вони дешеві, і в порівнянні з купівлею активу можна купити багато опціонів і заробити багато грошей. Але якщо ціна раптом почне стрімко падати внаслідок публікації звітності компанії або з інших причин, ви можете залишитися зовсім без грошей. З левериджем слід бути обережним, але ще більш обережним потрібно бути з опціонами.

Ларрі: Які ваші прогнози щодо ринку?

Ден: Для мене важливо те, як ринок рухається сьогодні. Я ніколи не роблю довгострокових прогнозів, оскільки якщо занадто на них покладатися, ринок може тебе розчавити. Знайомі аналітики надсилають мені прогнози – це цікаво, але я не покладаюся на них в своїй торгівлі. Наприклад, якщо при левериджі в 2:1 ви вкладете всі гроші в акції якої-небудь компанії, яка здається надійною, і раптом її керівництво оголосить, що не бачить перспектив подальшого зростання доходів і акції раптом впадуть в ціні на 15%, то ваші позиції втратять 20-25%. Це може завдати дуже серйозної шкоди. Я не вірю нічому, крім графіків і поведінки цін.

Ларрі: Як ви страхуєтеся від форс-мажорів, терактів або чогось подібного?

Ден: Я ніяк не страхуюся, і не думаю, що інші трейдери від подібного застраховані. Головне – не перегнути палицю з левериджем. Можливо, ви несете серйозні збитки по своїх позиціях, або у вас великий леверидж, або істотна сума знаходиться в опціонних позиціях. Якщо разом з цим раптом трапиться жорстокий теракт, ви можете дуже сильно постраждати. У таких випадках ринок може суттєво впасти, і ви залишитеся ні з чим. Якщо ви не хочете опинитися в такому становищі, варто вибирати розумний розмір позицій.