Як торгує Майк Беллафіоре. Інтерв’ю з трейдером

Інтерв’ю з Майком Беллафіоре (Mike Bellafiore) є першим матеріалом циклу «Інтерв’ю з трейдерами». Майк, трейдер c багаторічним досвідом та співзасновник проп-трейдингової компанії SMB Capital, ділиться своїм баченням найбільш важливих навичок та рис характеру професійного трейдера.

Інтерв’ю провів Деміен Хоффман (Damien Hoffman).

Деміен: Майк, ви, як і я, юрист за освітою. Що змусило вас зайнятися трейдингом?

Майк: На третьому курсі юридичного факультету я зрозумів, що професія адвоката – це не моє. Одного разу мій друг дитинства Стів Спенсер запросив мене в Нью-Йорк на вечірку, де познайомив зі своїм однокурсником з Уортонської школи бізнесу Джаредом Кейбеном. Разом їм вдалося переконати мене спробувати зайнятися трейдингом в їхній фірмі. Я скористався порадою і в результаті залишився в цій справі після університету.

Деміен: Яка була ваша реакція, коли ви вперше опинилися в trading room з іншими трейдерами?

Майк: Спочатку сама думка про це викликала сміх. Не забувайте, що в ті часи ще не було ні комп’ютерних графіків, ні CNBC, ні новинних стрічок в інтернеті. Все, що у нас було, це один старенький комп’ютер з кінескопним екраном, і жодного кондиціонера [обидва сміються].

Деміен: В якому році це було?

Майк: В 1998. Коли ставало занадто жарко, ми посилали гінця за льодом і морозивом [обидва сміються]. Ми займали приміщення у непримітному будинку на Брод-стріт. Стеля була трохи вище двох метрів, і нам доводилося тіснитися: у мене було десь 15 сантиметрів вільного простору праворуч і ліворуч. Наскільки я пам’ятаю, навіть телефон був один на двох.

Це зовсім не схоже на образ компаній з Уолл-стріт, який часто можна зустріти в фільмах. Але у нас була конкурентна обстановка з хорошими і веселими хлопцями, які були по-справжньому закохані в трейдинг і при цьому робили непогані гроші. Навіть при такій примітивній інфраструктурі це була чудова можливість.

Деміен: Звучить весело.

Майк: Так і було!

Деміен: І як же ви дозріли для власної справи?

Майк: Гарне питання. За рік я заробив досить грошей, щоб почати торгувати на своєму власному рахунку, чим згодом і займався майже десять років. Але потім настав момент, коли трейдингу стало недостатньо. Мені закортіло чогось більшого.

Я зрозумів, що фірм, які виховують нових трейдерів, не так вже й багато. Я переосмислив все те, чого навчився за останні десять років, і прийшов до висновку, що мої навички дозволяють відкрити таку компанію. Я вмів добре писати, спілкуватися і навчати. Так мені в голову прийшла божевільна ідея про власну фірму.

Я розповів про це Стіву, і він як справжній трейдер відповів: «А я тут причому?» [Сміється]. Він одразу ж підрахував, наскільки впаде наш прибуток від трейдингу, якщо ми станемо шукати і навчати новачків. Але я почав пояснювати йому, що у нас є шанс створити власну нішу. Ми могли стати кращим навчальним центром для трейдерів в окрузі. У нас були всі необхідні для цього навички, адже ми займалися трейдингом вже багато років. Перед нами відкривалися унікальні перспективи.

Ми бачили, що не всі фірми добре розуміють інтереси трейдерів. Чітко усвідомлювали, чим будемо відрізнятися від інших компаній і що ми здатні дати трейдерам те, чого в той час в проп-трейдингу ще не було.

Деміен: Раз ми заговорили власне про трейдинг, мені б хотілося зупинитися на цій темі більш детально. По-перше, я помітив, що людям з юридичним складом розуму вдається досягати успіху в трейдингу за рахунок того, що вони звикли приділяти увагу навіть найдрібнішим деталям. Але в той же час надмірне захоплення аналізом може сприяти погіршенню торгових результатів. Майк, чи можете ви, як успішний трейдер, сказати, які аспекти вашого юридичного мислення виявилися найціннішими у трейдингу?

Майк: Я схильний до логічного мислення. Серед іншого, ми вчимо новачків перед кожною угодою складати схему типу «якщо – то». І в кінці навчальної програми ми проводимо аналіз угод. Наприклад, ми розглядаємо угоди, відкриті під час консолідації ринку, в районі рівнів підтримки, під час пробоїв рівнів і т.п.

Ми вчимо трейдерів складати власні схеми типу «якщо – то» для кожного типу угод. Якщо ви будете спостерігати за моєю торгівлею, ви зможете побачити логіку в кожній угоді. Я завжди знаю, чому я відкрив позицію і коли я повинен вийти з неї, якщо опинюся правий або неправий. Я можу точно сказати, до якого типу операцій її можна віднести і які саме чинники призвели до входу в ринок.

Вправи, які ми робимо з початківцями трейдерами, мають схожу структуру. Коли я обходжу торговий зал – а я роблю це досить часто – то кладу руку на плече кому-небудь з трейдерів, якщо бачу, що у нього відкрита позиція, і питаю: «Чому ти в ринку?». Я чекаю відповіді на кшталт: «Я в цій позиції, тому що на ринку сформувався сигнал ABC. Якщо побачу X, тоді я вийду з ринку. Якщо побачу Y – збільшу обсяг позиції. Якщо побачу Z, тоді я зафіксую частину прибутку». Логічне мислення і особливо вміння складати схеми типу «якщо – то» – це моя сильна сторона.

Деміен: Я заговорив про це, тому що коли я вперше після свінг-трейдингу спробував дей-трейдинг, я занадто багато аналізував, оскільки на той момент шукав «Грааль». Коли я переглянув свій підхід до трейдингу та став спрощувати його, з посередніх мої результати швидко стали дуже вражаючими. Однак відучитися від схильності до надмірного аналізу було нелегко.

Майк: Знайома ситуація. Схильність до надмірного аналізу – одна з тих якостей, які ми намагаємося помітити на співбесідах з кандидатами. Така проблема характерна для багатьох досить розумних людей. Їм складно визнати свою неправоту. Наприклад, якщо ви шість разів з семи мали рацію, то у вас було лише одне невірне рішення, а вірних – на п’ять більше. Це означає, що такий підхід вартий уваги. Не можна розраховувати на отримання 100 відсотків прибуткових угод.

Деміен: Для мене в подоланні надмірного аналізу найважливішу роль зіграла дисципліна. У своєму блозі ви також часто приписуєте свій успіх дисципліні. Можете розповісти про це і дати кілька порад новачкам?

Майк : Звичайно. Моя перевага в тому, що я ніколи не укладаю угод з посереднім ставленням потенційного прибутку до ризиків. Profit/loss повинен бути видатним і не може бути нижче, ніж п’ять до одного.

Трейдинг – це постійне вдосконалення своїх навичок та залізна дисципліна. Спроби розробити нову ідеальну торгову стратегію нічого спільного з цим не мають.

Я знаю, що за статистикою угода виявляється виграшною в шести або семи випадках з десяти. Тому я сиджу і терпляче чекаю слушного моменту. І це те, що повинен робити справжній трейдер. Який торговий стиль найбільше підходить саме вам? Які позиції вас не підводять? Працюйте тільки з такими угодами.

Деміен: Які ще якості, на вашу думку, мають успішні трейдери?

Майк: Чудове питання! По-перше, чи сумісний ваш темперамент з трейдингом? Для трейдера дуже важливо володіти спокійним характером. Звичайно, якщо ви дещо запальні, то можете навчитися тримати себе в руках. Але, я вважаю, природний спокій – відмінна перевага для новачків. Ми звертаємо на це увагу при співбесідах.

По-друге, не варто навіть починати займатися трейдингом, якщо ви по-справжньому не захоплені ринками. Схоже, що деякі люди чомусь вважають, що якщо в якомусь модному барі вони познайомляться з привабливою дівчиною і вона запитає їх, чим вони займаються, то відповідь «я – трейдер» якось допоможе їм налагодити особисте життя або підняти свій соціальний статус. Це поганий привід ставати трейдером.

Нарешті, необхідно мати здатність швидко визнавати помилки. Не можна весь час бути правим. Це неможливо навіть для мене. Якщо я виявився неправий в 40% угод – це означає, це був відмінний торговий день. Знову ж таки, ми звертаємо на це увагу на співбесідах. Є люди, яким потрібно завжди бути правими. Вони більше зацікавлені в своїй правоті, ніж в зароблянні грошей. Я спостерігав таке у багатьох трейдерів. Навіть якщо ринок іде проти них, вони просто залишаються в позиціях, заявляючи, що ціна повернеться до колишніх позначок, а угоди знову стануть прибутковими.

Деміен: Тепер, коли ми знаємо про ключові якості, якими володіють успішні трейдери, не могли б ви розповісти про вашу основну торговельну стратегію?

Майк: Я використовую безліч різних стратегій. Це дозволяє мені робити гроші на дуже різних ринках. Я починав зі свінг-трейдингу (пошук точок завершення корекцій, торгівля на початку імпульсних хвиль) під час азіатської фінансової кризи. З появою інтернету нам довелося переключитися на моментум трейдинг (торгівля на односпрямованих рухах, які часто супроводжуються високими обсягами). Потрібно було вміти торгувати по ринку, навіть мати зиск з лінійних цінових рухів, без усякого фундаментального аналізу. Так ми стали моментум трейдерами.

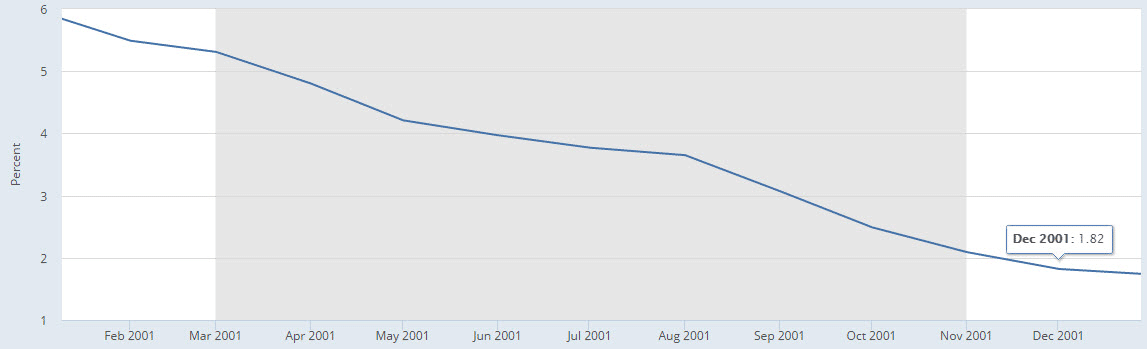

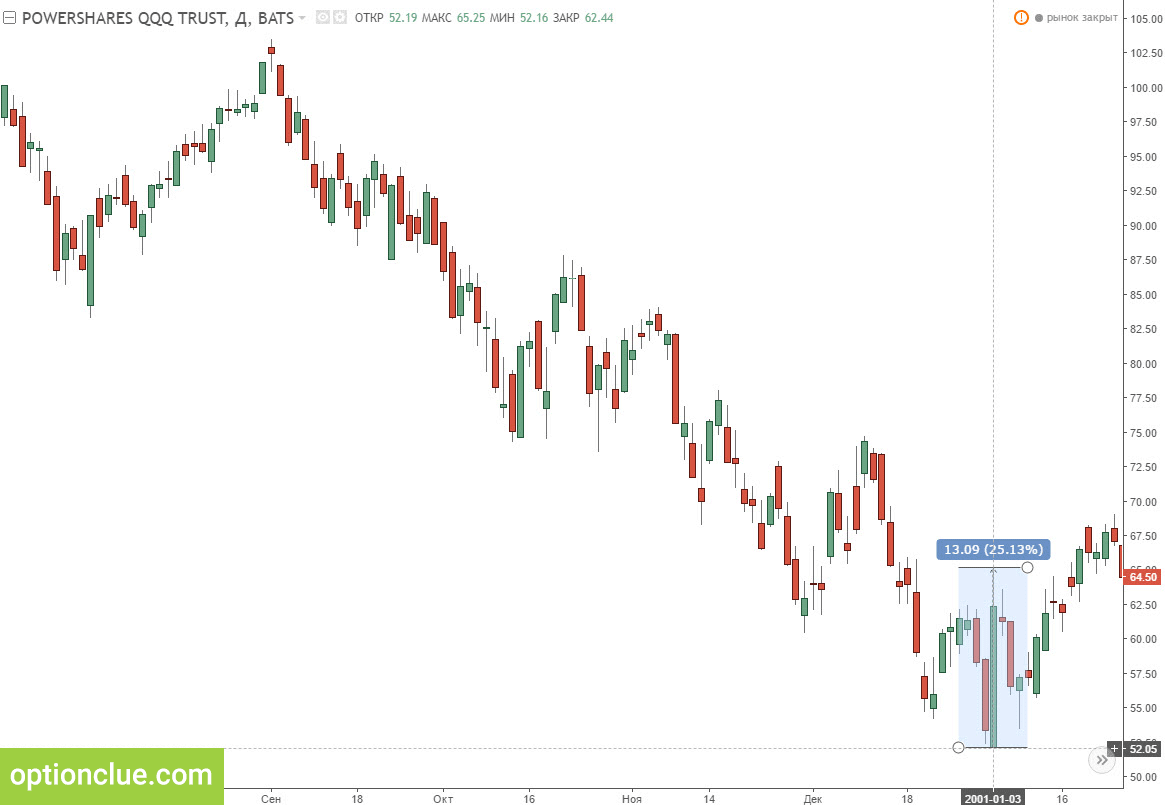

Потім, коли луснула бульбашка доткомів, нам довелося навчитися торгувати на відскоку. У 2001 році ФРС знизила ставку у 12 разів, і на ринку сталися два потужних цінових відскока. Перший – 3 січня, коли NASDAQ виріс приблизно на 14%, а інший – в березні, коли NASDAQ відскочив на 8%. Ці два цінових руху були для нас головними подіями року. Ми трохи на них заробили – але це практично і все.

Між 2003 і 2006 роками я навчився торгувати точками розвороту ринку до факту зміни тренда, контртренд. Ринок тоді був діапазонним. Без уміння торгувати проти тренда неможливо було заробити.

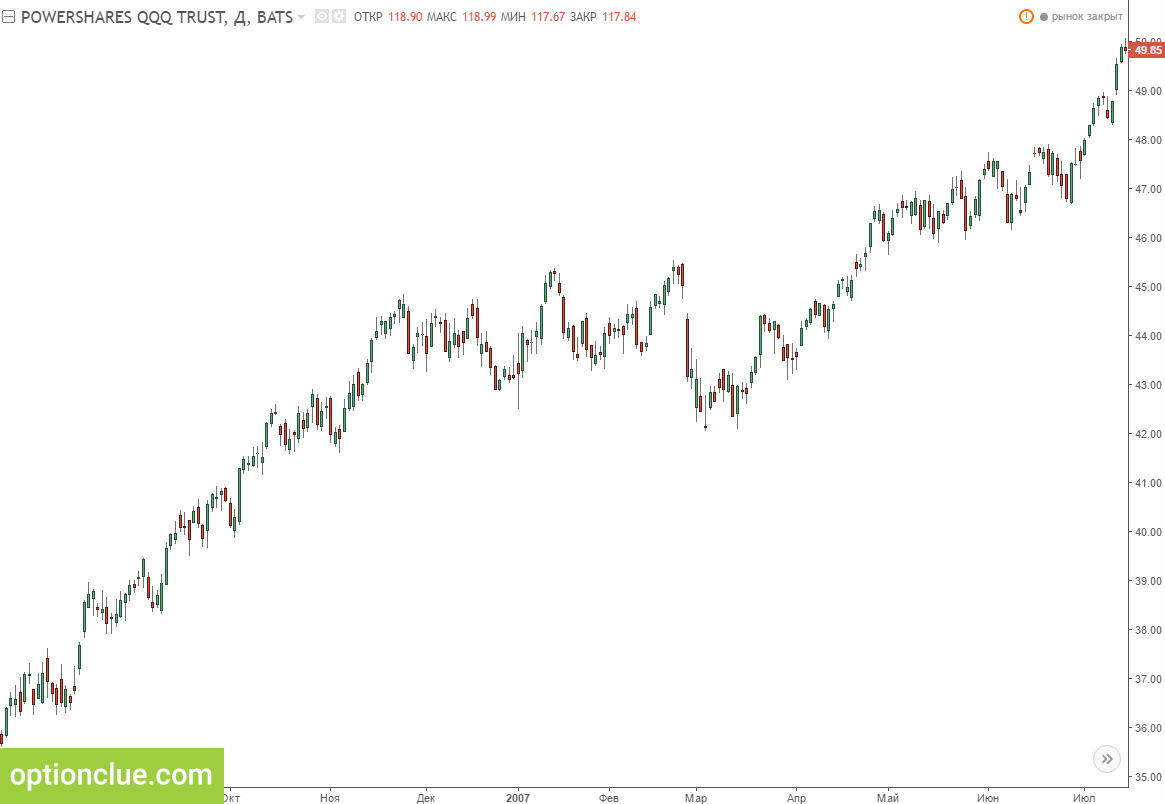

З середини 2006 по літо 2007 року ринок зміцнювався, але рух був дуже повільним. Необхідно було вміти купувати під час корекцій і далі утримувати позицію до перелому бичачого тренда. У 2007 році з початком іпотечної кризи нам довелося навчитися моментум трейдингу в коротких позиціях. Ця ж стратегія стала доречною і під час наступної фінансової кризи.

Нещодавно нам довелося навчитися торгувати ETF (біржові інвестиційні фонди). Думаю, на початку 2009 року багатьом проп-трейдерам довелося нелегко. Але наші хлопці почали торгувати ETF і FAZ [потрійні зворотні ETF]. Ми заробляли значні суми, просто скальпуючи ці ETF.

У процесі всіх цих перипетій я додав всі ці перевірені торгові стратегії в свій арсенал. І тепер, коли я бачу знайому ситуацію, я відкриваю позицію. І це головне. За десять років трейдингу я перепробував безліч різних торгових концепцій.

Деміен: Чи згодні ви з тим, що тейп-рідинг [читання стрічки] – це втрачене мистецтво?

Майк: Так. Я бачу, що новому поколінню трейдерів не вистачає навичок читання стрічки. Коли ми приймаємо торгові рішення, то читаємо стрічку, дивимося на графіки і враховуємо внутрішньоденний фундаментальний аналіз.

Але багато трейдерів, як я бачу, покладаються тільки на графіки і якийсь власний різновид внутрішньоденного фундаментального аналізу. Вони не бачать логіки і не вміють читати стрічку принтів. А це дає нам величезну перевагу. Ми можемо бачити найважливіші цінові рівні для кожної акції.

Тому, коли я пишу твіт про певний ціновий рівень і ви бачите, що угода спрацювала, це не просто збіг. Якщо ви не бачите цього рівня на графіку – це теж не збіг.

Повторюся, ми бачимо найважливіші внутрішньоденні рівні, оскільки відстежуємо ціни, на яких відкриваються позиції. Цей навик дозволяє збільшити обсяг позицій на дуже важливих рівнях і знижує ризики. Ваші прибуткові угоди стають більш послідовними. Нарешті, тейп-рідинг дає вам конкурентну перевагу перед дейтрейдерами, які не володіють цими навичками.

Додаткові матеріали

- Торгівля на відбій від «А» до «Я»

- Формула розрахунку оптимального обсягу позиції

- Опціон або стоп-лосс?

- Money-management і його вплив на результати трейдера