Биржевые опционы. Что происходит при экспирации?

Обычнно трейдеры, открывая опционную сделку, планируют закрыть её с прибылью еще до экспирации. Тем не менее возможно несколько сценариев развития событий на рынке, и среди начинающих изучать торговлю биржевыми опционами часто возникает вопрос, что происходит при автоматическом исполнении опционов. В этой статье мы рассмотрим несколько вариантов развития событий.

Скажу сразу, если вы не намерены реализовать свои длинные позиции (long) по колл-опционам, а используете их только в качестве кредитного плеча для спекуляции в направлении роста, то никогда не должны держать эти позиции до экспирации. Стоит закрыть их перед экспирацией опционов (ордером «sell to close»), чтобы зафиксировать прибыль или перенести на следующий месяц, если намереваетесь продолжить спекулировать в том же направлении.

Обычно трейдеры делают это за несколько дней до экспирации, потому что по мере приближения экспирации, все находящиеся в деньгах опционы подвержены случайному досрочному погашению даже до их экспирации, и это необходимо принимать во внимание.

Исполнение опционов колл

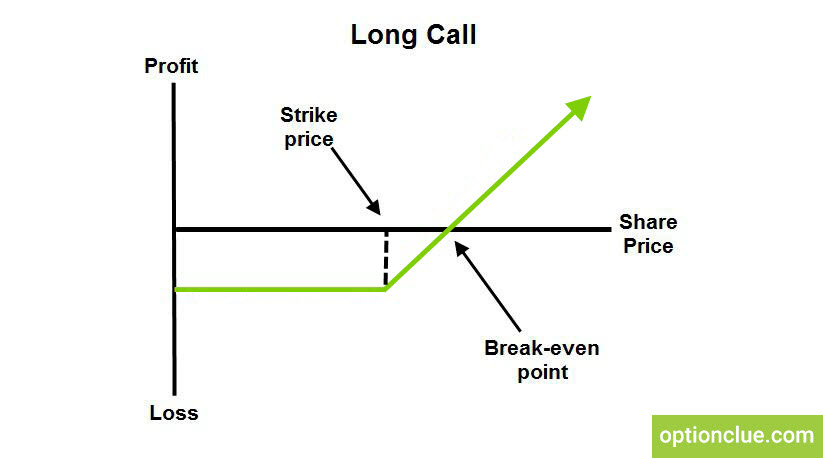

Если вы случайно продержите свой находящийся в деньгах колл-опцион до момента экспирации, то он автоматически будет исполнен и вы, соответственно, получите взамен базовый актив (например, акции), купленные по цене страйк вашего колл-опциона, так как длинная позиция по колл-опциону (long call option) позволяет вам покупать соответствующие акции по цене исполнения. Однако, это не обязательно сулит вам какие-то неприятности, поскольку величина вашего торгового счета не изменится. Давайте рассмотрим пример.

Пример 1. Баланс счёта не меняется

Предположим, что вы держите 1 контракт январских опционов колл на QQQ со страйком 130, купленный по 1,00$ на акцию, когда QQQ торговались по 130$. В тот момент на торговом счету у вас было 14000$, во время покупки величина средств на вашем счете также составляла 14000$ (за вычетом комиссии), из которых 13900$ деньгами и 100$ в опционах.

Допустим в январе (к моменту истечения опциона) цена QQQ повысилась до 150$. Стоимость ваших январских коллов со страйком 130 выросла до 2000$ ((150$ — 130$) x 100), что привело к увеличению общей суммы средств на вашем счете до 15900$ (2000$ + 13900$).

Вы не смогли продать свои колл-опционы, и они были автоматически исполнены в момент экспирации. Опционы исчезают независимо от их стоимости. Взамен вы получаете 100 акций QQQ, купленных по 130$ (цена страйк колл-опциона) за 13000$. Таким образом, теперь вы имеете у себя на счете 100 акций QQQ + остаток денежных средств в 900$. Общая сумма активов на вашем счете равна 15900$ (15000$ в акциях QQQ, которые торгуются сейчас по 150$ + 900$ деньгами). Как видите, это в точности соответствует величине средств до экспирации, когда вы еще держали колл-опционы.

В этом случае, вы могли бы фактически продолжить держать эти акции для более долгосрочной сделки, если считаете, что бычий тренд по QQQ сохранится, или же, если хотите, можете продать акции QQQ и затем купить новые колл-опционы. Хотя это и потребует от вас дополнительных действий, но не должно существенно сказаться на общей величине торгового счета.

Однако, что, если у вас нет денег, чтобы купить акции? В этом случае, большинство брокеров автоматически продадут акции в тот момент, как будут исполнены опционы, и переведут на ваш счет разницу за вычетом комиссии. Иногда может произойти некоторое проскальзывание, поскольку вся процедура займет определенное время, что может привести к небольшому снижению или увеличению прибыли.

Дальше описано, как это было бы в нашем примере.

Пример 2. Исполнение опционов с прибылью

Предположим, что вы держите 1 январский опцион колл на QQQ со страйком 130, купленный по 1,00$ на акцию, когда QQQ торговались по 130$. В этот раз у вас нет дополнительных денег на торговом счете, так что ваши активы составляли бы 100$ на момент покупки опционов. Как и в первом случае к январю курс QQQ повысился до 150$. Стоимость ваших январских опционов колл со страйком 130 повысилась до 2000$ ((150$ — 130$) x 100).

Вы не смогли продать свои опционы заранее и они были автоматически исполнены в момент экспирации. Как уже было сказано, опционы исчезают независимо от их стоимости. Взамен вы получаете 100 акций QQQ, купленных по 130$ (цена страйк колл-опциона) за 13000$. Но так как у вас нет денег, чтобы выкупить акции, брокер немедленно продает эти акции по 150$ (текущая рыночная цена), переведя на ваш счет разницу в 2000$, что полностью соответствует прибыли, которую вы имели на колл-опционах.

Однако, что если вы купили колл-опцион в деньгах, и к моменту экспирации цена акций немного снизилась, по сравнению с той ценой, которая была при покупке опционов, хотя опционы все еще остаются в деньгах? В этом случае, колл-опционы были бы исполнены с потерями для вашего счета.

Рассмотрим еще один пример.

Пример 3. Исполнение опционов с выкупом акций

Предположим, вы держите 1 январский опцион колл на QQQ со страйком 130, купленный по 21,00$ на акцию, когда QQQ торговались по 150$. На тот момент у вас на торговом счете было 16000$, поэтому после покупки общая величина активов на вашем счете составляла 16000$ (минус комиссия), из которых 2100$ было в колл-опционах и 12900$ в деньгах. Допустим, что к экспирации курс QQQ снизился до 140$. Стоимость ваших колл-опционов со страйком 130 падает до 1000$ ((140$ — 130$) x 100), что приводит к нереализованной потере в 1100$, поскольку общая сумма средств на вашем счете теперь составляет 14900$ (1000$ + 13900$).

Вы не смогли продать свои колл-опционы и они были автоматически исполнены в момент экспирации. Взамен своего опциона вы получаете 100 акций QQQ, купленных по 130$ (цена страйк колл-опциона) за 13000$.

Таким образом, теперь вы имеете на своем счете 100 акций QQQ + 900$ деньгами. Ваши активы составят: 14000$ в акциях (которые торгуются сейчас по 140$, хотя вы купили их по 130$) + 900$ деньгами = 14900$. Как вы видите, это в точности совпадает с общей суммой средств до исполнения колл-опционов.

Точно так же, если у вас нет денег на счете, чтобы выкупить акции в момент исполнения опционов, то брокер, как правило, немедленно продаст эти акции, зафиксировав потерю на вашем счете, как в слеующем примере.

Пример 4. Исполнение опционов без возможности выкупа акций

Предположим, вы держите 1 январский колл-опцион на QQQ со страйком 130, купленный по 21,00$ на акцию, когда QQQ торговались по 150$. На момент покупки у вас не было дополнительных денег на торговом счете, поэтому все ваши активы составляли 2100$ (минус комиссия) в колл-опционах. Допустим, что к экспирации курс QQQ снизился до 140$. Стоимость ваших колл-опционов со страйком 130 упадет до 1000$ ((140$ — 130$) x 100), что приведет к нереализованной потере в 1100$.

Вы не смогли продать свои опционы, и они были автоматически исполнены в момент экспирации. Опционы будут списаны, а брокер выкупит акции QQQ по 130$ (цена страйк колл-опционов), тут же продаст их по 140$ (текущая рыночная цена) и переведет на ваш счет разницу: 14000$ — 13000$ = 1000$. Таким образом, купив опционы за 2100$, вы имеете теперь 1000$, что означает потери в 1100$. Соответственно, вы получите тот же самый результат, что и в случае продажи ваших колл-опционов перед экспирацией, когда QQQ торговались по 140$.

Подведем итог. Ничего страшного не произойдет в том случае, если ваши колл-опционы (длинная позиция) будут автоматически исполнены в момент экспирации, поскольку это не должно существенно отразиться на вашем счете. Однако, имейте в виду, что будет уплачена дополнительная комиссия, если вы продадите эти акции и затем вновь купите колл-опционы.

Также, вы фактически потратили бы больше на комиссии, чем если бы просто продали те колл-опционы и перенесли свою позицию (rolling) на колл-опционы следующего месяца.

По этой причине многие опытные трейдеры не удерживают свои находящиеся в деньгах колл-опционы до экспирации, а стремятся закрыть их самостоятельно или переоткрыть позицию за день до экспирации.

Исполнение опционов пут

Может возникнуть вопрос, как исполняется пут-опцион? Речь идет о длинной позиции (long) по опционам пут, которые к моменту экспирации находятся в деньгах, если у вас нет в наличии соответствующих акций для продажи.

Любой опцион в деньгах, который вы держите (длинная позиция колл, длинная позиция пут, короткая позиция колл или короткая позиция пут) подлежит автоматическому исполнению не только, когда опцион истекает, но также в любой момент до экспирации. При этом, шансы, что опцион будет исполнен тем выше, чем сильнее в деньгах и ближе к экспирации находится опцион.

Таким образом, как может быть урегулирована длинная позиция по пут-опциону, если у трейдера нет соответствующих акций для продажи?

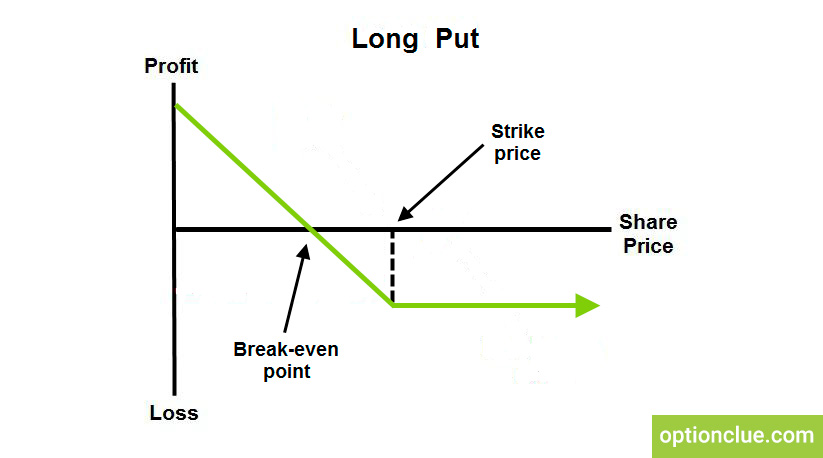

Когда вы покупаете опцион пут, что означает открытие длинной позиции по пут-опциону (long put option), вы покупаете право продать соответствующие акции автору опциона — тому, кто продал вам этот опцион.

Итак, если у вас нет базового актива (соответствующих акций), что вы должны продать автору этого опциона при его автоматическом исполнении?

Фактически, у вас могут быть две возможных позиции по акциям: длинная позиция (long) и короткая (short). Длинная позиция по акциям — это акции, которые вы получаете, когда их покупаете, а короткая позиция по акциям — вы продаете эти акции, не имея их на руках. Это происходит путем заимствования акций у брокера с последующей продажей их покупателю. Именно эту короткую позицию по акциям вы получите, если ваш пут-опцион в деньгах будет исполнен. Соответственно, вы получите короткую позицию по акциям и деньги, вследствие продажи этих акций.

Положительным моментом здесь является то, что короткая позиция по акциям была открыта по цене страйк пут-опционов. Поэтому, она сохраняет прибыль, уже сделанную на опционах пут, если вы купили эти опционы, когда они еще были вне денег.

Пример 5. Исполнение пут-опциона (длинная позиция)

Предположим, вы держите 1 январский опцион пут на ABC со страйком 190, купленный когда акции ABC торговались по 190$. К моменту экспирации курс ABC снижается до 170$, и ваши пут-опционы были автоматически исполнены.

Прибыль по пут-опционам перед экспирацией: цена страйк — курс акций = 190$ — 170$ = 20$. Теперь вы получите короткую позицию на 100 акций ABC (открытую по 190$). Так как курс ABC сейчас равен 170$, то вы уже имеете прибыль в размере 20$ на акцию, что полностью соответствует той прибыли, которую вы сделали на пут-опционах, когда цена ABC снизилась со 190$ до 170$. Вы должны будете выкупить эти акции за 17000$ (170$ x 100), чтобы реализовать свою прибыль в размере 2000$ (20$ x 100).

Отсюда вывод, что также вполне возможно, чтобы ваши находящиеся в деньгах опционы пут (длинная позиция) были автоматически исполнены и урегулированы короткой позицией на соответствующие акции.