Ванильные опционы. Применение сигналов скринера OptionClue по индексу Theta.

Торгуя на финансовых рынках, каждый человек рано или поздно приходит к выводу о необходимости автоматизации процесса анализа, определении относительной «дороговизны» или «дешевизны» активов на текущий момент времени, а также оценки потенциала движения рынка. Для воплощении этой идеи мы создали несколько индексов, которые помогают эффективно и быстро подготовиться к торгам. Выполняя монотонные механические расчеты, они сэкономят уйму вашего времени. В отличие от человека, индексы не восприимчивы к механическим ошибкам и упущениям в процессе анализа рынка, поэтому они являются простым и надежным инструментом при подготовке к торговле.

Одним из таких индексов является Theta, который включен в полную версию скринера акций OptionClue для торговли ванильными опционами.

В этой статье мы разберем примеры использования индекса Theta в среднесрочной торговле биржевыми опционами, а также рассмотрим варианты использования всех трех индексов Theta, Sigma и Alpha c максимальной пользой при торговле опционами и опционными комбинациями.

Содержание

- Как использовать индекс Theta в среднесрочной торговле опционами

- Поиск «дешевых» опционов на примере Rockwell Collins

- Поиск «дорогих» опционов на примере Calpine Corporation

- Примеры использования опционного скринера OptionClue при торговле опционами на примере AVEO Pharmaceuticals

- Выводы

Как использовать индекс Theta в среднесрочной торговле ванильными опционами

Индекс Theta (или Cheapness Screener Index) отображается в опционном скринере — сравнительной таблице, в которой также указаны тикеры акций, цены активов на момент расчета индекса, а также ATR (средняя внутридневная волатильность актива). Он позволяет разделить опционы на «дешевые» и «дорогие» с учётом цены опциона и волатильности рынка за последнее время.

Низкие значения индекса говорят о том, что опционы имеют низкую стоимость относительно статистических движений рынка за последнее время (в сравнении с другими активами). В этом случае может быть интересна покупка опционов на данных актив.

Максимальные значения индекса соответствуют активам, опционы которых имеют наиболее высокую стоимость относительно движений рынка в последнее время (в сравнении с другими активами). Чем выше индекс, тем привлекательнее продажа стреддлов и стренглов.

При этом возникает закономерный вопрос — сколько акций из общего списка достойны внимания и какие значения индекса можно считать высокими или наоборот низкими. По нашим наблюдениям, первые 10 бумаг, находящиеся в верхней и нижней части скринера, наиболее интересны.

Разберем несколько примеров использования индекса (для создания выборки бумаг в этой статье мы анализировали значения индекса в течение 15 дней).

Поиск дешевых опционов на примере Rockwell Collins

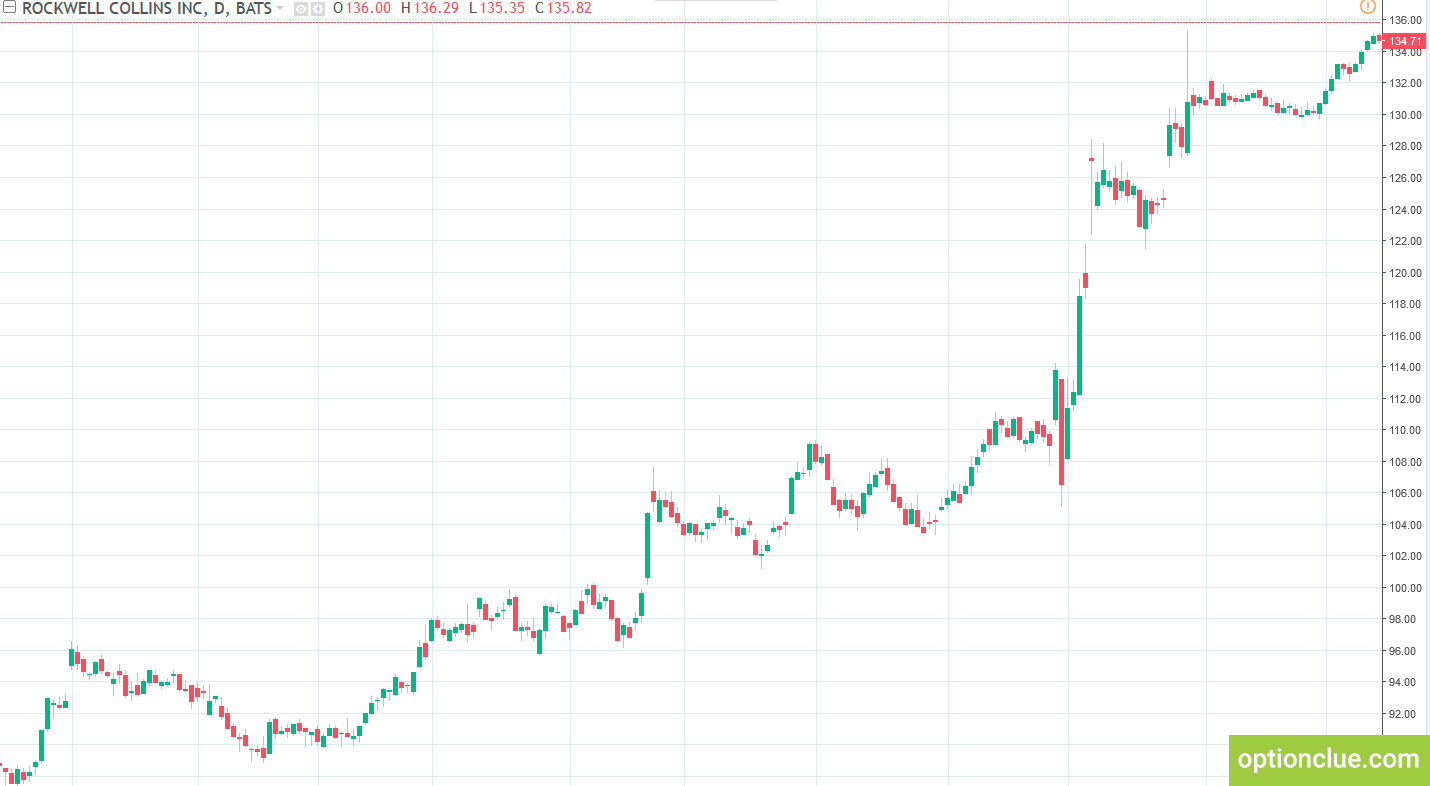

Первый пример — Rockwell Collins (COL). 13 октября акция стоила $134.71, при этом индекс Theta составлял 0.71 и входил в ТОП 10 «дешевых» опционов скринера. С точки зрения оценки индекса Theta, в таком случае покупка опционов может быть перспекитвной.

Как показывает практика, наиболее привлекательные бумаги для покупки опционов встречаются при значении индекса Theta 1.0 и ниже.

Однако стоит отметить, что использование лишь одного индекса Theta не дает полной картины, поскольку индекс не учитывает характер рынка (тренд, флэт). Следовательно, стоит обратиться к дополнительному критерию оценки благоприятности ситуации на рынке — индексам Sigma и Alpha, которые мы рассмотрим в следующих примерах.

График 1. Rockwell Collins (COL). Индекс Theta на 13 октября 2017 равен 0.71, актив находится в ТОП 10 дешевых опционов.

Поиск дорогих опционов на примере Calpine Corporation

Рассмотрим следующий пример — Calpine Corporation (CPN). Цена акции на 17 октября составляла $14.80. Компания находилась на 5-м месте в ТОП 10 «дорогих» опционов. Ее индекс Theta был равен 2.65.

Как мы видим значение индекса Theta в этом случае выше предыдущего более чем в 3 раза (0.71 для COL и 2.65 для CPN). С точки зрения индекса Theta, актуальными были продажи опционов на CPN, поскольку эта бумага находилась в топе «дорогих» активов и имела высокое значение индекса Theta.

Как показывает практика, наиболее привлекательные бумаги для продажи опционов встречаются при значении индекса Theta равном 1.5 и выше.

Использование индекса Sigma как дополнительного инструмента анализа рынка может подтвердить это утверждение либо же заставить повременить с продажей опционов.

График 2. Calpine Corporation (CPN). Индекс Theta равен 2.65 (5-е место в ТОП 10 дорогих опционов) на 17 октября 2017.

Примеры использования скринера при торговле опционами на примере AVEO Pharmaceuticals

Рассмотрим еще один пример — AVEO Pharmaceuticals (AVEO). Цена акции на 4 октября составляла $3.73. AVEO была лидером в ТОП 10 бумаг для продажи опционов по индексу Alpha с такими значениями скринера: Theta 3.3, Sigma 0.76, Alpha 2.51.

График 3. AVEO Pharmaceuticals (AVEO). Индекс Alpha равен 2.51 (1-е место в ТОП 10 дорогих опционов) на 4 октября 2017.

Как интерпретировать эти значения? Начнем с индекса Theta. Как показывает практика, опционы на акции с индексом Theta 1.0 и ниже являются «дешевыми», в то время как Theta от 1.5 и выше указывает на «дороговизну» опционов. В нашем случае акция попала в ТОП — 10 «дорогих» опционов, Theta равнялась 3.3.

Переходим к индексу Sigma (или Volatility Screener Index). Как известно, он помогает найти активы с высокой и низкой волатильностью. Значения от 0.8 и ниже указывают на наличие на рынке флэта или треугольника, значения от 1.5 и выше говорят об активном развитии тренда. Как мы видим на графике 3, рынок находится в треугольнике, что и подтверждается Sigma индексом равным 0.76.

Для того, чтобы с большей уверенностью определить, стоит ли связываться с данным активом, рассмотрим индекс Alpha, который основан на индексе Theta и Sigma. Сигналы Fireball Screener соответсвуют индексу Alpha. Он показывает общую привлекательность покупки/продажи опционов.

Акции с индексом Alpha ниже 1.0, а особенно ниже 0.25, находятся в списке потенциально привлекательных бумаг для покупки опционов, это самые «дешевые» опционы с наибольшим потенциалом движения. Акции с Alpha 1.5 и выше являются наиболее «дорогими» и находятся в списке бумаг для продажи опционов. Индекс Alpha акций AVEO на 4 октября был равен 2.51.

Исходя из вышесказанного, можно сделать вывод, что опционы — «дорогие» относительно рынка. В такой ситуации выгодно продавать стрэддл на AVEO или искать другие варианты извлечения прибыли из их завышенной стоимости (продажа пута, стрэнгла, короткий спред и т.д.). Чтобы учитывать исторические максимумы и минимумы стоимости опционов, необходимо также анализировать Implied Volatility (IV).

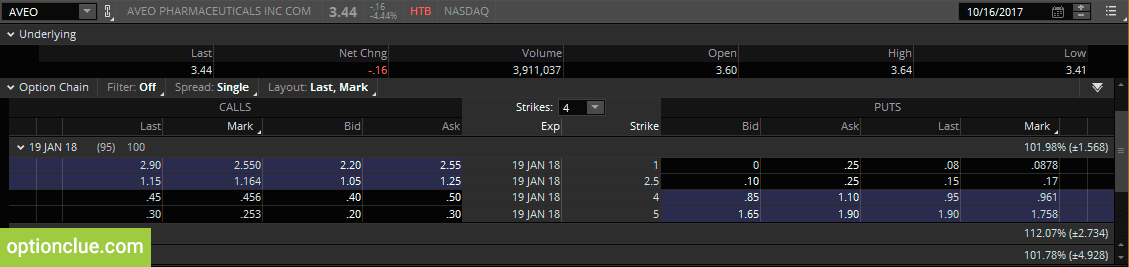

Январский стреддл (107 дней до экспирации) со страйком $4 стоил примерно $1.7.

Посмотрим как изменились индексы со временем. На графике 4 представлено состояние рынка на 16 октября. Треугольник был пробит, цена находилась на уровне $3.60.

Итак, индекс Theta снизился до уровня 1.49.

Индекс Sigma несколько вырос и был равен 0.88. Незначительное изменение индекса можно объяснить тем, что треугольник был пробит недавно и тренд еще не успел развиться.

Индекс Alpha уже спустя неделю значительно снизился и сейчас равен 1.32 (такое значение свойственно для середины таблицы). То есть с точки зрения этого индекса стоит наблюдать за развитием опционной позиции.

И наконец, цена январского стрэддла со страйком $4 на 16.10.2017 составляла $1.43, он потерял в цене примерно 16%.

График 5. AVEO Pharmaceuticals (AVEO). Thinkorswim trading platform. Цена стрэддла снизилась на 16% до $1.43

Изменение цены стрэддла служит ориентиром для определения прибыльности позиции, при этом все логично: индекс Theta снижается, доходность по открытым ранее коротким позициям растет.

16 октября можно было закрыть позицию и зафиксировать с прибылью около 16% либо развивать опционную комбинацию и далее.

Выводы

Индекс Theta позволяет разделить опционы на «дешевые» и «дорогие» с учётом цены опциона и волатильности рынка за последнее время. «Дешевыми» можно считать опционы с Theta равным 1.0 и ниже, а «дорогими» с Theta от 1.5 и выше.

Индекс Alpha учитывает индексы Theta и Sigma и является простым и универсальным инструментом нахождения на рынке наиболее привлекательных опционов для покупки или продажи.

Для определения наиболее интересных бумаг необходимо начинать анализировать данные опционного скринера, начиная с верхней или нижней части списка, в зависимости от целей, которые вы перед собой ставите. Самые привлекательные акции занимают 1-го по 10-е место как в верхней, так и в нижней части таблицы. Середина списка — это будущие участники ТОПа, и найти среди них что-то действительно интересное будет сложно.

Значения индекса Alpha от 1.0 и ниже говорят о «дешевизне» опционов и привлекательности покупок (рекомендуем не упускать такие ситуации), а противоположные значения от 1.5 и выше, свидетельствуют о их «дороговизне» и возможности продавать.

Чтобы понять исторические максимумы / минимумы стоимости ванильных опционов, необходимо также анализировать подразумеваемую волатильность (implied volatility, IV). Если индекс Alpha является низким и подразумеваемая волатильность находится в районе годовых минимумов, это может быть отличный вход в рынок. Лучшие сигналы для продажи опционов, формируются, когда бумага находится в топе по Alpha и в районе 6-12 месячных максимумов по подразумеваемой волатильности.

Скринер позволяет за несколько минут перебрать сотни активов и выбрать наиболее привлекательные варианты из огромного списка бумаг и тем самым экономить ваше время. Остается лишь проанализировать найденные инструменты и ждать оптимальную цену входа в рынок.

Также читайте другие статьи рубрики «Торговля опционами».