Опционные стратегии. Введение в опционные спреды

Выбор инструментов для торговли может занять много времени, особенно, когда речь идет об опционах. Учитывая это, мы создали скринер акций для торговли ванильными опционами, который экономит время и генерирует новые торговые идеи, основанные на простом принципе — покупать дешевые опционы и продавать дорогие. Читайте описание скринера акций здесь.

В этой статье мы познакомимся с опционными спредами, рассмотрим их применение в различных опционных комбинациях, обсудим плюсы и минусы, и разберем простые примеры в торговой платформе thinkorswim.

Содержание

Что такое опционные спреды?

Мы уже знаем, что такое опционы, у нас уже есть определенный опыт опционной торговли и понимание того, какие опционы покупать в различных ситуациях. Теперь пришло время узнать что такое опционные спреды, потому что чем больше опционных стратегий мы знаем, тем больше возможностей открывается во время торговли.

На первый взгляд опционные спреды кажутся сложными, но только на первый взгляд. Альберт Эйнштейн однажды сказал: «Все должно быть сделано так просто, как это возможно. Но не проще». Речь, очевидно, идет о том, что желательно упростить все, что можно, но до определенного предела, поскольку нельзя сделать проще, чем есть на самом деле. Чтобы не усложнять процесс их изучения, будем знакомиться с ними на примере покупок коллов и путов.

Давайте разберемся, что же собственно такое опционный спред. Это просто комбинация двух или более опционов. Вместо того чтобы торговать один опцион, мы торгуем комбинацию опционов, а использование спредов является одним из самых распространенных способов снижения риска в направленной опционной торговле.

Покупка вертикального спреда

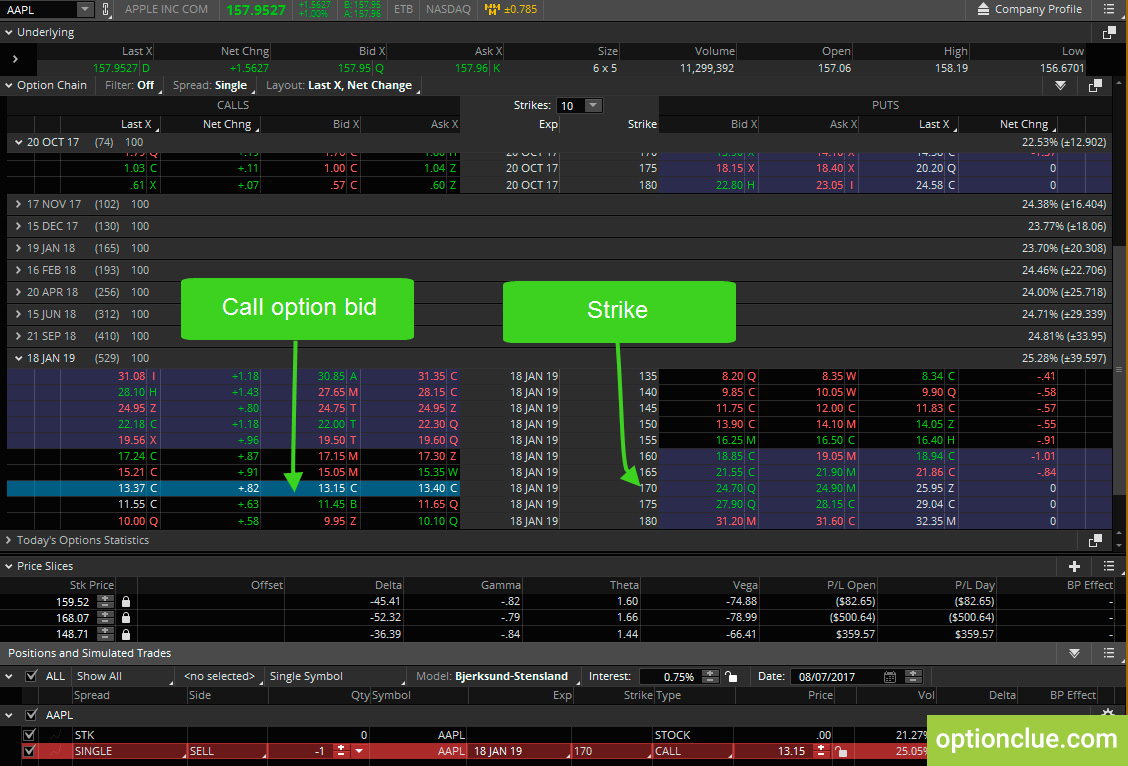

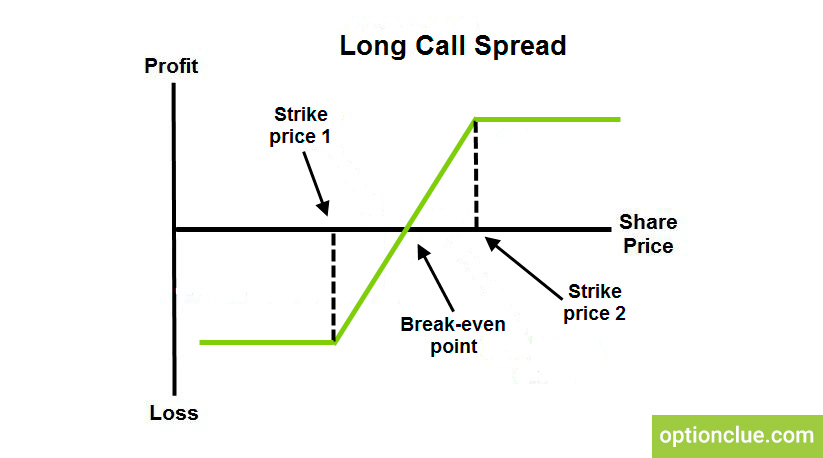

Давайте возьмем простейший тип спреда, например, вертикальный спред (скриншот 1). Это спред, где мы можем вначале купить один колл, а затем продать другой колл с другим страйком. Мы можем проделать это также и с опционами пут.

Скриншот 1. Бычий колл-спред

Если мы покупаем один колл и продаем другой, может возникнуть вопрос, не нейтрализуют ли они друг друга. Нет, потому что опционы с разными ценами исполнения ведут себя по-разному.

Предположим, мы хотим открыть длинную позицию по акции Apple. Мы получим прибыль, если цена акции вырастет. Большинство трейдеров просто купили бы опционы колл (скриншот 2), но в этом случае необходимо, чтобы цена акции не просто выросла, а выросла до определенного уровня, до точки безубыточности.

Посмотрим на доску опционов акции Apple. Как видно, Apple торгуется по $157,8, и мы рассчитываем, что цена акции будет расти. Предположим, мы покупаем 155-й колл за $7,50. Для того чтобы пройти точку безубыточности, цена Apple должна дойти как минимум до $162,50 за акцию ($155+$7,50) (скриншот 3).

Существует опционная стратегия, согласно которой мы можем купить 155-й колл, как в предыдущем примере за $7,50, но на этот раз мы также продаем 165-й колл за $3,05. Таким образом, цена, которую мы заплатим за спред, составит $4,45 за контракт ($7,50 — $3,05) (скриншот 4).

Получается, что наша точка безубыточности сдвигается ближе к нам на $3,05, и теперь она составляет $159,45 ($155+$4,45) (скриншот 5).

Но Apple торгуется по $158,04. Для того же, чтобы начать получать деньги, цена должна пройти меньшее расстояние, чем в случае с одним опционом колл. Таким образом, мы купили этот спред за $4,45, и максимальная сумма, которую мы можем потерять в сделке, составляет $4,45 за контракт, а максимальная прибыль в нашем случае меньше убытка. Большинство людей не хотят торговать спредами именно потому, что потенциал прибыли ограничен.

Но иногда ограничение сиюминутной прибыли в обмен на более высокую вероятность ее получения в перспективе позволит нам получить прибыль, которая в итоге сможет значительно превзойти наши ожидания.

Если нам нужен более высокий потенциал прибыли, мы можем просто торговать большее количество контрактов. Имея в виду, что функционал основных торговых платформ позволяет торговать этими спредами в один ордер, уже нет необходимости использовать несколько ордеров для торговли несколькими опционами, формирующими наш спред.

Продажа вертикального спреда

Есть еще один способ использовать вертикальный спред, и, на мой взгляд, он даже более действенный, чем в первом примере. Предположим, мы хотим продать премию, чтобы заработать на временном распаде, но у нас нет большого счета, и мы не хотим подвергаться неограниченному риску открывая непокрытую короткую опционную позицию.

Перейдем к анализу Apple. Мы не знаем, куда пойдет цена акции Apple, но ожидаем, что она не превысит $170. Мы могли бы заключить сделку, в которой продаем 170-й колл (скриншот 6), потому что знаем, что все опционы без денег теряют свою стоимость. Если мы просто продадим непокрытый 170-й колл, можем заработать $1315, но мы точно не знаем, сколько мы можем потерять, поскольку цена акции может взлететь до любого уровня.

Для решения этой проблемы предлагаю воспользоваться вертикальным спредом. Помимо продажи 170-го колла мы также собираемся купить 175-й колл. Теперь в качестве примера возьмем опционы с другой серией (скриншот 7).

Это снизит наши потенциальные потери в том случае, если цена Apple решит выстрелить, скажем, до $190. Как видно, мы получаем максимальную прибыль, если цена Apple останется ниже 170, а потеряем мы больше всего, если цена Apple поднимется выше 175 (скриншот 8).

Максимальная прибыль составляет всего $175, в то время как максимальный убыток составляет $330, поэтому возврат на капитал составляет всего 58%. Но самое замечательное в этой сделке заключается в том, что вместо того, чтобы гадать, куда двинется цена акции, мы предполагаем, куда цена не пойдет, и это гораздо надежнее.

Цена Apple может упасть, может стоять в боковом тренде, может даже немного подняться, но мы все равно сохраним всю сумму, если Apple будет торговаться на уровне $170. Мы можем выбрать любые страйки (по желанию), чтобы добиться желаемого соотношение прибыль/риск.