Планирование в трейдинге. Две стратегии достижения целей

Данная статья частично освещает информацию первого занятия курса «Трейдинг. Успешный старт».

Прежде, чем изучать основные методы анализа рынка, принципы открытия и закрытия позиции, каждый трейдер должен определить для себя ответы на следующие вопросы:

- какой торговой тактики придерживаться, почему она достойна внимания;

- как выглядит торговый план, которому вы будете следовать;

- какой торговый тайм-фрейм лучше всего подходит для поиска точек входа в рынок;

- какой объём позиции следует открывать;

- как долго должны быть открыты сделки.

Это те вопросы, на которые крайне желательно найти ответ до того момента, как вы откроете свою первую сделку. Если вы начинаете торговать, не имея четкого плана действий, согласно которого будут открываться и закрываться позиции, то, по моему опыту, вероятнее всего у вас ничего не получится.

Также отдельное внимание следует уделить вопросам стратегического планирования, особенно, если вы относитесь к трейдингу осознанно и ставите перед собой амбициозные цели. Все это необходимо обдумать, еще до начала изучения технического или фундаментального анализа.

В отдельной статье мы рассматривали принципы построения торгового плана, из каких пунктов он должен состоять, какие элементы торгового плана можно менять, а какие не стоит. В данной статье мы обсудим вопросы планирования на уровне стратегии. Какие цели ставит перед собой трейдер на старте своей карьеры и какие существуют стратегии достижения этих целей?

Трейдинг как вид бизнеса. Цели начинающих трейдеров

Общаясь с трейдерами, я пришел к выводу, что в большинстве своем новички, приходя в данный вид бизнеса, не имеют четких целей и, как следствие, не понимают, как именно необходимо данные цели достигать.

Чаще всего, со стороны новичка цели формируются весьма пространно. Например, это желание получить некоторую сумму, торгуя на финансовых рынках. Это здравое желание, но в большинстве случаев начинающий трейдер абсолютно не представляет, как именно он планирует достичь данной цели, и действует наугад. Даже если трейдер определился с торговой тактикой, например, решил торговать на пробой важных уровней, этого недостаточно. Главная причина потери капитала на рынке — эмоции, и планирование — один из эффективных способов минимизировать их влияние на результаты торговли.

Трейдинг — это бизнес. Это основной посыл первого занятия курса «Трейдинг. Успешный старт». И далее мы будем говорить о трейдинге именно как о виде бизнеса, к которому необходимо относиться максимально серьезно и осознанно. В таком случае первое, что необходимо сделать — это понять, что вы хотите получить в результате.

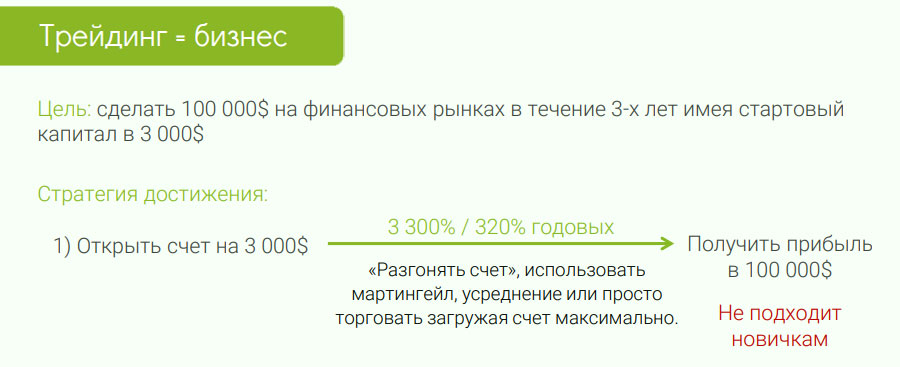

Предположим, что цель трейдера — получить прибыль в размере 100 тысяч долларов за три года, имея стартовый капитал в 3 тысячи. Такую цель я сформулировал на основании большинства целей, которые ставят перед собой новички. То есть отношение потенциала прибыли к вложениям, как правило, является именно таким.

Каким образом трейдеры достигают своих целей?

Стратегия #1 — путь большинства

Чаще всего новичок идет по неверному пути, который приводит к уничтожению торгового капитала, пополнению счета и повторному его уничтожению.

Кратко такая стратегия выглядит следующим образом:

1. Открыть счёт — в нашем примере, на сумму 3 тысячи долларов.

2. Торгуя на данном счёте, заработать 100 тысяч долларов.

Хотелось бы отметить, что подобные ситуации случались. Я видел, как трейдеры, осуществляя операции на финансовых рынках, приходили к такому результату, причем не за 3 года, а значительно быстрее. Но, к сожалению, это удавалось лишь единицам из тысяч и говорило об удаче, а не чрезвычайно эффективной торговой тактике.

Такая стратегия достижения цели не имеет ничего общего с трейдингом как видом бизнеса. Если вы будете пытаться торговать, двигаясь по такому пути (то есть откроете торговый счет, попытаетесь его увеличить в 10, 20, или 30 раз), то с точки зрения статистики у вас ничего не получится. Ведь даже если мы растягиваем процесс достижения желаемой прибыли на 3 года, то нам необходимо получать хотя бы 320% годовых и реинвестировать всю полученную прибыль.

И хотя подобное вероятно, такая стратегия достижения цели не подходит для большинства. Этим путем, возможно, могут следовать профессиональные трейдеры, которые давно торгуют на финансовых рынках и осознают риски, на которые они идут, начиная торговать с соответствующими настройками своего счета. А как вы понимаете, при подобном аппетите к потенциалу прибыли, риски должны быть колоссальными. И чаще всего, новичок, приходя на финансовые рынки и следуя данной стратегии достижения цели, пытается «разогнать» свой торговый счет.

Разгон торгового счёта — это процесс, в рамках которого трейдер постоянно увеличивает риски, связанные с торговлей, то есть стремится увеличить счет в рамках одной или двух сделок, рискуя при этом существенной долей капитала, зачастую — всем капиталом. Получив некоторую прибыль, трейдер опять рискует практически всем объёмом средств, пытаясь увеличить счет несколько раз подряд.

Часто такой трейдер использует особо рискованные стратегии — мартингейл или усреднение. В таких случаях риск ограничен общим объемом капитала трейдера. И как правило, этот риск может реализоваться в одной или двух сделках.

Или — третий вариант — трейдер просто пытается достичь данной цели, максимально рискуя в каждой отдельной сделке, что чаще всего также приводит к банальному уничтожению счета. Пытаясь действовать таким образом, трейдер терпит фиаско и не достигает своей цели.

Увеличение торгового счета в таких пропорциях возможно, но я настоятельно не рекомендую вам действовать по данной стратегии, если вы лишь начинаете торговать на финансовых рынках и сумма, которую вы планируете использовать для таких экспериментов, является для вас существенной.

Слайд из курса «Трейдинг. Успешный старт». Стратегия достижения целей в трейдинге, которой следует большинство новичков.

Новичкам не подходит ни один из тех принципов, которые представлены на слайде выше: разгон торгового счета, использование мартингейла, усреднения или других супер агрессивных торговых концепций, максимальная загрузка торгового счета.

Что же, в таком случае, подходит новичкам?

Первая стратегия достижения цели не подразумевает отношение к трейдингу как к бизнесу. Это, по моему мнению, отношение к трейдингу как к азартной игре, когда трейдер рискует в одной сделке всем. Далее мы рассмотрим, как можно добиться нашей цели, если относиться к трейдингу именно как к бизнесу.

Стратегия #2 — путь профессионала

Вторая стратегия достижения цели подходит не только новичкам, а всем трейдерам, которые:

- готовы относиться к процессу торговли осознанно;

- хотят, чтобы трейдинг с максимальной вероятностью стал для них дополнительным источником дохода;

- намерены стать профессиональным трейдером в будущем.

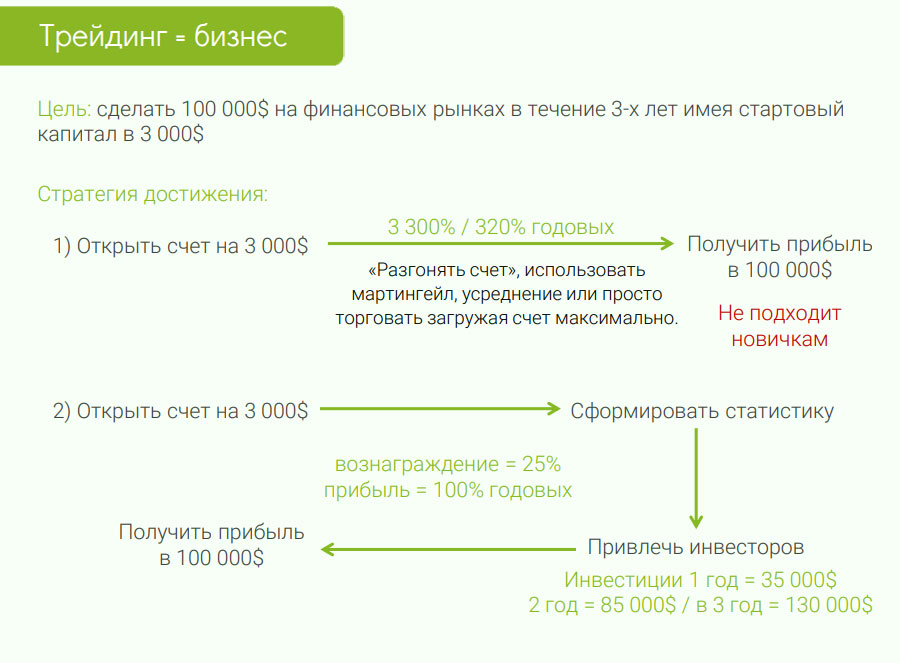

Для реализации стратегии нужно пройти три этапа:

1. Открытие торгового счета.

2. Системная торговля для формирования статистики.

3. Привлечение инвестиций или публикация торговых сигналов.

Теперь подробнее поговорим о ключевых пунктах данной стратегии.

Системная торговля для формирования статистики

Допустим, вы торгуете и скурпулёзно следуете вашему торговому плану, действуете в рамках полноценной торговой стратегии, которую вы протестировали на исторических данных.

Ранее мы уже писали о том, как правильно составить торговый план — набор правил, в рамках которых вы открываете и закрываете позиции. Так, следуя своему торговому плану, вы торгуете и формируете статистику.

Самый главный актив трейдера — это статистика. Если трейдер фокусируется на формировании достойной статистики, его торговля в максимальной степени предсказуема, он не совершает сделки с неоправданно высокими уровнями риска, следует торговому плану и в каждой отдельной сделке потенциал прибыли и риска предсказуемы, то дальнейший результат не заставит себя долго ждать.

Привлечение инвестиций или публикация торговых сигналов

Последний пункт данной стратегии достижения цели — это привлечение инвестиций. Профессиональные трейдеры — люди, которые чаще всего управляют не только своими, но преимущественно чужими деньгами.

Чаще всего, это именно инвестиции, чужие деньги. Ведь на каждого хорошего трейдера (который следует торговому плану, дисциплинирован, относится к процессу торговли как к бизнесу), по моему опыту, приходится минимум десяток инвесторов. И не имеет значения то, на каком рынке вы торгуете — будь то фондовый рынок, FOREX, фьючерсный или торговля опционами на бирже. Если вы сформируете качественную статистику, то вопрос привлечения инвестиций не будет для вас проблемой.

Слайд из курса «Трейдинг. Успешный старт». Две стратегии достижения целей в трейдинге.

Существует множество сервисов, позволяющих трейдерам привлекать инвестиции в свою торговлю. И если это качественная торговля, то трейдер легко сможет привлечь дополнительный капитал на свой счёт.

Если посмотреть на статистику привлечения инвестиций на торговые счета, которые генерируют качественные сделки и достойную доходность, то те суммы привлечения инвестиций, которые вы видите на слайде (приблизительно 35 тысяч долларов) являются вполне адекватными. Я брал их из статистики привлечения инвестиций в торговые счета, которые работают согласно торговых планов и генерируют статистику и доходность, которую можно назвать конкурентоспособной.

На момент написания статьи такая доходность существенно варьируется, но привлекательной будет доходность в несколько раз превышающая банковскую — от 25% годовых. В большинстве ПАММ-сервисов и сервисов торговых сигналов частных инвесторов привлекают счета с доходностью в 50-100% годовых и выше.

Ключевую роль играет не только доходность, но и отношение прибыль/риск. Чем оно выше, тем привлекательнее будет выглядеть торговый счет. Например трейдер, счет которого увеличивается на 100% в год при просадках в 50-60% будет на порядок менее привлекателен в сравнении с трейдером, который генерирует такую же доходность при просадках в 10-20%. Тут важно упомянуть, что торговые тактики, такие как мартингейл, могут создавать иллюзию низких уровней риска до момента полного уничтожения торгового счета, детально это рассматривается на девятом занятии курса «Трейдинг. Успешный старт».

Трейдеры, торгующие профессионально в сервисе ПАММ, получают часть прибыли на счетах инвесторов. Это могут быть разные проценты вознаграждения — 25-50%. Для примера возьмем 25%. Если трейдер в течение трёх лет будет генерировать такую доходность, то на выходе он получит прибыль в 100 тысяч долларов за счёт управления своими деньгами и капиталом инвесторов.

Иногда трейдеры испытывают дискомфорт при увеличении суммы на торговом счете, начинают совершать больше эмоциональных сделок, ухудшается сон, может появиться нервозность. Поэтому ПАММ-сервис подходит далеко не всем, в этом случае трейдер может публиковать свою торговую статистику в виде торговых сигналов.

Чаще всего это решает описанную выше проблему, при этом потенциал прибыли трейдера может быть сопоставим или даже выше того, который может быть получен в ПАММ-сервисе. Стандартное вознаграждение трейдера в этом случае — 30$ в месяц, которые взимаются с каждого подписчика (для MQL5) или комиссионные с каждой сделки на счетах подписчиков (для Zulutrade).

Кроме этого, сигналы могут публиковаться с ПАММ-счета, то есть трейдер может получать прибыль из обоих источников — доверительное управление в ПАММ-сервисе и вознаграждение с подписчиков в сервисах сигналов.

Описанный выше путь позволяет трейдеру называть себя профессионалом, при этом он исключает необходимость использования супер рискованных торговых методик. Это тот путь, который, по моему мнению, в максимальной степени подходит всем, кто хочет рассматривать торговлю на финансовых рынках как бизнес, подходить к данному виду деятельности обдуманно.

Резюме

Давайте еще раз посмотрим на две стратегии достижения одной и той же цели. Первая стратегия — это попытка увеличить свой капитал за счет принятия на себя чрезвычайных рисков, зачастую это хаотичная и эмоциональная торговля где от трейдинга остается только название, а по факту это обычная азартная игра.

Вторая стратегия — это отношение к торговле на финансовых рынках как к бизнесу, в рамках которого трейдер понимает, что главное это не увеличить свой торговый счет в 10-20 раз, а формировать статистику, стремиться, чтобы глубина просадок была предсказуемой, а отношение прибыль/риск в каждом торговом периоде — максимальным.

У каждого трейдера могут быть убыточные сделки — одна, две, пять и более сделок подряд — такое возможно. При этом важно не то, сколько появляется убыточных или положительных сделок, а какой результат получает трейдер в отчетном периоде.

В зависимости от торговой концепции, трейдер может подбивать финансовый результат по своему торговому счету раз в неделю, месяц, квартал или более длительный период. Важно, чтобы торговый счет предсказуемо рос в отчетном периоде, отдельные сделки могут быть как прибыльными так и убыточными.

Увеличение торгового счета в два или три раза — это отлично, но такой результат требует от трейдера принятия высоких рисков, что не подходит начинающим трейдерам.

Рекомендую помнить, что главный актив трейдера, который относится к процессу торговли как к бизнесу, это статистика. Статистика создаст доверие к счету, при необходимости привлечет инвесторов в ПАММ или подписчиков на сигналы и увеличит шанс стать профессиональным частным трейдером. Создание такой статистики — ваша главная задача.