Как не зацикливаться на трейдинге и не впадать в ступор

Автор данной статьи Нейл Фулер — профессиональный трейдер с многолетним стажем, специализируется на торговых стратегиях на основе Price Action. Он также является автором многих вдохновляющих статей по торговле на финансовых рынках.

Как вы знаете, торговля на рынке — не простой вид деятельности, главная сложность которого не в интерпретации графиков, а скорее в умении выстроить верную психологическую стратегию и обходить психологические ловушки.

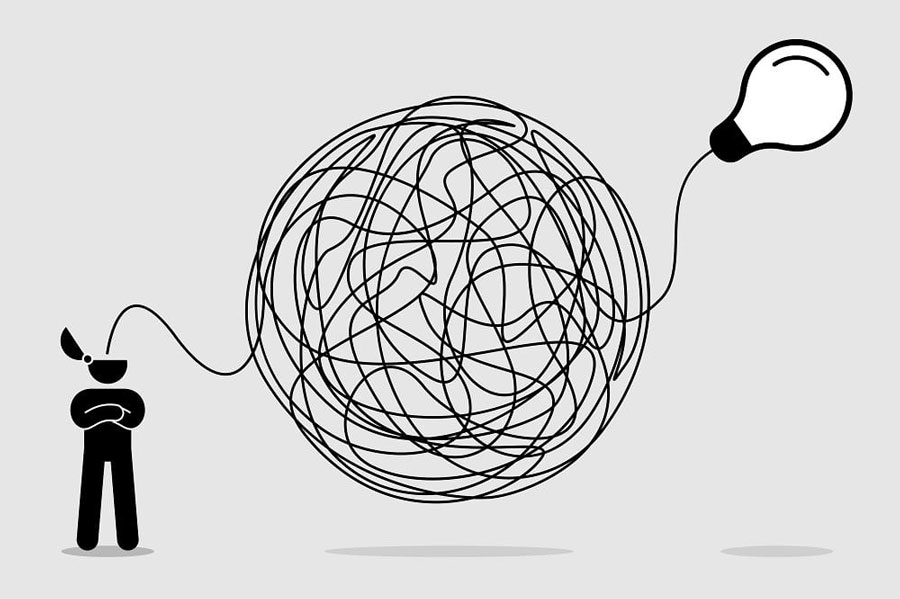

В данной статье автор рассказывает о влиянии мысленной перегрузки или так называемой зацикленности на процессе анализа рынка. Как этого избежать?

Порой трейдеры думают слишком много, зацикливаясь на анализе рынка. И это может привести к определенной форме психического расстройства, настолько поглотить вас, что кардинально изменит ваши взгляды, поведение и даже вашу индивидуальность. Само собой разумеется, что привычка чрезмерно обдумывать каждый свой шаг может иметь плачевные последствия в любой сфере жизни: в работе, в личных отношениях и особенно в трейдинге.

Как и в большинстве других сфер деятельности, в трейдинге лучших результатов можно добиться, если действовать «здесь и сейчас», а не обдумывать подолгу все возможные результаты каждой сделки. Трейдинг – это не шахматы, как многие полагают. Вы не улучшите свои шансы на успех, если будете больше думать, больше исследовать или больше смотреть на свои графики.

Успех в торговле достигается, когда у трейдера есть надлежащие инструменты для анализа и понимания рынка, а также соответствующий образ мышления, позволяющий ему «оставаться в потоке» (быть полностью вовлечённым в процесс), и не думать или анализировать слишком много.

Как зацикленность проявляется в трейдинге

Что означает зацикленность на рынке? Важно определиться, что это такое, чтобы вы могли предпринять соответствующие меры, когда столкнетесь с этим.

Все мы знаем, что, если кто-то «слишком много думает» о какой-то теме, то доходит до такой точки, где уже получает отрицательный эффект. Давайте, рассмотрим некоторые примеры и причины «излишних размышлений» в трейдинге. Знакомо ли вам это?

Необъективность в оценке торговых результатов

В своих предыдущих статьях я уже упоминал о том, как трейдеры попадают под влияние своих последних сделок. По сути, они начинают их обдумывать и придавать слишком большой вес их результатам.

Например, если вы подвержены такому предубеждению в отношении недавних сделок, то вы будете думать, что «эта сделка будет прибыльной, потому что предыдущая была такой» или наоборот «эта сделка будет проигрышной, потому что предыдущая была проигрышной». И в одном и в другом случае вы неправы.

Результат каждой сделки абсолютно случаен и не связан с предыдущей сделкой, поэтому прекратите слишком много об этом думать и не поддавайтесь чрезмерному влиянию результатов предыдущих сделок.

Трейдеры иногда даже думают, что если у них было несколько проигрышных сделок подряд, то следующая должна быть выигрышной. Это является другим примером предубеждения в отношении недавних сделок. И это также не имеет никакого отношения к реальной торговле. Ваши предыдущие сделки не имеют никакого отношения к вашей следующей сделке!

Боязнь потерять деньги или оказаться неправым

Многие трейдеры так сильно боятся понести потери или оказаться неправыми, что в конечном итоге вообще перестают входить в даже хорошие торговые сетапы. Эта проблема обычно возникает у трейдера, допускающего слишком большие риски в одной сделке или, другими словами, рискующего большей суммой, чем он может безболезненно потерять.

Если вы решили торговать на финансовых рынках и иметь дело с риском, то должны признать, что можете столкнуться с потерями, и вместо того, чтобы пытаться избежать этого, просто постарайтесь ограничить свои потери, должным образом контролируя свой риск. Это сводится к тому, чтобы не рисковать в одной сделке большей суммой, чем вы можете безболезненно потерять. Это та сумма, рискуя которой, вы сможете спокойно спать по ночам, не беспокоясь о деньгах и не проверяя ежеминутно свой торговый счет.

Сомнения в своей торговой стратегии

Когда трейдеры подвержены излишним размышлениям, то часто начинают сомневаться в своей торговой стратегии. Они начинают думать, что их стратегия работает недостаточно эффективно и что им стоит добавить к ней какие-нибудь дополнительные индикаторы. Подобная неуверенность может негативно отразиться на торговых результатах.

Не стоит отказываться от своей торговой стратегии и искать новую только из-за того, что вы получили проигрышную сделку или даже несколько убыточных сделок подряд.

Аналитический ступор

Аналитический ступор (или так называемый «синдром оленя в свете фар») возникает, когда трейдер зацикливается на процессе и слишком много думает о рынке и о своих сделках.

Что происходит в этом случае? Трейдер начинает обдумывать все возможные сценарии развития событий после входа в рынок и в итоге вообще пропускает торговую возможность. Он лишь наблюдает, как рынок идет в предполагаемом направлении, но без него, подобно оленю, застывшему на дороге от света фар приближающегося автомобиля. Вы должны быть уверенными и решительными при исполнении своих сделок, не позволяя себе погрузиться в болото сомнений и страха.

Переигрывание прошлых сделок

Трейдер может попасть под своеобразное давление прошлых сделок, когда он поглощен разбором и переигрыванием своих сделок после того, как они уже потеряли свою актуальность.

Он переживает либо из-за пропущенной сделки (эффект аналитического ступора), например, из-за слишком раннего выхода из сделки. Суть в том, что бесконечное переигрывание своих прошлых сделок отрицательно сказывается на вашем долгосрочном успехе в торговле. Вы должны понять, что иногда будете пропускать сделки, иногда выходить из сделок не тогда, когда хотелось бы, и так далее. Однако, не стоит тратить впустую ваше время, слишком много думая обо всем этом, иначе вы сведете себя с ума.

Попытка переиграть рынок

Многие трейдеры думают, что они могут «переиграть» рынок, делая всё больше исследований или постоянно изучая новые торговые системы. Однако, это далеко не так. Рынок будет делать то, что захочет, независимо от того, сколько времени вы тратите на чтение экономических отчетов или изучение новых методов торговли.

К сожалению, трейдинг – это не шахматная игра, в которой вы можете сыграть лучше, просто подолгу обдумывая каждый ход. Безусловно, вы должны пройти некоторое начальное обучение и изучить эффективные методы торговли (вроде Price Action), но после того, как вы изучите торговый метод, составите собвственный торговый план и начнете проделывать стандартные еженедельные и ежедневные торговые процедуры, любое дополнительное время на «исследование», «анализ» или «попытку выяснить, что будет дальше» не даст положительного эффекта.

Концентрация на краткосрочных таймфреймах

Есть гарантированный способ зациклиться на рынке — начать анализировать краткосрочные таймфреймы. Основная причина, почему я рекомендую всем торговать на более долгосрочных периодах графиков, связана с тем, что это упрощает ваш анализ и сглаживает весь рыночный шум и случайные ценовые движения, которые встречаются на краткосрочных таймфреймах. Дело в том, что этот шум и хаотичность приводят вас к мысленным перегрузкам и чрезмерной торговле, что зачастую и подрывают вашу торговлю.

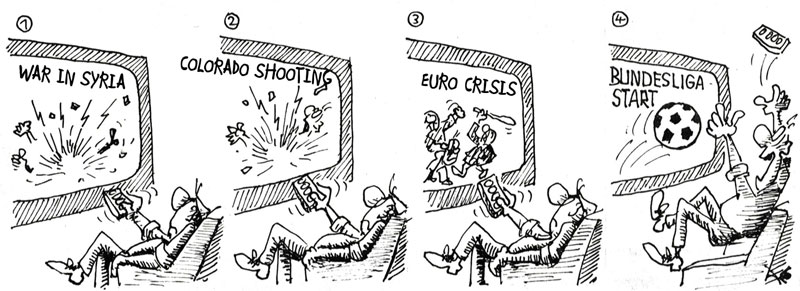

Непрерывный мониторинг новостей

Как вы, наверное, уже поняли из моих статей, я не сторонник торговли на новостях, потому что считаю, что ценовые паттерны (Price Action) отражают все входящие рыночные переменные. Кроме того, попытка учитывать новости также приводит трейдеров к излишним размышлениям и овертрейдингу.

Есть тысячи переменных, которые могут повлиять на рынок в любой момент времени, поэтому пытаться анализировать или «торговать» новости, по сути, напоминает попытку переиграть рынок, полагая, что вы знаете больше остальных и можете просчитать следующее движение. А это не так. Правда в том, что движения цены уже показывают вам воздействие любых новостей на рынок, поэтому пропускайте все новости и научитесь читать подсказки рынка с помощью Price Action.

Как перестать слишком много думать и начать торговать

Теперь, когда вы знаете, что из себя представляет зацикливание на рынке и насколько негативно это отражается на торговле, предлагаю вам некоторые простые и эффективные меры для преодоления этой плохой привычки.

Торговать то, что видишь, а не то, что думаешь

Торгуйте то, что вы фактически видите, а не то, что, как вы думаете, может случиться. Трейдеры часто «отговаривают себя» от абсолютно хороших торговых сетапов, потому что вместо того, чтобы просто использовать те торговые возможности, которые они видят, они начинают перебирать целую кучу различных сценариев, которые могут (или не могут) произойти.

Вы должны признать, что никогда не узнаете, чем закончится сделка прежде, чем она будет закрыта. Но когда вы видите торговый сигнал, который отвечает критериям вашей торговой стратегии, вы должны просто заключить сделку и уйти от компьютера.

Игнорировать новости

Как уже упоминалось выше, движения рынка, легко читаемые на чистом ценовом графике, являются лучшим и самым точным отражением всех переменных, влияющих на рынок в любой момент времени. Концентрация на новостях или фундаментальных факторах просто отвлекает вас от ценовых паттернов и технических сигналов, что подталкивает вас к излишним размышлениям и зацикливанию. Сделайте себе одолжение – перестаньте постоянно мониторить рыночные новости.

Сформировать единый торговый план

Пожалуй, отдельный наиболее эффективный шаг, который вы можете сделать, чтобы перестать слишком много думать и начать торговать – это разработать четкий всесторонний торговый план. Торговый план представляет собой реальный документ, содержащий конкретные инструкции и методы контроля. Вам будет намного проще учиться, соединив все части торгового процесса воедино, и торговый план станет связующим звеном между ними.

Вы должны обращаться к нему каждый день, чтобы помнить, что вы должны сделать. Это позволит вам не только торговать по своей стратегии должным образом, но и психологически оставаться в форме.

Основная цель составления торгового плана состоит в том, чтобы включить регулярные торговые процедуры в свой распорядок. Это позволяет выработать положительные торговые привычки, которые приводят к успеху на рынке.

Включать рыночную интуицию

У трейдеров могут вызвать недоумение такие фразы, как «не думать слишком много, а следовать за своей интуицией». Я хочу разъяснить этот момент, потому что рыночная интуиция является очень важным и необходимым элементом трейдинга.

Ключевой момент, связанный с рыночной интуицией, состоит в том, что она не возникает внезапно. Её необходимо развивать и она со временем будет становиться сильнее, благодаря тренировке и проведенному за монитором времени. По сути, я рассматриваю это как «подсознательную часть рыночных совпадений», которая добавляет вес вашей сделке. Ваше подсознание, исходя из вашего рыночного опыта, подтверждает или опровергает то, что вы видите на графике цены.

Заключил сделку и забыл

Хотя вам может это и не понравится, но вы должны иногда отходить от своего монитора на более длительный период времени, чем, скорее всего, это делаете сейчас. Это необходимо для того, чтобы вы не поддавались излишним размышлениям и овертрейдингу, и не подвергали свою торговлю неприятностям.

Самой трудной частью трейдинга для большинства людей является самообладание. Один из наиболее эффективных способов добиться самообладания в торговле заключается в том, чтобы выделить в своем торговом плане отдельный пункт, где прописано, когда и насколько вы будете покидать своё рабочее место. Вы должны быть готовы к тому, что будете пропускать некоторые сделки, и в этом нет ничего страшного — рынок будет существовать и завтра и послезавтра.

Наша задача, как трейдеров, состоит в том, чтобы дисциплинированно реализовывать свое рыночное преимущество, а не захватить все движения.

Избавиться от страха в торговле

Точно так же как вы не можете управлять другими людьми, вы не можете управлять рынком. Конечно, вы можете попробовать, но это закончится потерей ваших денег. Именно попытка управлять рынком лучше всего объясняет, почему большинство трейдеров несут потери при торговле на финансовых рынках.

Единственное, чем вы можете управлять на рынке, это своими действиями: величиной риска в ваших сделках, размещением стоп-ордеров, размером ваших торговых позиций, точками входа и выхода из рынка и так далее. Вы ни в коей мере не можете контролировать других рыночных игроков и движения рынка. Однако, многие трейдеры ведут себя так, будто стараются управлять рынком, хотят они того или нет.

Лучший способ устранить страх в торговле состоит в том, чтобы контролировать величину своего риска, что позволит вам спокойно принимать потенциальные потери в любой сделке.

Следовать принципам торговли

На самом деле, это является вопросом самодисциплины. Вы должны педантично придерживаться своих стратегий заключения и сопровождения сделок даже после входа в рынок. Прекратите сомневаться в своих сделках, закрывая одну торговую позицию и тут же открывая другую. Иначе, это уже будет не торговля, а азартная игра!

Помните, что ваше рыночное преимущество должно реализоваться на серии сделок, и вы не можете знать заранее, какая конкретная сделка в их числе будет выигрышной или проигрышной. Если вы будете закрывать сделки еще до того, как они смогут полностью реализоваться, то подорвете свое рыночное преимущество, а это никогда не приводит ни к чему хорошему.

Стоит иметь в виду, что бывают случаи, когда вы должны закрыть сделку вручную, не дожидаясь срабатывания стоп-ордера, но они крайне редки, и вы не должны этого делать, пока не приобретёте достаточно опыта.

Заключение

Подытожив все вышесказанное, можно сказать, что успех в трейдинге сводится к уверенности, психологическому настрою и определённым торговым навыкам. Если вы зациклились на чрезмерном анализе рынков, то даже будучи подготовленным трейдером вы можете потерпеть фиаско. Состояние вашего сознания и ваша уверенность в своих способностях играют ключевую роль в том, сможете ли вы должным образом использовать свое рыночное преимущество.

Тайгер Вудс, который, возможно, является лучшим игроком в гольф за всё время, испытал серьезные взлеты и падения за прошлые 10 лет. Его уверенность и психологический настрой заметно ухудшились, хотя он все еще обладал теми же невероятными навыками игры в гольф, как и тогда, когда был на вершине.

Его карьера далека от завершения, но пока он не восстановит внутреннее равновесие и уверенность (надеемся, что ему это удастся), он не сможет использовать свой талант и мастерство, чтобы вновь начать систематически побеждать.

Я привел этот пример, чтобы показать, что даже имея выдающиеся навыки, без соответствующего психологического настроя вы потерпите неудачу, будь то в спорте, бизнесе или трейдинге.

Трейдинг является настолько сложной сферой деятельности, потому что люди должны контролировать себя перед лицом постоянных искушений и меняющихся переменных. Трейдеры имеют склонность излишне обдумывать весь процесс торговли. Это одна из причин, почему стоит пройти упрощенное и структурированное обучение трейдингу и найти наставника, который будет поддерживать ваше развитие в правильном направлении.