Торговые тактики: пробой и отбой

В этой статье мы поговорим о том, как движется рынок после пробоя уровня, о тактиках торговли на пробой уровня и на отбой.

Содержание

Перед входом в рынок

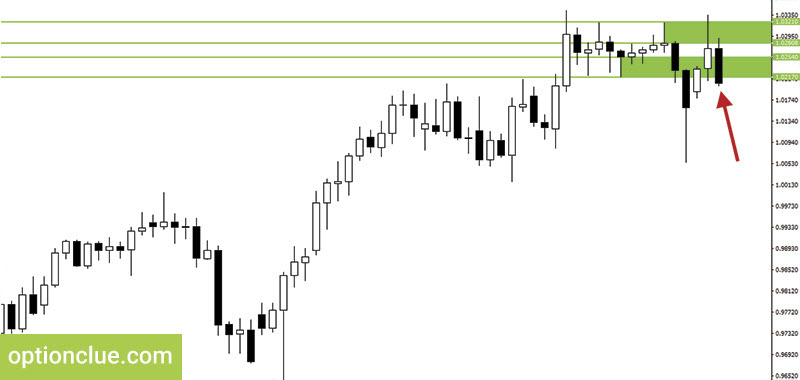

Разберем дневной тайм-фрейм валютной пары доллар-франк. Ближайшая поддержка — это классический уровень, построенный по двум медвежьим и двум бычьим свечам. Его нижнюю границу, 1.0217, можно построить по тени свечи, которая участвует в ценовом развороте в этой точке, верхняя граница – 1.0254. Выделим этот уровень прямоугольником, чтобы понимать, как рынок реагирует на него (Рисунок 1).

Тактика торговли на пробой

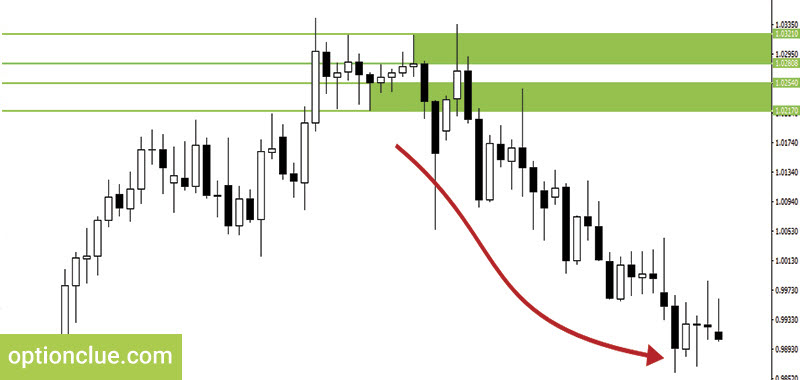

Цена некоторое время укреплялась и вновь тестировала уровень сопротивления, потом в течение 2 дней снижалась. По факту закрытия свечи 30 числа произошел пробой уровня поддержки и был сформирован сигнал на понижение, на пробой.

Видно, что тело медвежьей свечи закрылось гораздо ниже уровня поддержки. В таких ситуациях с уверенностью можно сказать, что произошел факт пробоя уровня. Цена закрылась ниже и могут быть актуальны позиции на продажу (Рисунок 2).

Первая торговая стратегия, которая является эффективной в таких ситуациях — это открытие позиции по факту закрытия пробойной свечи, т.е. торговля на пробой уровня. Второй вариант — торговля на отбой после завершения коррекции.

В большинстве случаев тренды развиваются нелинейно, за каждым периодом роста или снижения следует коррекция рынка. Это происходит из-за того, что по мере движения цены баланс сил между покупателями и продавцами смещается, поэтому после каждой импульсной волны формируется коррекция — ценовое движение против тренда.

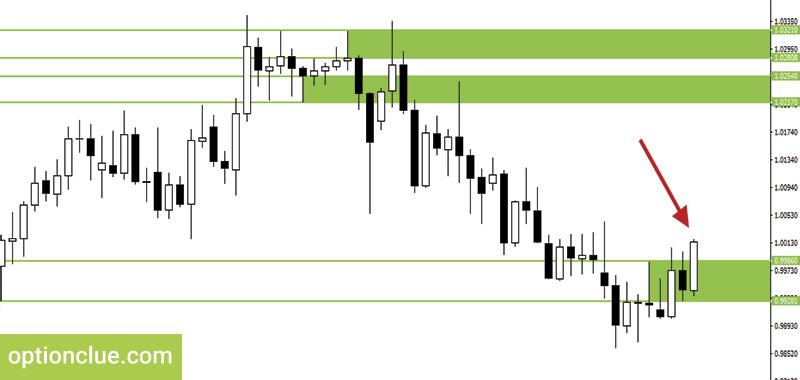

В течение следующих двух дней рынок корректировался, более того, цена тестировала уровень сопротивления (Рисунок 3) — рынок снова находился примерно на 15 пунктов выше него. Кто-то открывал длинные позиции, видимо, в ожидании пробоя.

Тактика торговли на отбой

Коррекция завершилась и рынок продолжил снижаться в направлении основной тенденции. Здесь по факту закрытия свечи от 4 января медвежий тренд подтвердился и сформировался сигнал на отбой от уровня (Рисунок 4).

Этот тренд позволил войти в рынок как тем трейдерам, которые любят торговать на пробой, так и тем, кто предпочитает торговать после завершения коррекции — на отбой.

Далее рынок продолжает нелинейно снижаться, периоды падения чередуются с периодами достаточно глубоких коррекций, порядка 50-60% от длины импульсной волны. После — опять падение, обновляется уровень поддержки, который является новым в этом движении и т.д.

В течение целого месяца на рынке валютной пары USDCHF развивался медвежий тренд (Рисунок 5).

Впоследствии цена начала расти, разворот тенденции произошел по факту закрытия свечи 9 февраля. Сформировался уровень сопротивления, который был пробит. По факту закрытия этой свечи направление тренда поменялось и актуальными стали позиции на покупку (Рисунок 6).

Подведем итог. Всегда ориентируйтесь на факт пробоя уровня ценой, ждите закрытия дня. В этом случае вы сможете с уверенностью сказать, какой сейчас на рынке тренд, продолжается тенденция либо разворачивается.

Если вы торгуете на небольших таймфреймах, ситуация будет несколько иной, поскольку тут необходимо учитывать больше информации. Но в любом случае я рекомендую всегда вести торги с оглядкой на крупные таймфреймы, на которых формируются основные рыночные тенденции.

Трейдеры часто усложняют процесс построения горизонтальных уровней поддержки и сопротивления. Например, наносят на график лишние или ошибочные уровни. Это может сбивать с толку при определении дальнейшего направления движения рынка.

Индикатор Levels создан для решения этой проблемы. Он поможет определить ценовые зоны, где рынок может замедлиться или развернуться, даст возможность более точно определять точки входа в рынок, которые появляются при формировании глубокой коррекции. Кроме этого ценовые уровни разных таймфреймов позволят более точно рассчитывать потенциал прибыли и уровень риска в каждой сделке.