Использование отчетов CFTC. Индикатор COT в среднесрочной торговле

В этой статье мы разберем основной вариант использования индикатора нетто-позиции – в качестве дополнительного фильтра для определения точек входа в рынок, поиска моментов зарождения новых трендов и наиболее мощных движений рынка.

Также мы обсудим несколько подробных примеров использования индикатора для принятия среднесрочных торговых решений и анализа ситуации на рынке.

Содержание

- Использование индикатора СОТ для подтверждения точек входа в рынок

- Индикатор COT в среднесрочной торговле. Серебро

- Индикатор COT в среднесрочной торговле. Канадский доллар

- Резюме

Использование индикатора СОТ для подтверждения точек входа в рынок

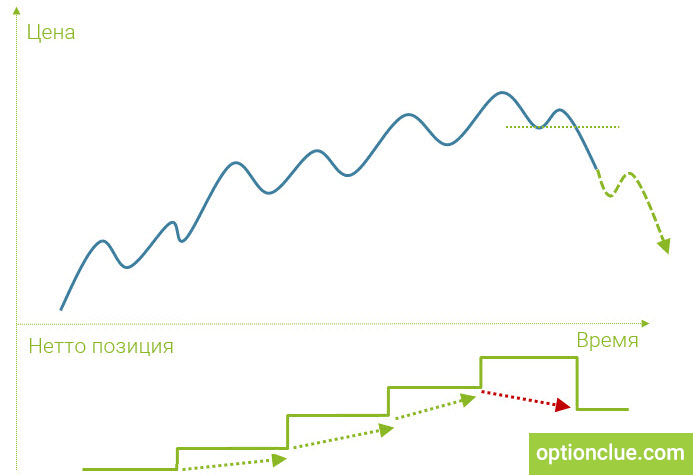

Данный вариант использования индикатора перекликается с принципом фильтрации ложных пробоев, который мы рассматривали ранее. При этом если предыдущий способ использования индикатора указывал, насколько тот или иной пробой является истинным либо же ложным, сейчас мы сфокусируемся на определении точек, в которых с максимальной вероятностью начнется новое ценовое движение.

Предположим, что на рынке наблюдается длительный восходящий тренд. Затем происходит перелом тенденции и пробивается горизонтальный уровень поддержки. После длительных движений рынка вверх часто происходят ложные пробои уровней поддержки, после которых медвежье движение быстро прекращается, и новый нисходящий тренд не начинается.

Но если пробой сочетается с аналогичным движением индикатора нетто-позиции, эта точка с максимальной вероятностью может стать платформой для зарождения нового тренда. Это дополнительный критерий качества данного сигнала.

Отмечу, что этот вариант использования индикатора COT лучше всего работает в ситуациях, когда вначале разворачивается нетто-позиция, а затем происходит технический пробой на дневном таймфрейме. Это позволяет заранее подготовиться к возможному движению рынка.

Второй вариант реализации сигнала — одновременный разворот рынка и индикатора нетто-позиции. Он дает меньше времени на размышления, но также зачастую является отличным фильтром, предупреждающим о формировании потенциально интересного входа в рынок.

Материалы по теме

- Использование отчетов CFTC. Общие понятия

- Использование отчетов CFTC. Логика крупных спекулянтов

- Использование отчетов CFTC. Логика хеджеров

Индикатор COT в среднесрочной торговле. Серебро

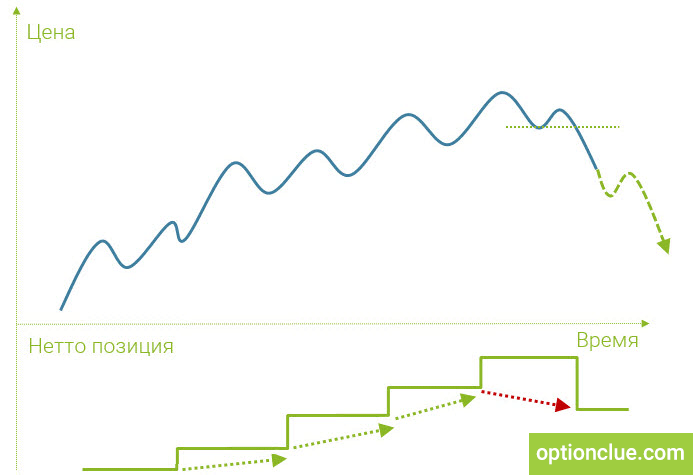

С декабря по январь рынок серебра колебался в вялом медвежьем тренде между отметками 13.8 — 14.6. В конце декабря развернулся индикатор нетто-позиции крупных спекулянтов (сигнал отмечен синей стрелочкой): новый максимум на графике индикатора был выше чем предыдущий, то есть фьючерс стали активнее покупать, чем продавать.

Этот сигнал не говорит о том, что нужно покупать прямо сейчас, поскольку с точки зрения технического анализа тренд остается медвежьим; при этом он предупреждает о том, что в случае разворота тенденции и формирования сигналов на покупку они могут быть актуальны, так как данное направление движения рынка поддерживается крупными игроками.

Рис. 2. Серебро D1. Крупные спекулянты покупают, а хеджеры — продают, в преддверии нового бычьего тренда

Одновременно с этим медвежьи позиции становятся менее привлекательными. Опять же, это не означает, что их необходимо закрыть здесь и сейчас. Иногда после разворота индикатора нетто-позиции технический тренд продолжается месяц и более. Но такой сигнал говорит о том, что медвежьи позиции становятся более рискованными, нежели ранее, и вероятность их успешной отработки снижается.

Когда происходит подобное, можно сократить риски на сделку во вновь открываемых медвежьих позициях или вовсе отказать от них. Второй вариант является максимально консервативным и подходит далеко не всем, поскольку число сделок существенно сократится, при этом будет отфильтровываться масса интересных сигналов.

В начале января развернулся индикатор нетто-позиции хеджеров (сигнал отмечен красной стрелочкой). Это подтверждение описанного выше сигнала. Хеджеры продают в преддверии и во время роста рынка.

Примерно через полторы недели произошел технический разворот тренда — рынок уверенно закрылся выше уровня сопротивления дневного таймфрейма (верхняя граница уровня отмечена зеленой пунктирной линией).

Теперь техническая картинка на ключевом таймфрейме (Daily) сочетается с мнением профессионалов — как крупных спекулянтов, так и хеджеров. Следовательно, позиции на покупку выглядят актуальными, и можно переходить к поиску точки входа в рынок.

Агрессивный вариант входа — торговля на пробой (по факту закрытия рынка выше уровня). Консервативный, со статистически более существенным отношением прибыль/риск, — торговля на отбой (1 февраля).

Если мнение крупных игроков сочетается с технической картинкой, объем сделки может быть стандартным, скажем 2% от капитала, выделенного для данного рынка. Если бы такого сочетания не наблюдалось, риски можно сократить в 1,5 — 2 раза. Это один из вариантов включения индикатора COT в качестве фильтра в торговый план.

Материалы по теме

Индикатор COT в среднесрочной торговле. Канадский доллар

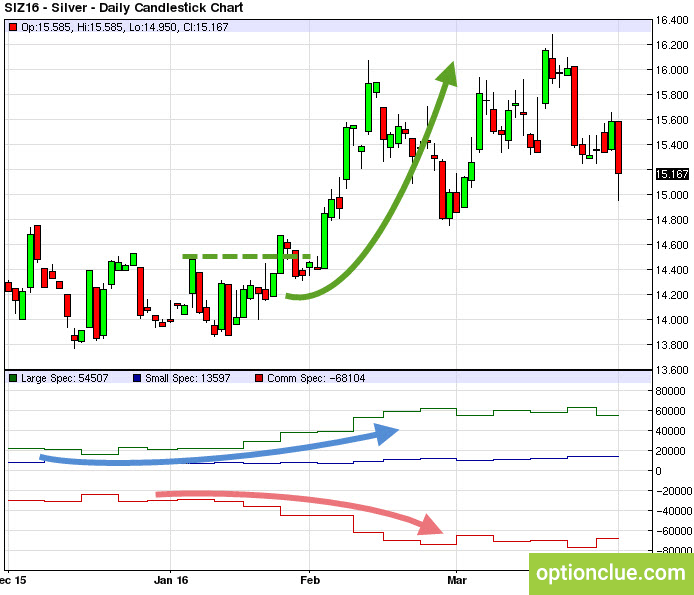

В декабре 2015 — январе 2016 канадский доллар активно снижался, наблюдался агрессивный медвежий тренд. Во второй половине января цены начали укрепляться, индикатор нетто-позиции крупных спекулянтов снижался в течение двух недель и развернулся лишь в начале февраля. Это произошло одновременно с техническим пробоем уровня сопротивления (сигналом на пробой).

Рис. 3. Канадский доллар D1. Разворот индикатора нетто-позиции совпадает с изменением направления среднесрочного тренда

Среднесрочная тенденция на рынке канадского доллара стала бычьей при этом данное направление движения цен поддерживалось крупными игроками. Медвежьи позиции перестали быть актуальны, а бычьи позиции вновь стали привлекательными.

Теперь техническая картинка на дневном таймфрейме начала сочетаться с мнением крупных спекулянтов и хеджеров, как следствие, позиции на покупку вновь стали актуальными, а объем сделки может быть стандартным.

Агрессивный вариант входа — поиск очередного пробоя, консервативный — вход после завершения коррекции на отбой от уровня (9 или 12 февраля).

Обратите внимание, насколько профессионально действуют крупные спекулянты. Они умеют держать позицию до тех пор, пока на рынке существует тренд: нетто-позиция росла из недели в неделю вместе с рынком с января по май (!).

Посмотрите на любое схожее однонаправленное движение рынка — чем дольше существует тренд, тем больше в новостных потоках будет пессимистов, которые будут ратовать в пользу скорого разворота тренда, и тем больше будет волатильность рыночных настроений. Умение дистанцироваться от этого шума — ценнейший навык для трейдера, и график, приведенный выше, показывает, что у крупных спекулянтов он отточен до предела.

Видеоматериалы по теме

- Почему объем позиции должен меняться в каждой сделке?

- Можно ли уничтожить торговый счет, следуя правилам управления капиталом?

Резюме

Заранее определить длину тренда невозможно, тенденция может развиваться несколько месяцев или прекратиться после первой же импульсной волны. При этом благодаря индикатору COT можно подготовиться к возможному движению рынка и присоединиться к нему в начальной стадии его существования.

Статистика CFTC позволяет усовершенствовать торговый план, разумно варьировать риск на сделку и менять настройки money-management в зависимости от того, сочетается ли мнение крупных игроков с технической картинкой. Это простой и эффективный вариант интеграции индикатора COT в любую среднесрочную торговую систему.

В следующих статьях цикла «Использование отчетов CFTC в трейдинге» мы обсудим остальные сигналы индикатора СОТ и детально разберём варианты их интеграции в среднесрочную торговую систему.

Детально использование отчетов CFTC в трейдинге разбирается в рамках курса «Трейдинг. Успешный старт 2.0».

Попутного тренда!

Дополнительные материалы

- Как рассчитать оптимальный объем позиции при торговле со стоп-лосс?

- Как рассчитать оптимальный объем позиции при торговле опционами?

- Почему объем позиции должен меняться в каждой сделке?

- Можно ли уничтожить торговый счет, следуя правилам управления капиталом?