Використання звітів CFTC. Індикатор COT в середньостроковій торгівлі

У цій статті ми розглянемо основний варіант використання індикатора нетто-позиції – в якості додаткового фільтру для визначення точок входу в ринок, пошуку моментів зародження нових трендів і найбільш потужних рухів ринку.

Також ми обговоримо кілька детальних прикладів використання індикатора для прийняття середньострокових торгових рішень і аналізу ситуації на ринку.

Зміст

- Використання індикатора СОТ для підтвердження точок входу в ринок

- Індикатор COT в середньостроковій торгівлі.Срібло

- Індикатор COT в середньостроковій торгівлі. Канадський долар

- Резюме

Використання індикатора СОТ для підтвердження точок входу в ринок

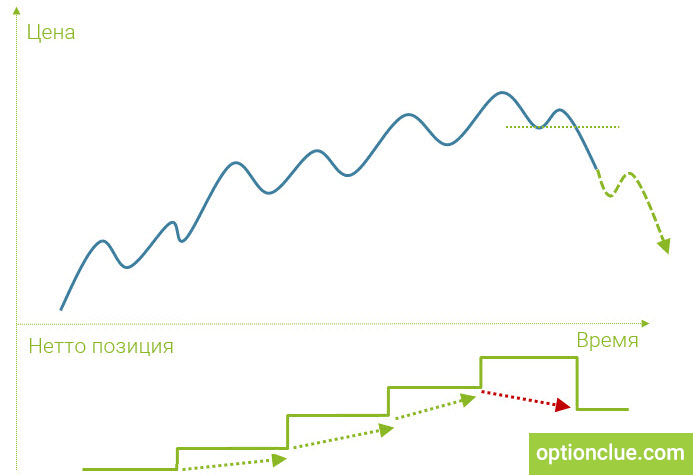

Даний варіант використання індикатора перегукується з принципом фільтрації помилкових пробоїв, який ми розглядали раніше. При цьому якщо попередній спосіб використання індикатора вказував, наскільки той чи інший пробій є істинним або ж помилковим, зараз ми сфокусуємось на визначенні точок, в яких з максимальною ймовірністю почнеться новий ціновий рух.

Припустимо, що на ринку спостерігається тривалий висхідний тренд. Потім відбувається перелом тенденції і пробивається горизонтальний рівень підтримки. Після тривалих рухів ринку вгору часто відбуваються помилкові пробої рівнів підтримки, після яких ведмежий рух швидко припиняється, і новий спадний тренд не розпочинається.

Але якщо пробій поєднується з аналогічним рухом індикатора нетто-позиції, ця точка з максимальною ймовірністю може стати платформою для зародження нового тренду. Це додатковий критерій якості даного сигналу.

Зазначу, що цей варіант використання індикатора COT найкраще працює в ситуаціях, коли спочатку розгортається нетто-позиція, а потім відбувається технічний пробій на денному таймфреймі. Це дозволяє заздалегідь підготуватися до можливого руху ринку.

Другий варіант реалізації сигналу – одночасний розворот ринку і індикатора нетто-позиції. Він дає менше часу на роздуми, але також часто є відмінним фільтром, який попереджає про формування потенційно цікавого входу в ринок.

Матеріали по темі

- Використання звітів CFTC. Загальні поняття

- Використання звітів CFTC. Логіка великих спекулянтів

- Використання звітів CFTC. Логіка хеджеров

Індикатор COT в середньостроковій торгівлі. Срібло

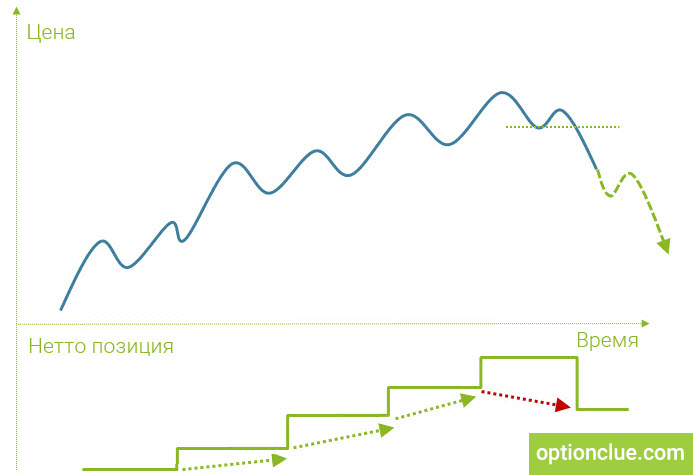

З грудня по січень ринок срібла коливався в в’ялому ведмежому тренді між відмітками 13.8 – 14.6. В кінці грудня розвернувся індикатор нетто-позиції великих спекулянтів (сигнал відзначений синьою стрілочкою): новий максимум на графіку індикатора був вище ніж попередній, тобто ф’ючерс стали активніше купувати, ніж продавати.

Цей сигнал не говорить про те, що потрібно купувати прямо зараз, оскільки з точки зору технічного аналізу тренд залишається ведмежим; при цьому він попереджає про те, що в разі розвороту тенденції і формування сигналів на придбання вони можуть бути актуальні, так як даний напрямок руху ринку підтримується великими гравцями.

Малюнок 2. Срібло D1. Великі спекулянти купують, а хеджери – продають, напередодні нового бичачого тренду

Одночасно з цим ведмежі позиції стають менш привабливими. Знову ж таки, це не означає, що їх необхідно закрити тут і зараз. Іноді після розвороту індикатора нетто-позиції технічний тренд триває місяць і більше. Але такий сигнал говорить про те, що ведмежі позиції стають більш ризикованими, ніж раніше, і ймовірність їх успішного відпрацювання знижується.

Коли відбувається подібне, можна скоротити ризики на угоду в ведмежих позиціях, котрі знову відкриваються або зовсім відмовитися від них. Другий варіант є максимально консервативним і підходить далеко не всім, оскільки число угод істотно скоротиться, при цьому буде відфільтровуватися маса цікавих сигналів.

На початку січня розвернувся індикатор нетто-позиції хеджерів (сигнал відзначений червоною стрілочкою). Це підтвердження описаного вище сигналу. Хеджери продають напередодні і під час росту ринку.

Приблизно через півтора тижні стався технічний розворот тренду – ринок впевнено закрився вище рівня опору денного таймфрейма (верхня межа рівня відзначена зеленою пунктирною лінією).

Тепер технічна картинка на ключовому таймфреймі (Daily) поєднується з думкою професіоналів – як великих спекулянтів, так і хеджерів. Отже, позиції на придбання виглядають актуальними, і можна переходити до пошуку точки входу в ринок.

Агресивний варіант входу – торгівля на пробій (по факту закриття ринку вище рівня). Консервативний, зі статистично більш істотним відношенням прибуток / ризик, – торгівля на відбій (1 лютого).

Якщо думка великих гравців поєднується з технічної картинкою, обсяг угоди мможе бути стандартним, скажімо 2% від капіталу, виділеного для даного ринку. Якби такого поєднання не спостерігалося, ризики можна скоротити в 1,5 – 2 рази. Це один з варіантів включення індикатора COT як фільтр в торговий план.

Матеріали по темі

Індикатор COT в середньостроковій торгівлі. Канадський долар

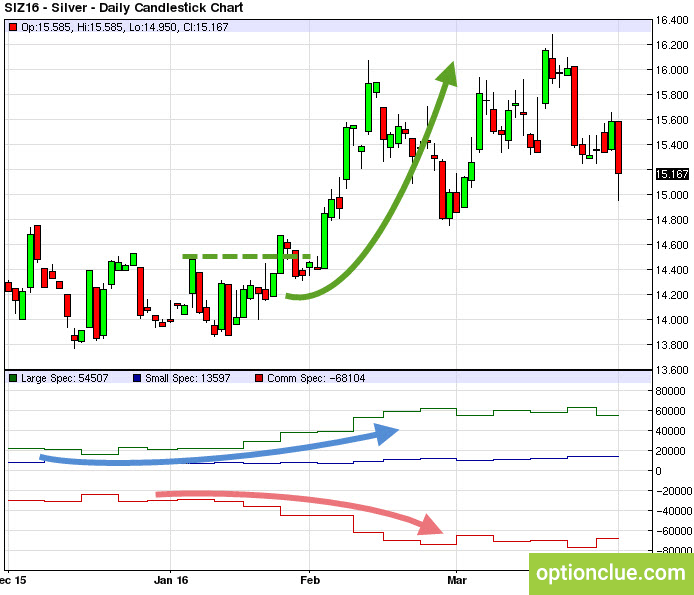

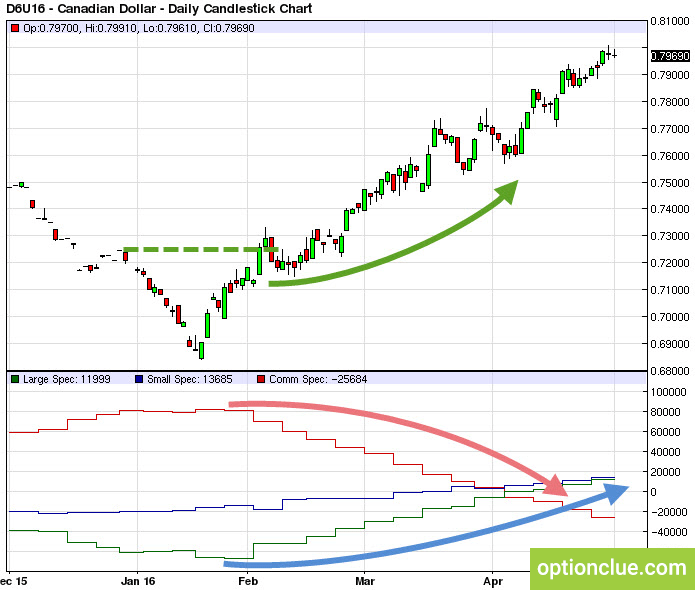

В грудні 2015 – січні 2016 канадський долар активно знижувався, спостерігався агресивний ведмежий тренд. У другій половині січня ціни почали зміцнюватися, індикатор нетто-позиції великих спекулянтів знижувався протягом двох тижнів і розвернувся лише на початку лютого. Це сталося одночасно з технічним пробоєм рівня опору (сигналом на пробій).

Малюнок 3. Канадський долар D1. Розворот індикатора нетто-позиції збігається зі зміною напрямку середньострокового тренду

Середньострокова тенденція на ринку канадського долара стала бичачою при цьому даний напрямок руху цін підтримувався великими гравцями. Ведмежі позиції перестали бути актуальними, а бичачі позиції знову стали привабливими.

Тепер технічна картинка на денному таймфреймі почала поєднуватися з думкою великих спекулянтів і хеджерів, як наслідок, позиції на придбання знову стали актуальними, а обсяг угоди може бути стандартним.

Агресивний варіант входу – пошук чергового пробою, консервативний – вхід після завершення корекції на відбій від рівня (9 або 12 лютого).

Зверніть увагу, наскільки професійно діють великі спекулянти. Вони вміють тримати позицію до тих пір, поки на ринку існує тренд: нетто-позиція росла з тижня в тиждень разом з ринком з січня по травень (!). Подивіться на будь-який подібний однонаправлений рух ринку – чим довше існує тренд, тим більше в новинних потоках буде песимістів, які будуть боротися на користь швидкого розвороту тренду, і тим більше буде волатильність ринкових настроїв. Уміння дистанціюватися від цього шуму – найцінніший навик для трейдера, і графік, наведений вище, показує, що у великих спекулянтів він максимально відточений.

Відеоматеріали по темі

- Чому обсяг позиції повинен змінюватися в кожній угоді?

- Чи можна знищити торговий рахунок, дотримуючись правил управління капіталом?

Резюме

Заздалегідь визначити довжину тренду неможливо, тенденція може розвиватися кілька місяців або припинитися після першої ж імпульсної хвилі. При цьому завдяки індикатору COT можна підготуватися до можливого руху ринку і приєднатися до нього на початковій стадії його існування.

Статистика CFTC дозволяє вдосконалити торговий план, розумно варіювати ризик на угоду і змінювати налаштування money-management в залежності від того, чи поєднується думка великих гравців з технічної картинкою. Це простий і ефективний варіант інтеграції індикатора COT в будь-яку середньострокову торгову систему.

У наступних статтях циклу «Використання звітів CFTC в трейдингу» ми обговоримо інші сигнали індикатора СОТ і детально розглянемо варіанти їх інтеграції до середньострокової торгової системи.

Детально використання звітів CFTC в трейдингу розглядається в рамках курсу «Трейдинг. Успішний старт 2.0».

Попутного тренду!

Додаткові матеріали

- Як розрахувати оптимальний обсяг позиції при торгівлі з стоп-лосс?

- Як розрахувати оптимальний обсяг позиції при торгівлі опціонами?

- Чому обсяг позиції повинен змінюватися в кожній угоді?

- Чи можна знищити торговий рахунок, дотримуючись правил управління капіталом?