Сравнение торговли акциями и опционами

В этой статье мы обсудим основы торговли опционами, рассмотрим плюсы и минусы использования опционов по сравнению с торговлей акциями. Этот материал может быть полезен новичкам, поскольку содержит простые примеры торговли акциями и опционами.

Содержание

- Ключевые принципы торговли акциями

- Направление движения акций

- Особенности продажи акций

- Почему у опционных трейдеров есть уникальное преимущество перед трейдерами, торгующими акциями? Опционы колл и пут

- Почему торговля акциями более рискованна, чем торговля опционами?

- Опционы пут как средство защиты доходов

- Резюме

Ключевые принципы торговли акциями

Прежде чем анализировать опционную торговлю, мы должны понять, как трейдеры, торгующие акциями, зарабатывают деньги в среднесрочной перспективе. Это важно, поскольку опционы — это деривативы (производные инструменты), и их цена зависит от движения цены базового актива.

Биржевые трейдеры стремятся купить дешево и продать дорого. Проще говоря, трейдер заинтересован в том, чтобы купить акцию за 5$ и продать по 15$. Это, как известно, базовый принцип, благодаря которому трейдеры извлекают прибыль из роста цен.

Большинство начинающих трейдеров ожидают, что каждая их сделка «выстрелит» (рисунок 1), и они, открывая позицию, рассчитывают, что это именно та позиция, благодаря которой они смогут обеспечивать свои семьи до конца жизни.

Иногда трейдеры продолжают удерживать акции, даже если цена стремительно падает. Цена же акций растет далеко не всегда, и курс акций может как укрепляться, так и снижаться. Несмотря на это большинство трейдеров удерживают убыточные позиции, даже когда в этом нет смысла, и цена катастрофически снижается.

Направление движения акций

Как мы упоминали ранее, цена акций может расти, и это никого не удивляет. Цена также может колебаться в ценовом коридоре (флете). Допустим, мы покупаем акцию за $5, и цена растет до $10, потом снижается до $7, затем далее – до $6, $4, а потом снова укрепляется до $5.

По истечении, например, 5 лет, если мы до сих пор держим акцию, можно сказать, что ее цена просто стояла на месте, ведь мы купили ее в 2012 году за $5, а в 2017 году цена та же — $5. В итоге мы не заработали денег, а лишь потратили время.

Таким образом, цена акции может укрепляться, снижаться и стоять во флете. Как правило, большинство трейдеров зарабатывают деньги во время восходящего движения. И не нужно быть семи пядей во лбу, чтобы понять, что если мы используем для получения прибыли только один из трех возможных способов, то шансы на успех снижаются.

Особенности продажи акций

Нужно понимать, что, продавая акции, мы несем неограниченные риски. Разберем, почему это так. Открытие короткой позиции означает, что мы собираемся продать кому-то что-то, чего у нас нет, с тем, чтобы выкупить это затем по более низкой цене.

Например, когда мы говорим, что вы можете сегодня купить у меня акции Apple за $140, при условии, что у меня их нет, то это будет шорт. У меня короткая позиция, потому что у меня нет акций, но я надеюсь, что цена Apple упадет ниже $140, где я смогу их купить. Поэтому если бы цена упала до $130, я бы на самом деле выкупил эти акции.

Но что произойдет, если Apple никогда не упадет ниже $140? Что, если компания Apple выпустит новый телефон, и акция будет стоить $150, $170? А если новый гаджет будет пользоваться большим успехом, и цена акции вырастет до $200? Мне все равно придется купить эту акцию за $200 и вернуть ее по $140, потому что я согласился продать ее по $140, независимо от того, владею я ею, или нет.

Вот откуда берется неограниченный риск при продаже акций. Мы продаем кому-то то, чего у нас нет. Итак, отмечу еще раз, большинство трейдеров в основном могут зарабатывать деньги одним способом — при росте цены ценной бумаги.

Почему у опционных трейдеров есть уникальное преимущество перед трейдерами, торгующими акциями? Опционы колл и пут

Разобрав особенности торговли акциями, мы можем выяснить, почему опционные трейдеры имеют уникальное преимущество перед позиционными трейдерами.

У опционных трейдеров больше инструментов для достижения цели, чем у позиционных. Последние используют один инструмент — стремятся купить дешево и продать дорого. Опционные трейдеры могут зарабатывать деньги также на медвежьем рынке и в боковом тренде, следовательно, у них больше инструментов для трейдинга.

Эти инструменты представляют собой просто два типа опционов, которые называются коллами и путами, они позволяют торговать на рынке в разных направлениях — вверх и вниз.

Из этих двух опционов формируется много разных опционных комбинаций, особенно если мы смешиваем эти опционы. Мы можем купить опционы колл и пут, можем продать опционы колл и пут, купить колл, а затем продать колл выше, можем купить пут и продать пут ниже и т.д.

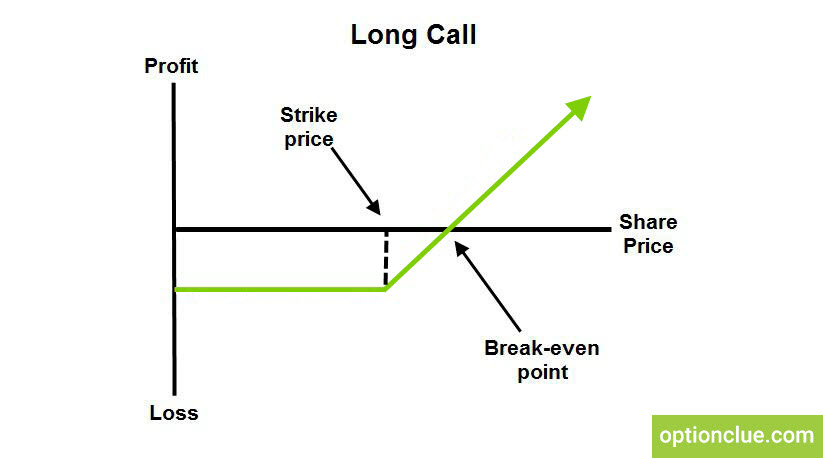

Опционы колл используются для бычьих стратегий. Опцион колл предоставляет держателю опциона право купить базовый актив по согласованной цене в определенную дату в будущем. Продавец же, получая премию опциона, берет на себя обязательство продать этот базовый актив по цене исполнения (по страйку), если последний предъявляет свое право. Поэтому, покупая опцион колл, мы предполагаем, что акции вырастут в цене. Следовательно, это бычья стратегия.

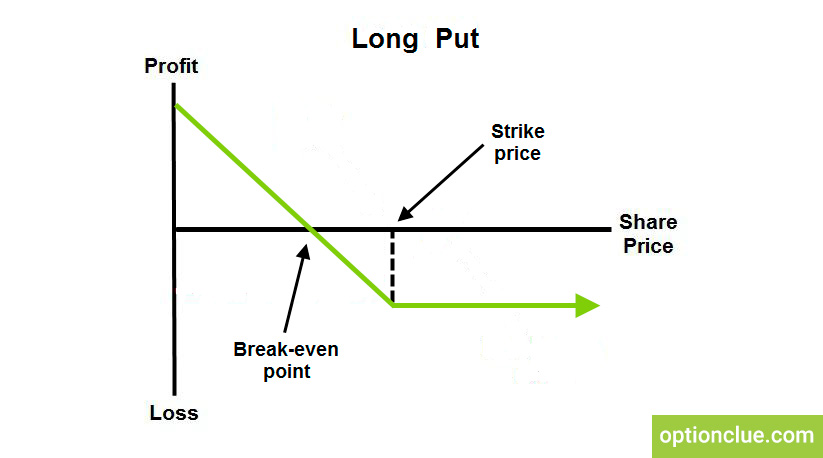

С другой стороны, существуют путы, которые используются для медвежьих стратегий. Поэтому, покупая опцион пут, мы в основном считаем, что цена акции будет падать, и с этого момента пут начнет приносить деньги.

Став более опытными, мы сможем взглянуть на эти опционы с другой стороны и использовать их иначе, изменив смысл стратегии. Но, как правило, если мы покупаем опцион колл, мы смотрим на рынок по-бычьи, если мы покупаем опцион пут, то смотрим на рынок по-медвежьи, ожидая снижения цены акции.

Как только мы разберемся в этих двух типах опционов, у нас будет все необходимое для обеспечения собственной финансовой свободы. И, кроме того, одновременная торговля опционами и акциями позволит улучшить финансовые результаты.

Почему торговля акциями более рискованна, чем торговля опционами?

Многие ошибочно полагают, что опционы рискованны, и поэтому, не изучая их, начинают торговать на фондовом рынке, на Forex, или вообще начинают заниматься бинарными опционами. На мой взгляд, торговля биржевыми опционами требует меньше денег и сопряжена с меньшим риском.

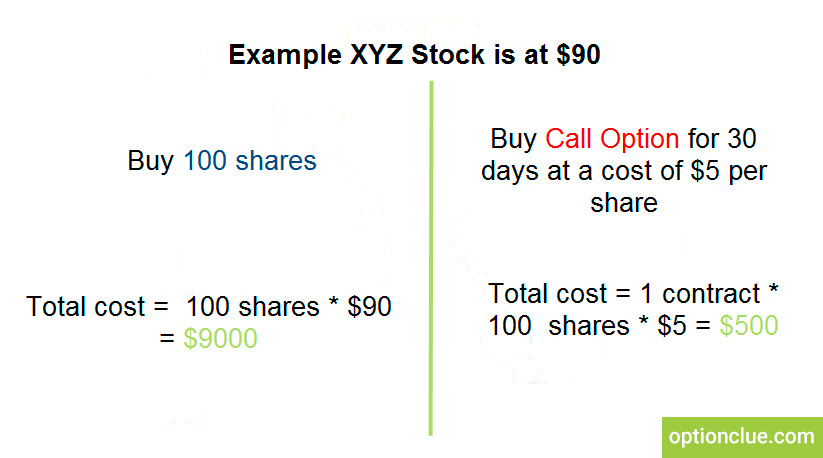

Например, мы анализируем акции XYZ. Текущая цена бумаги составляет $90, мы решаем купить 100 акций. На это мы потратим $9000. Для большинства начинающих трейдеров эта сумма довольно велика, чтобы приступать к торговле.

С другой стороны, мы можем купить опцион колл со страйком $90 (рисунок 4). Этому опционному контракту (например, 30-дневному) соответствует 100 акций базового актива, а его стоимость составляет всего $500. Что бы вы предпочли — обладать акциями XYZ за $9000, или контролировать сто акций за $500 в течение 30 дней, ожидая движения цены акций в течение этих 30 дней?

Ответ должен быть однозначным, так как опционы дают нам лучшую стартовую точку для начала торговли в среднесрочной перспективе, чем мы имели бы с акциями.

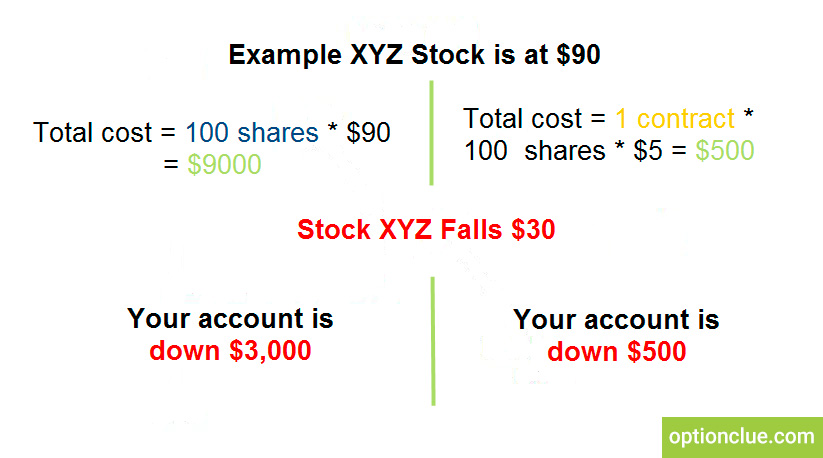

А что произойдет, если завтра акции XYZ упадут на $30? Согласно сценарию, указанному с левой стороны, мы потеряем $3000. При падении цены акции на $30 на каждые 100 акций мы потеряем в общей сложности $3000. Сценарий с правой стороны говорит о том, что если через 30 дней на момент экспирации у опциона не будет стоимости, мы потеряем лишь $500 (рисунок 5).

Таким образом, торговля акциями может быть более рискованной в случае определенных форс-мажоров, в то время как при торговле опционами мы можем потерять лишь ту сумму средств, которую заплатили за конкретный опцион. В нашем случае мы купили опцион за $500, и это та максимальная сумма, которую мы можем потерять.

Опционы пут как средство защиты доходов

Опционы могут также использоваться в качестве защиты доходов. Если мы находимся в позиции, которая приносит прибыль, то самое плохое, что мы можем сделать в период отчетности компаний — это удерживать нашу позицию вплоть до момента оглашения результатов деятельности компании, когда она может объявить о низких доходах. Тогда мы можем потерять большую часть денег, заработанных за последний период.

Рассмотрим пример того, как мы можем защитить доход с помощью опционов. Это можно сделать с помощью опционов пут. Опционы пут дают право продать акцию по определенной цене. Это позволяет нам получить прибыль от падения цены акции. Мы не могли этого сделать, когда просто покупали акцию, если ее цена упала.

В приведенном ниже примере мы по-прежнему владеем ста акциями, но на этот раз цена акций падает на $30. Сценарий, указанный с правой стороны: у нас 80-й пут за $2, то есть стоимость одного контракта, умноженного на 100 акций, составляет $200 (рисунок 6).

Предположим, мы купили 80-й пут. Что произойдет, если цена акции упадет до $60? У нас есть право пойти к кому-то другому, чтобы он купил ее у нас по $80, поскольку у нас есть 80-й пут. Проще говоря, если акция торгуется по $60, и мы имеем право продать ее за $80, то ценовая разница составит $20.

Акция упала на $30, и мы можем вернуть из них $20, потому что благодаря опциону пут, мы можем обязать кого-то купить ее у нас за $80, даже при условии, что она торгуется по $60. Таким образом, мы действительно потеряли лишь $10. Поэтому, если цена акции XYZ падает на $30, мы теряем только $1000 ($10*100).

Резюме

Торговля ванильными опционами дает инвестору прекрасные возможности участвовать во всех рыночных движениях, поскольку она не зависит от направления движения цены и может приносить деньги в условиях восходящего, нисходящего и бокового тренда. В этом помогут опционы колл и пут и их комбинации.

Предопределенный и относительно небольшой уровень риска позволит найти точки входа в рынок с наилучшим соотношением прибыль-риск. Применение классической направленной торговли на повышение одновременно с использованием опционов пут позволит зафиксировать часть прибыли до начала сильной коррекции и даже разворота рынка.

Таким образом, в этом случае опционы пут играют роль некой страховки, которая защищает уже полученный ранее доход.