Принципы определения целей при входе в рынок

Управление капиталом и рисками — широкая тема, которая, по моему мнению, является одной ключевых. В этой статье мы обсудим принципы определения целей при входе в рынок. Они вместе с расчетом потенциала прибыли и определением отношения прибыли к рискам относятся к четвертому пункту торгового плана.

Содержание

- Как определить цель при входе в рынок?

- Алчность как принцип определения точек выхода из рынка

- Определение целей при входе в рынок в начале тренда

- Защита плавающей прибыли возле промежуточных целей

- Определение целей при входе в средней части тренда

- Резюме

Как определить цель при входе в рынок?

Точки входа в рынок определяются на основании свойств уровней поддержки и сопротивления. Цели и точка выхода из рынка, если цена идет против позиции, также устанавливаются на основании ценовых уровней.

Предположим, что рынок длительное время снижался, каждый новый максимум на графике был ниже, чем предыдущий, и цена закрылась выше очередного уровня сопротивления. То есть произошел пробой уровня сопротивления снизу вверх.

Был зафиксирован факт пробоя уровня, соответственно, формируется сигнал на повышение, на покупку, на пробой. Возникает вопрос — какие уровни при этом можно рассматривать как наиболее благоприятные точки для выхода из рынка, если цена будет двигаться в нужном направлении?

Для получения адекватного ответа необходимо подумать над тем, где будут выходить из рынка остальные трейдеры, если цена и далее будет двигаться вверх, если бычья тенденция продолжится, и рынок будет расти?

Трейдеры закрывают свои позиции в районе примерно одних и тех же уровней. Не нужно обладать сверхъестественными инструментами анализа рынка, «секретными» сигналами или инструментами анализа рынка для того, чтобы определить оптимальные точки выхода из рынка. Достаточно понимать логику выхода из рынка различных групп участников, желательно логику большинства.

В какой точке вероятнее всего изменится баланс сил между покупателями и продавцами? Один из простейших вариантов получения ответа на данный вопрос основан на поиске ближайших уровней поддержки и сопротивления на графике движения цены.

Если вы видите, что рынок длительное время двигался в каком-либо направлении, а затем развернулся, то можете предположить, что находитесь в точке начала нового тренда. А если вы находитесь в точке, которая потенциально может являться точкой начала нового тренда, то можете быть более оптимистичны в ваших прогнозах по рынку при постановке целей.

«Философия трейдинга Пола Тюдора Джонса»

Я считаю, что самые большие деньги можно заработать во время разворота рынка. Все говорят, что попытки угадать ценовые максимумы и минимумы разоряют, а деньги делают в середине тренда. Тем не менее я двенадцать лет пропускаю середину каждого движения, но делаю большие деньги на максимумах и минимумах.

Пол Тюдор Джонс — основатель хедж-фонда, миллиардер

Анализируя стейтменты клиентов, я часто сталкиваюсь с ситуациями, когда трейдеры открывают позиции на рынке, руководствуясь не здравым оптимизмом, но желанием получить сумму, равную Х (это значение варьируется). Пожалуй, это худший из возможных подходов к определению целей на рынке. Важно, чтобы оптимизм при постановке целей был следствием взвешенного анализа рыночной ситуации, а не алчности.

Алчность как принцип определения точек выхода из рынка

Разберем пример такого некорректного оптимизма. В этом случае трейдер говорит себе: «Я хочу получить прибыль, равную, например, $1000». Далее — открывает позицию, и рассчитывает ценовую цель, исходя из своего аппетита к прибыли, которую желает получить в данной конкретной сделке.

Такая цель не связана с рыночными реалиями и необъективна, чаще всего она не будет соответствовать тем целям, которые ставят перед собой другие участники рынка, ключевым уровням поддержки и сопротивления, которые существуют на графике.

Если трейдер, руководствуясь таким принципом, ставит цель слишком далеко, рынок может развернуться, не дойдя до нее. Даже если сделка закроется с прибылью, результат чаще всего будет на порядок хуже ожиданий. Кроме этого, прибыль будет на порядок ниже той, которую трейдер мог бы получить, если бы определял цель, исходя из объективных критериев ее постановки. А именно — исходя из свойств уровней поддержки и сопротивления, карты рынка.

«Как стать успешным трейдером?»

В трейдинге несколько нелепых ошибок могут уничтожить плоды многих лет упорного труда. Согласитесь, никто не захочет, чтобы одна-две ошибки перечеркнули его карьеру трейдера. Практически каждый трейдер из тех, у кого я брал интервью, говорил, что риск-менеджмент важнее принципов входа в рынок и выхода из него.

Джек Швагер — автор, инвестиционный управляющий

По этой причине для установки целей необходимо проанализировать график движения цены. Это позволит определить, где трейдеры, вероятнее всего, будут закрывать свои позиции. Этого будет достаточно для того, чтобы понять, где может начаться разворот или коррекция рынка и определить качественную цель, основанную на рыночных реалиях.

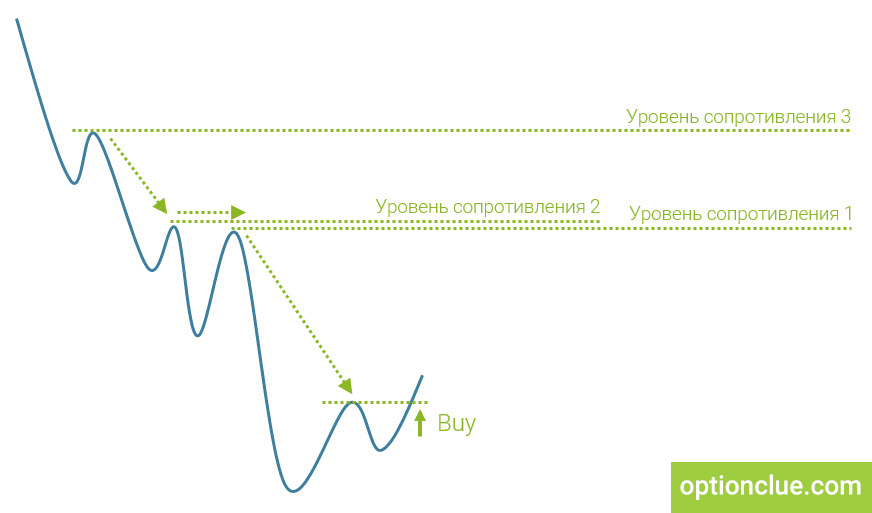

Ниже на график нанесены три ближайших уровня сопротивления. В большинстве случаев такого количества достаточно для определения качественных целей, до которых рынок действительно может дойти, если будет двигаться в нужном направлении.

На рисунке ниже это уровни сопротивления №1, №2 и №3. Если все три уровня совпадают, находятся практически на одной и той же отметке, можно рассматривать и более дальние цели. В любом случае оптимизм должен быть основан на объективных ценовых отметках, которые вы можете ставить на основании существующих уровней сопротивления и поддержки.

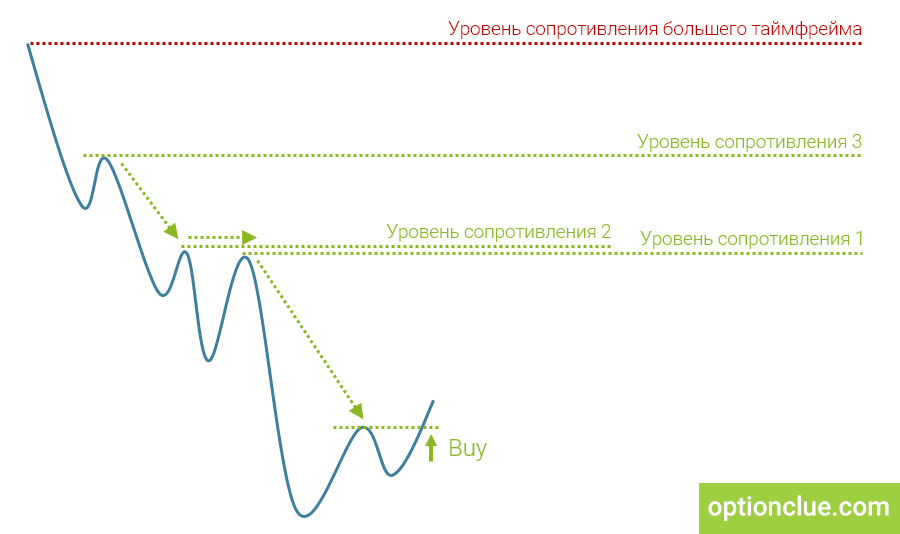

Кроме этого, на графике всегда будут нанесены уровни более высоких таймфреймов.

На иллюстрации выше уровень сопротивления большего таймфрейма находится достаточно далеко в сравнении с уровнями, которые мы построили на текущем таймфрейме. Следовательно, в качестве целей можно выбрать первый, второй или третий уровень сопротивления текущего таймфрейма или уровень сопротивления большего таймфрейма.

Определение целей при входе в рынок в начале тренда

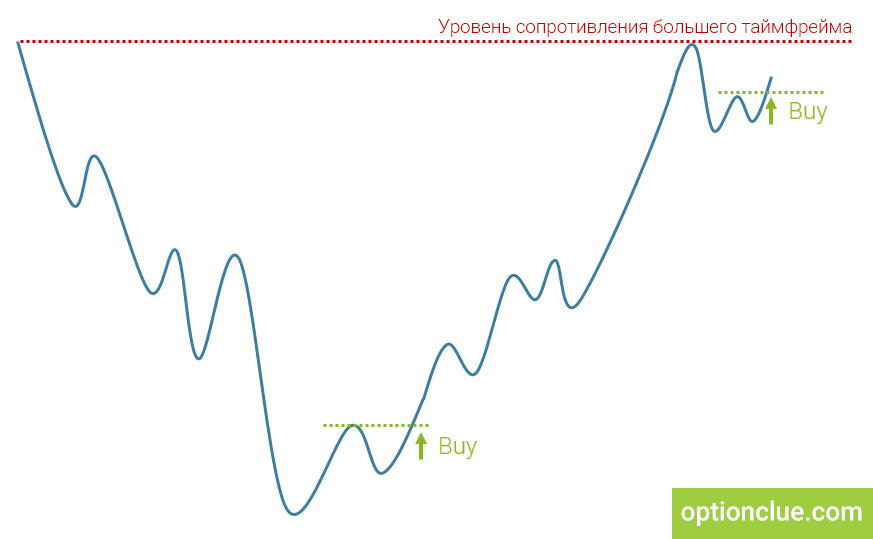

Если на рынке длительное время развивался тренд, после чего тенденция изменилась — формируется привлекательная точка входа. Если цена двинется в направлении разворота, то точка входа в районе текущих отметок даст возможность получить максимальное отношение прибыли к рискам.

Точки входа в момент разворота рынка после длительного роста или снижения генерируют максимальное отношение прибыли к рискам

Точки входа в момент разворота рынка после после длительного роста или снижения позволяют войти в рынок с небольшим риском и существенным потенциалом прибыли.

Насколько тенденция будет мощной, как активно будет двигаться рынок в рамках данного тренда — вопрос, на который никогда не будет точного ответа. Фокусируйтесь на рыночных реалиях и отношении прибыли к рискам (риск-менеджменте).

Открывая позицию в потенциальном начале нового тренда, вы можете определять цель, исходя из здравого оптимизма, например, выбрать цель №2, №3 или уровень сопротивления большего таймфрейма.

Защита плавающей прибыли возле промежуточных целей

Если открывая позицию на покупку в качестве цели вы выбираете уровень сопротивления большего таймфрейма или второй-третий по счету уровень текущего, то не стоит ожидать, что рынок сразу после входа начинает линейно расти и за несколько свечей достигнет цели.

Такое желание вполне оправдано — открывая позицию, хочется, чтобы она закрылась с прибылью и максимально быстро. Но в большинстве случаев движения, происходящие на финансовых рынках, не являются линейными, а рынок может приостанавливаться или корректироваться около большинства уровней сопротивления или поддержки. И если цель установлена достаточно далеко от текущих цен, нужно быть готовым к подобной реакции рынка на горизонтальные уровни — рынок часто начинает колебаться в районе ближайших уровней поддержки или сопротивления.

Если происходит подобное, можно закрыть часть позиции или защитить плавающую прибыль покупкой опциона* (пут — для бычьего рынка, колл — для медвежьего). Использование опционов для защиты позиции от возможного негативного движения рынка зачастую является отличным решением и классикой их применения. В этом случае, если опционы являются достаточно дешевыми, вы получаете возможность и далее извлекать максимум прибыли из роста рынка, одновременно с этим защищаете нереализованную, плавающую прибыль.

При этом, если реакция рынка на уровни поддержки и сопротивления беспокоит, вам сложно держать позицию и вы испытываете эмоциональные муки во время каждой коррекции, настоятельно рекомендую вам снизить объем, которым вы торгуете. Сокращение торгового объема в большинстве случаев позволяет трейдеру снизить эмоциональное напряжение и реализовать свое право на спокойный сон.

Еще один вариант решения проблемы — пересмотрите вашу концепцию определения целей. Ликвидация позиции в районе более близких целей также может позволить избежать неуместного стресса. Помните, что оптимальное отношение прибыли к рискам должно выполняться в каждой сделке. Рискуя существенным капиталом и закрывая крохотную прибыль, вы ведете свой торговый аккаунт к предсказуемому среднестатистическому результату.

Определение целей при входе в средней части тренда

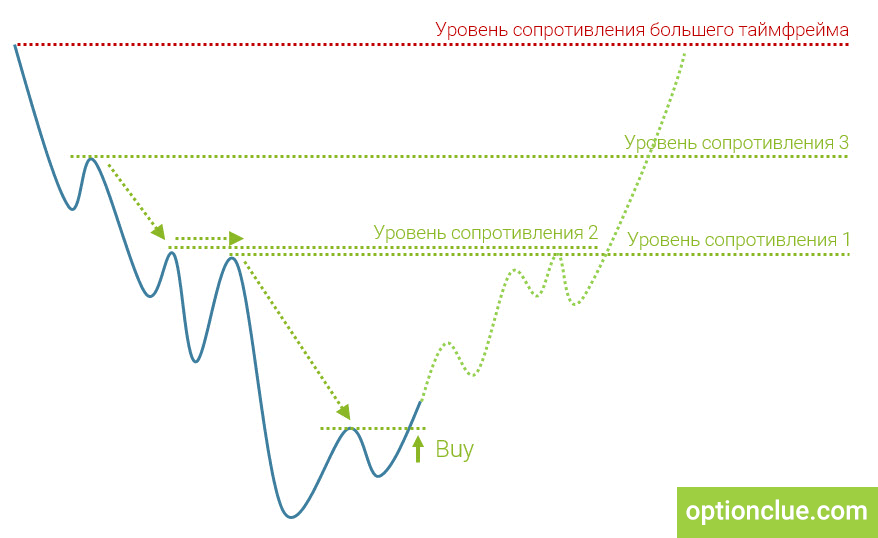

Если тренд лишь начинает формироваться, вы вполне можете выбирать весьма оптимистичные цели. Но как действовать, если в момент формирования сигнала рынок длительное время двигался в направлении тренда.

Какое время можно назвать длительным? Ответ на данный вопрос будет зависеть от таймфрейма и финансового инструмента, при этом, по моему мнению, в качестве эталонного значения «зрелости» тренда можно использовать значение, равное 3–5 пробоям в направлении тенденции.

Допустим, вы видите сигнал на пробой № 5, который возникает в районе уровня сопротивления большего таймфрейма. Все предыдущие сигналы отрабатывались. Возникает вопрос — какая цель при этом может считаться объективной?

Чаще всего это ближайший уровень сопротивления (для медвежьего рынка — уровень поддержки). Если вы входите в направлении основной тенденции и видите, что это далеко не начало тренда, чрезмерный оптимизм неуместен, поскольку за него можно поплатиться кошельком. Объективная установка целей в данном примере возможна по ближайшему уровню сопротивления. Обратите внимание, что в примере на илююстрации выше это уровень сопротивления большего таймфрейма.

Как упоминалось ранее, в районе таких уровней могут начать формироваться флеты, треугольники или развороты рынка. Пока цена находится ниже уровня, нельзя с уверенностью сказать, будет ли он пробит.

Поэтому объективной целью будет выступать ближайший уровень сопротивления. Если такая цель не устраивает, потенциал прибыли слишком мал, от сделки необходимо отказаться.

Резюме

Оптимизм при открытии позиции должен быть максимально оправдан. При попытке торговать, устанавливая неоправданно далекие цели, рынок просто не будет доходить до них. И даже если будете закрывать позицию с прибылью, чаще всего она будет на порядок меньше той, которую можно было получить при установке цели, исходя из ближайших уровней сопротивления и поддержки.

Поэтому при постановке целей всегда спрашивайте себя: «Насколько я объективен при постановке данной цели?». Необходимо понять, насколько данная цель позволяет вам ответить на вопрос «в какой точке вероятнее всего большинство трейдеров начинают закрывать свои позиции?», а не на вопрос «сколько же я хочу заработать в данной сделке?».

Детальная информация о тактике торговли на отбой, риск-менеджменте, отчетах CFTC и прочих аспектах торговли на рынке рассматривается в рамках видеокурсов «Трейдинг. Успешный старт 2.0» и «Трейдинг с профессионалами».

Попутного тренда!

* В статье обсуждаются классические (ванильные) опционы. С бинарными опционами их объединяет лишь название. Классические опционы торгуются на реальных рынках и используются как частными, так и крупными трейдерами. Они позволяют жестко зафиксировать торговые риски, не ограничивая потенциал прибыли.

Бинарные опционы являются аналогом казино, не торгуются на биржах, не используются крупными трейдерами и настраиваются так, чтобы математическое ожидание всегда смещалось против трейдера (в казино математическое ожидание должно быть ниже нуля, иначе организация обанкротится). Потери трейдера в этом случае становятся прибылью казино — поставщика бинарных опционов.